Goldherz Report Ausgabe 15/2018 – Donnerstag, 19. April, 2018

Liebe Leserinnen und Leser,

Liebe Leserinnen und Leser,

vor wenigen Tagen erhielt mein TOP-Favorit im Explorersektor – American Pacific Mining (Toronto: USGD – WKN: A2JE63) – seine Bohrgenehmigung. Das ging schneller als erwartet und bedeutet, dass die ersten, hoffentlich sehr positiven Resultate schon vor Ende Mai präsentiert werden können und die Aktie vielleicht noch deutlicher ins Plus befördern. Mehr darüber im UPDATE-Teil.

Doch kommen wir zum Hauptthema: Russland!

Dazu passt, dass mein US-Uran Favorit – Uranium Energy Corp (NYSE: UEC – WKN: A0JDRR) – sich nicht lumpen ließ und im Wochenverlauf +15% stieg, was den Gesamtgewinn meiner Kaufidee auf +36% verbessert. Und das trotz der seit Februar relativ schwächeren Märkte.

Uranium Energy ist vielleicht die einzige Aktie der Welt, die relativ frei von politischen Risiken sogar von den Spannungen zwischen Russland und den USA profitieren könnte.

Wie das zusammenhängt?

Nun, in den USA gibt es längst schon eine politische Bewegung und es gibt auch wirklich konkrete Pläne, die eine unabhängige Uranversorgung für die Ausstattung des Atomwaffenarsenals und der zivilen Stromkraftwerke fordern.

Diese Spekulation ist nicht Neu. Aber sie dürfte nun wieder mehr Zuspruch erfahren. Denn aktuell denken einige dem Kreml nahe stehende, hochrangige Politiker Russlands sogar über einen Export-Stopp ihres Urans sowie Titans in die USA nach.

Diese Entwicklungen brachten die Boeing-Aktie schon leicht unter Druck. Hier könnte in einigen Wochen noch die eine oder andere Überraschung lauern.

Zyniker könnten sagen: Ohne russisches Uran könnten die USA niemals einen Atomkrieg gewinnen …

Doch ich will das nicht heraufbeschwören und ich bin sicher, dass auf beiden Seiten sehr vernünftige, intelligente, kulturelle Menschen sitzen, denen am allerwenigsten im Sinn steht, den roten Knopf zur Vernichtung der gesamten Erdenbevölkerung zu drücken.

Obwohl ich mir bei so manchen Interviews bei CNN frage, nach welchen Vorgaben die Interviewpartner ausgesucht werden. Zuletzt fiel mir als womöglich dümmster Kongressabgeordneter der Republikaner Adam Kinzinger aus Illinois auf. Dieser hatte nichts Besseres zu tun, als das russische Militär und seine angeblich am Boden liegende Wirtschaft als Schwächlinge darzustellen, die den großen USA und ihrem starken Militär keine ernste Bedrohung entgegenstellen könnten.

Ob er in einem wirklichen thermonuklearen Krieg weiterhin aus dem Bunker solche Reden schwingen würde? Wahrscheinlich schon…

Goldherz prämiert den dümmsten Politiker der Woche

Adam Kinzinger (Rep. Illionois)

Sie merken schon, es geht um Russland. Darum möchte ich den Fokus des Geschehens einmal leicht in diese Richtung lenken. Ich zeige Ihnen, wie die aktuellen geopolitischen Entwicklungen zusammenhängen und werde diese unter eine wirtschaftliche Betrachtung stellen, die für Anleger interessant sein könnte.

Über Russland gibt es immer noch viel zu lernen. Denn das Land ist vielen Menschen im Westen noch nicht bekannt, so wie es folgende Feststellung wohl auf den Punkt bringt.

Dabei ist Russlands Wirtschaft größer als die Wirtschaftsleistung von Deutschland, wenn man die Zahlen um die unterschiedlichen Preise für gleiche Güter bereinigt. Wie das genau geschieht, wird in diesem Artikel über kaufkraftbereinigte BIP-Zahlen am Beispiel Russlands anschaulich erläutert.

Quelle: International Monetary Fund (IMF / IWF)

Das kaufkraftbereinigte Bruttoinlandsprodukt pro Kopf hat sich seit Mitte der 90er Jahre immerhin verdreifacht und liegt bei knapp 28.500 US$.

Aber Zahlen sind selten eine Stärke von Politikern. Darum machen diese immer wieder den großen Fehler und halten an veralteten Systemen und Denkweisen fest. Dabei wäre es besser, Russland international einzubinden statt auszugrenzen, was dazu führt, dass sich das Riesenland mit unerschöpflichen Ressourcen vom Westen abwendet und sich nach Osten orientiert.

Meine Prognose ist schon lange die, dass sich Russland und China annähern werden und ein eigenes Finanzsystem entwickeln, das völlig unabhängig von der westlichen Welt sein wird. Die Thematik hat seit letzter Woche weiter an Dramatik und Schärfe gewonnen.

Wenn von Russland-Sanktionen die Rede ist, seien Sie sich im Klaren: Diese wirken nicht nur in eine Richtung!

Das größte Problem, das ich an dieser Stelle betonen muss – bei dem das Börsengeschehen völlig in den Hintergrund rückt und fast nebensächlich erscheint – war das Ende einer erhofften Entspannungspolitik. Der Frieden in Syrien, der sich fast schon zwingend abzeichnete, wurde praktisch über Nacht auf unbestimmte Zeit vertagt und das ist vor allem für die dort immer noch lebenden Menschen eine wirkliche Tragödie.

Es geht mir gar nicht so sehr um die Frage, wer der Gute und wer der Böse im Weltgeschehen ist. Wenn Sie meine ehrliche Meinung wissen wollen, die mir selbst aber genauso herzlich egal sein könnte, denn wir haben uns hier ja nicht zusammengefunden, um politisches Kaberett zu veranstalten, sondern um die Auswirkungen auf die Börse und die Rohstoffpreise zu analysieren, meine ich durchaus, dass der Westen mit seiner Rechthaberei und “moralischen Überlegenheit” gefährlich mit dem Feuer spielt.

In Ermangelung einer Alternative und weil er vom Westen trotz mehrfacher Versuche ausgestoßen wurde, tut sich Putin ebenfalls schwer. Darum tut er sich mit Ländern zusammen, die auch als Ausgestoßene gelten im Sinne der westlichen Wertegemeinschaft, wie dem Iran. Westlich von Österreich gibt es somit keinen Fürsprecher mehr.

Mittlerweile hat sich in den Medien eine Haltung manifestiert, die Russland für alles schuldig spricht. Der Krieg in Syrien, Vergiftungen in London, Ukraine-Revolution, alles wird dem Russen in die Schuhe geschoben.

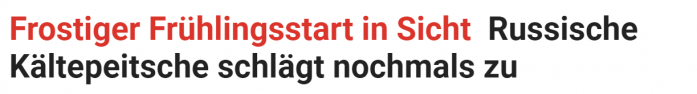

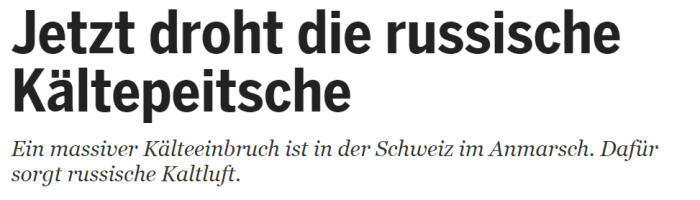

Sogar der Wetterbericht …

… lieferte bis unlängst mit einem überlangen Winter, für den eine sibirische Kaltfront und Ostluft aus Russland verantwortlich war, eine Steilvorlage für die Medienpropagandisten. Der Höhepunkt folgte Anfang März mit der Bedrohung durch die “russische Kältepeitsche.” Zum Glück haben wir sogar diesen Kälteangriff der Russen überlebt…

Vielleicht war diese Berichterstattung zum Wetter schon immer so und möglicherweise bilde ich mir den vorwurfsvollen Unterton der Wetternachrichten sogar nur ein. Doch Belege gibt es auch hier massenhaft.

Quelle: Berliner Kurier

Quelle: 20 Minuten

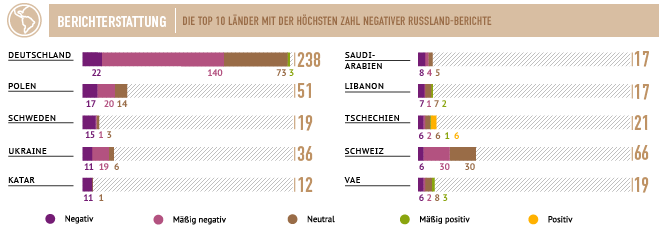

Doch für die fortschreitende Verschlechterung der russisch-deutschen Beziehungen, die in den Medien schon ähnliche Ausmaße annimmt wie zur Zeit des kalten Krieges, gibt es also nicht den geringsten Zweifel.

Ja es gibt sogar Belege, die den deutschen Medien eine ernsthafte psychische Störung bescheinigen. In der Form, dass die negativen Berichte über Russland in Deutschland häufiger sind als in der Ukraine, die tatsächlich aufgrund ihres Bürgerkrieges große Spannungen mit Russland hegt.

Deutsche Medien spielen den Moralapostel

Deutsche Medien rekordverdächtig bei negativen Russland-Berichten – Quelle: de.sputniknews.com

Würde in Russland ähnlich reißerisch gegen die Bedrohung einer Merkel berichtet wie hierzulande gegen Putin, wäre der Aufschrei links der Oder unüberhörbar.

Auswirkungen auf die Weltbörsen und Rohstoffe

Die Russland-Sanktionen von letzter Woche, die nun permanent durch weitere Maßnahmen der USA verschärft werden, kommen zu einem schlechten Zeitpunkt. Russland erholt sich nämlich gerade mühsam aus der Rezession 2015, die vom Kollaps des Ölpreises ausgelöst und vom Konflikt in der Ukraine überschattet wurde.

Doch für die USA ist dieses Vorgehen auch nicht risikolos. Vor Russland könnte man sich vor allem militärisch fürchten. Wobei wirtschaftlich die Auswirkungen noch stärker sein könnten. So rücken Russland und China immer näher zusammen.

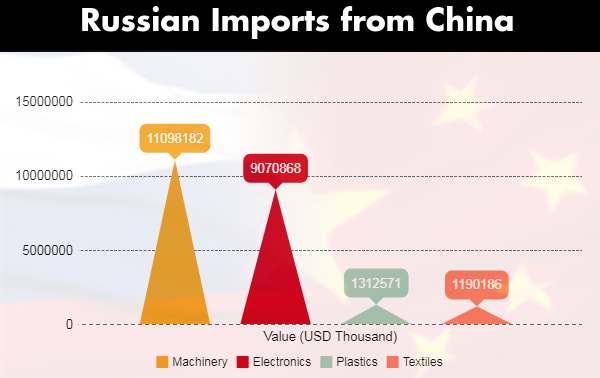

Früher war Deutschland der wichtigste Importeur für Russland, heute ist es China.

Chinas Importe sind doppelt so hoch wie die von Deutschland

Oft höre ich, dass China ja nur minderwertige Waren verkauft. Man denkt ja vor allem an Plastikspielzeug, Schuhe oder T-Shirts. Dabei macht diese Kategorie nur 23% der Importe nach Russland aus. Der größte Teil sind Maschinen & Anlagen, was früher eine rein deutsche Domäne war, gefolgt von Elektronik und kaum noch typische China-Waren wie Plastik oder Textilien.

China exportiert Maschinen & Anlagen nach Russland

Quelle: www.exportgenius.in

Aber nun zur brennendsten Frage aus Anlegersicht: Sind Russland-Aktien schon jetzt ein Kauf?

Die Bewertungen für Russland sind generell gesprochen sicher so günstig wie selten zuvor. Das durchschnittliche KGV liegt bei 6,5. Da es sonst keinen vergleichbaren Markt weltweit gibt, setze ich Russland ohne Wenn und Aber auf meine Wunschliste für Investitionen. Nur ist eine Wunschliste noch keine effektive Depotliste… Unter “normalen” Bedingungen würde ich auf jeden Fall kaufen. Nur zurzeit gibt es auch einige Risiken, die ich nicht kleinreden möchte.

Russland ist der günstigste Aktienmarkt der Welt

CAPE ist das aus dem Durchschnitt der Gewinne der letzten Jahre gebildete KGV – Quelle: www.stansberrychurchouse.com

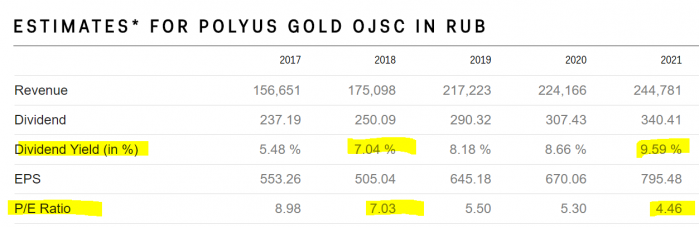

Goldaktien aus Russland wie eine Polyus Gold (ISIN: RU000A0JNAA8) sehe ich wirklich als extrem günstig an.

Ehrlich gesagt: Auf diese Chance, so einen phantastischen Goldwert am Boden einzusammeln, habe ich seit drei Jahren gewartet.

Kursverlauf von Polyus Gold in US-Dollar an der Londoner Börse

Der Chart in USD zeigt eine deutliche Korrektur und potenziell hervorragende Kaufkurse – Quelle: LSE.com

Wenn Sie also mit einer Russland-Aktie liebäugeln, dann kaufen Sie am besten die Polyus Gold. Denn diese ist der Platzhirsch und die größte Goldaktie Russlands, gefolgt von der kanadischen Kinross (Toronto: K). Letztere ist weltweit tätig und betreibt auch die zweitgrößte Goldmine Russlands.

Die Bewertungsparameter von Polyus sind gigantisch preiswert

Polyus besitzt ein wachsendes Produktionsprofil und wird seine Jahresförderung von 2,1 Mio. auf 2,8 Mio. Unzen bis nächstes Jahr erhöhen. Mit seinen 70 Mio. Unzen an Goldreserven kann das Unternehmen noch locker mehr als 30 Jahre fördern. Das alles bei zu erwartenden Förderkosten von nur 621 US$ pro Unze (AISC). Das ist rund 200 US$ besser als die Wettbewerber aus Nordamerika und durch den jüngsten Rückgang des Rubels dürften die Kosten noch ein Stück weiter fallen.

Die Schätzungen der russischen Analysten, die auf Rubelbasis lauten, sind mit einem KGV von 7 bei 7% Dividendenrendite schon einzigartig und werden mit einem erwarteten KGV21 von 4,5 und potenziell 10% Dividendenrendite noch stärker.

Das erwartete KGV fällt bis 2021 von 7 auf 4,5

Quelle: markets.businessinsider.com

Trotz dieser Chancen gibt es aber zwei große Risiken

‘Einem geschenkten Gaul schaut man nicht ins Maul’ würde ich beinahe sagen. Doch hier muss ich leider eine Einschränkung geben, die uns aus dem Investorenparadies auf den Boden der Tatsachen bringt.

Sollte Putin das Gewinnpotenzial des Goldsektors beschneiden wollen, beispielweise durch eine Sondergewinnsteuer oder mittels Goldpreisregulierung, bei der die russische Zentralbank das Gold unter Marktpreis erwirbt, wäre das sicher sehr negativ. Ich möchte aber betonen, dass es von Putin oder Russland bisher keine Pläne dieser Art gibt und etwas was darauf hindeuten könnte, auch nicht verbal geäußert wurde.

Nur ausschließen kann und will ich das nicht!

Vermutlich wird es aber noch ein wenig länger dauern, bis der Goldpreis erneut Begehrlichkeiten bei den Regierungen weckt und das Risiko trifft wohl nicht ausschließlich auf Russland zu. Sie sollten das nur mit im Auge behalten.

Eine zweites Risiko, das ich aktuell deutlich realer einschätze, wäre, wenn die USA und Großbritannien weitere Handelsbeschränkungen für Aktien von russischen Unternehmen beschließen würden. So würde man vermutlich sämtliche Privatinvestoren, die noch an Russland fest halten, aus dem Markt kegeln und ihre erzwungenen Verkaufsaufträge womöglich sogar zu Tiefstkursen ausführen.

Kaufen, wenn die Kanonen donnern

Wer diese Aktien dann günstig einkauft, hätte dann wohl einen langfristigen Vorteil, sofern er seine Papiere in Moskau lagern und handeln kann.

Ähnliche Probleme bereitete man den Privatinvestoren Ende der 90er Jahre in einem kleinen Land namens Malaysia, wobei dort die Handelsbeschränkungen von Devisenkontrollen ausgingen und somit ein hausgemachtes Problem waren.

Hätte man damals malaysische Aktien gekauft, wäre man heute steinreich! Das sollte man auch immer im Hinterkopf haben, wenn es einmalige Chancen gibt wie diese.

Leider kann es kurzfristig natürlich, durch eine weitere Abwertung des Rubels und durch neue Sanktionen, weitere Kursrückgänge geben. Das sollten Sie mit berücksichtigen und darum nicht Hals über Kopf einsteigen und kurzfristige Gewinne erwarten, zumal die russische Börse sogar in US-Dollar betrachtet immer noch eine positive Entwicklung aufweist.

Es könnte also noch tiefer gehen, bevor es endlich steigt.

Das schreibe ich nicht, um Ihnen Angst zu machen. Aber wenn ich es nicht schreibe, dann stehen spätestens nach weiteren 20% Rückgang die Kritiker auf der Matte, die mir E-Mails schreiben und mich für ihre Anlageverluste verantwortlich machen.

Viel wichtiger als diese kurzfristigen Überlegungen wäre bei Russland für mich etwas nach dem Motto: Kaufen und ein paar Jahre liegen lassen.

Mein Idealszenario wäre ohnehin, wenn die Kurse nochmals 30-50% einbrechen würden, damit Sie wirklich extrem günstig kaufen könnten.

Ich werde Russland jetzt auf die Liste der potenziell interessanten Investitionsländer setzen.

Die aktuellen Entwicklungen ändern meine langfristig positive Prognose nicht

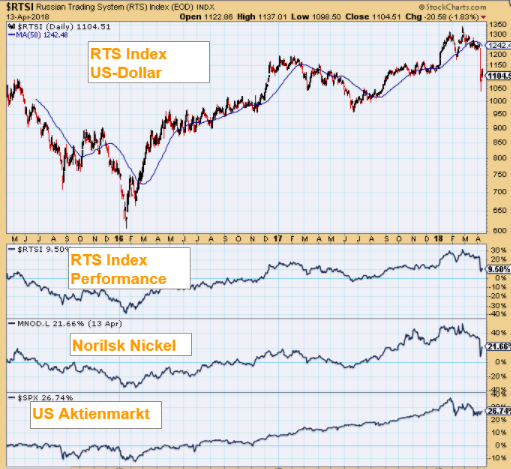

Als ich vor drei Monaten die Aktie von Nornickel positiv erwähnte und ausführte, dass sie wegen ihrer weltweiten Marktstellung in den Bereichen Nickel und Kobalt weiterhin mein langfristiger Sektor-Favorit wäre, tat ich dies unter der vorausschauenden Einschränkung, dass sie nur steigen würde, wenn keine politischen Unruhen auftreten würden.

In dieser Hinsicht habe ich mich leider getäuscht und offenbar zu viel Hoffnungen auf den neuen US-Präsidenten Trump gelegt, der eine Entspannung seiner Beziehungen zu Russland andeutete.

Entsprechend heftig wurde Russland von den erneuten Sanktionen überrascht.

Der Rubel fiel und die meisten russischen Aktien büßten ihre Outperformance 2017 verglichen mit dem US-Markt ein. Mit -15% seit dem Hoch Anfang Februar hat der russische Aktienmarkt doppelt so stark verloren wie die westlichen Märkte.

Soweit ist das aber noch kein “Crash”, sondern eine für den Beginn von Bärenmärkten typische Entwicklung. Dies hängt damit zusammen, dass US-Fonds ihre letzten Schäfchen ins Trockene bringen wollen und darum ihre Auslandspapiere abstoßen gleichgültig der Bewertung. Der russische Markt hängt stark an diesen Auslandsinvestoren und leidet deshalb jetzt stärker.

RTS Index und Norinickel im Vergleich zum S&P 500

Quelle: Stockcharts.com

Auf den Betrachtungswinkel kommt es an: Der Rubel ist kaum schwächer als der Euro!

Was mir noch abschließend auffällt, ist die negative Berichterstattung zum Rubel. Dieser befindet sich ja in einer Abwertungswelle gegen die zinslosen Währungen wie dem Euro. Das hat aber auch mit dem Zins im Rubel zu tun. Weil in Russland ein Abwertungsdruck besteht, wird dieser von der russischen Zentralbank mit höheren Zinsen ausgeglichen, um eine Finanzkrise und Kapitalflucht zu vermeiden. Die Folge ist die, dass Anleger im Rubel immerhin noch 6% Zinsen pro Jahr bekommen.

Sogar Privatanleger können das über ein FX-Rubel-Zertifikat der BNP Paribas (WKN: AA0CUT) abbilden.

Der Blick auf den Euro-Chart des Zertifikats, in den Zinsgewinne einbezogen werden, ist doch überraschend stark und zeigt, dass der Rubel seit der Finanzkrise 2008 insgesamt nur 10% schwächer als der Euro war. Für eine “Schwachwährung” ist das schon eine beachtliche Entwicklung, zumal der Verlust durch die jüngsten Entwicklungen beschleunigt wurde und der Rubel seine Verluste in den Ruhephasen oft sogar vollständig wieder aufholte.

Hätte Russland wirklich die Wirtschaft eines Drittweltlandes, was dumme Politiker in den USA gerne glauben sollen, dann dürfte es so eine positive Entwicklung bei zeitgleich Milliardeneinnahmen aus dem Ölsektor und einer der geringstmöglichen Staatsverschuldungsniveaus weltweit, gar nicht geben.

Chart des Rubels (inkl. Tageszinsen) in Euro

Quelle: Derivate.BNPParibas.com

UPDATE

American Pacific Mining (Toronto: USGD – WKN: A2JE63 – ISIN: CA0287911014)

Aktueller Kurs: 0.36 CA$ – Anlageurteil: KAUFEN

Bohrgenehmigung in Windeseile erhalten

Nevada wird als das beste Explorationsgebiet für US-Goldakteure immer spannender. Zuletzt gab es gleich reihenweise Übernahmen und extrem starke Bohrresultate, die vom Markt gefeiert wurden.

In Nevada ist es auch viel leichter, eine Bohr- und Abbaugenehmigung zu erhalten. Viele Gegenden sind verlassen und haben seit 100 Jahren keine Investitionen mehr im Bergbau erlebt.

American Pacific Mining rennt also offene Türen ein und außer ein paar Coyoten oder Rindviechern dürfte sich kaum jemand an einer Untertagemine stören.

Behörde erteilt Erlaubnis im Eilverfahren

Dass wir bis zum Start des Bohrprogramms, seit meinem Rat zusätzliche Aktien neben der 0.25 CA$ Platzierung und zu Kursen bei 0.30-0.35 CA$ zu kaufen, nur zwei Wochen warten mussten, ist ein sehr gutes Zeichen und bestätigt meine Theorie.

Fazit – eine Aktie für schnelle Gewinne bis zum Sommer?

Bis zu den ersten handfesten Ergebnissen, die an die sehr positiven Resultate des vorherigen Gebietsbesitzers Novo Resources anknüpfen sollten, sind es höchstens noch rund vier bis sechs Wochen. Je nachdem was sich noch unter der Erde befindet und welche Chancen aufgedeckt werden, die Streichlänge zu vergrößern, sollte die Aktie – bei einem möglichen Goldpreisausbruch – durchaus in der Lage sein, die 0.60 CA$ von oben zu sehen.

Es grüßt Sie Ihr,

Chefredakteur Goldherz Report

Der nächste Goldherz Live-Chat Termin:

![]()

Zur nächsten Goldherz-Sprechstunde begrüße ich Sie am Montag, den 30. April, ab 19:00 Uhr im sharedeals.de Live-Chat!

In der kommenden Woche entfällt die Sprechstunde.

Offenlegung von Interessenskonflikten & Risikohinweis, Haftungsausschluss

Hinweis auf mögliche Interessenskonflikte gemäß Paragraph 34b WpHG i.V.m. FinAnV: Ein Interessenkonflikt besteht darin, dass die bull markets media GmbH bzw. Redakteure, Mitarbeiter, Eigentümer oder anderweitig mit der bull markets media GmbH verbundene natürliche und juristische Personen Positionen in den folgenden besprochenen Finanzinstrumenten halten und diese Positionen jederzeit weiter aufstocken oder verkaufen können: Renaissance Oil, Granada Gold Mine, Golden Arrow Resources, Golden Ridge Resources, K92 Mining, Northern Empire Resources, Para Resources, Rise Resources, TerraX Minerals. Ein erhöhtes Interesse an den besprochenen Finanzinstrumenten, steigende Kurse und eine höhere Handelsliquidität sind bei einem geplanten Verkauf von Vorteil. Somit besteht eindeutig und konkret ein Interessenkonflikt.

Darüber hinaus bestehen die folgenden weiteren, konkreten und eindeutigen Interessenkonflikte:

- Para Resources: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

- Kenadyr Mining: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

- Northern Empire Resources: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

- Golden Ridge Resources: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen

- Granada Gold Mine: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

- Renaissance Oil: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

- American Pacific Mining: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

Risikohinweis: In diesem Newsletter werden ausschließlich Aktienanlagen besprochen. Aktienanlagen bergen ein hohes Verlustrisiko, welches im schlimmsten Fall den Totalverlust des eingesetzten Kapitals bedeuten kann. Dies gilt insbesondere für Aktienwerte mit niedriger Marktkapitalisierung (kleiner 100 Mio. EUR), welche in diesem Newsletter ebenfalls regelmäßig besprochen werden.

Wir weisen ausdrücklich darauf hin, dass es sich bei in diesem Newsletter veröffentlichten Beiträgen um journalistische Beiträge und Meinungsäußerungen, keinesfalls aber um Finanzanalysen im Sinne des deutschen Kapitalmarktrechts handelt. Das Studium dieses Newsletters ersetzt daher keine individuelle Anlageberatung. Wir raten daher ausdrücklich dazu, sich vor einem Investment in die hier vorgestellten Aktien von einem Anlage- oder Vermögensberater in Bezug auf die individuelle Angemessenheit dieses Investments beraten zu lassen. Darüber hinaus sollten Anleger auf keinen Fall ihr gesamtes Kapital auf wenige Aktien konzentrieren oder sogar einen Kredit für die Aktienanlage aufnehmen.

Haftungsausschluss: Den Artikeln, Empfehlungen, Charts und Tabellen liegen Informationen zugrunde, welche die Redakteure für verlässlich halten. Eine Garantie für die Richtigkeit kann die Redaktion jedoch leider nicht übernehmen. Jeglicher Haftungsanspruch – insbesondere für aus einer Aktienanlage entstandene Vermögensschäden – muss daher grundsätzlich abgelehnt werden.

Bitte lesen Sie unbedingt unseren vollständigen Disclaimer.

Impressum

Der Börsenbrief „Der Goldherz Report“ ist ein Produkt der

bull markets media GmbH

Alexanderstrasse 7

10178 Berlin

Email: [email protected]

Webseite: www.goldherzreport.de

Amtsgericht Berlin (Charlottenburg), Register-Nr.: HRB 171343

Geschäftsführer & Herausgeber v.i.S.d.P.: Alexander Schornstein, Andre Doerk

Redaktion: Günther Goldherz (Pseudonym – Name des Redakteurs ist dem Herausgeber bekannt.