Goldherz Report Ausgabe 19/2018 – Donnerstag, 17. Mai, 2018

Liebe Leserinnen und Leser,

Liebe Leserinnen und Leser,

bevor ich mit meinem heutigen Report loslege und Ihnen aufzeige, warum Gold in den nächsten 12 Monaten über 1.500 US$ steigen sollte, möchte ich ein Vorurteil beseitigen, das mir seit zwei Jahren immer wieder neu begegnet.

Es geht um den Rohstoff Cannabis!

Viele Anleger – ob privat oder institutionell – sind von der dynamischen Entwicklung der Aktien im Cannabis-Sektor völlig überrascht worden. Ich habe sogar die Erfahrung machen müssen, dass Anleger geistig abschalten, weghören oder sich gelangweilt abwenden, wenn ich über Cannabis spreche.

Eines sage ich Ihnen heute ganz ehrlich: Es ist ein großer Fehler, diese stark wachsende Industrie zu ignorieren.

Es ist genauso verrückt, wie Biotech-Aktien klein zu reden, die seit Jahren sensationelle Erträge generieren.

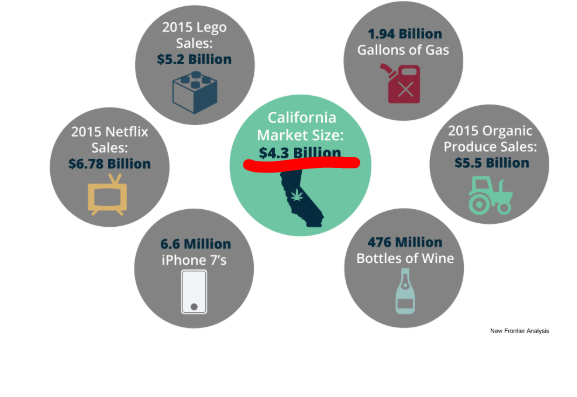

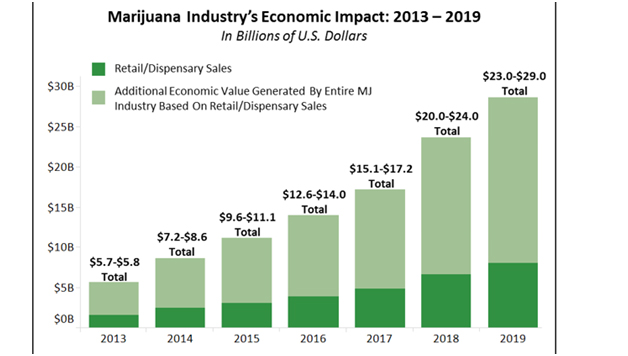

Fakt ist: Die Umsätze mit Cannabis sind in legalen US-Staaten wie Kalifornien größer wie bei vielen Genussmitteln oder Luxusgütern. Zum Vergleich: Selbst die Umsätze von Benzin, iPhones oder Netflix sind ähnlich hoch wie der Cannabis-Markt in Kalifornien, der seit dem 1. Januar legal frei gegeben ist.

Kalifornien: Cannabis steigt zu den größten Umsatzbringern auf

Die Aktien von Apple, Netflix und dem Ölkonzern ExxonMobil bringen zusammen 1,4 Billionen US$ Marktkapitalisierung auf die Waage. Die bekanntesten Cannabis-Aktien konnten 2017 mehrere hundert Prozent steigen. Anleger erkennen nun, dass sie sich mit ihrer Ignoranz völlig verkalkuliert haben.

Satte Aktienkursgewinne mit dem Rohstoff Cannabis

Die führenden nordamerikanischen Cannabis-Aktien kommen insgesamt lediglich auf eine Marktkapitalisierung von rund 20 Milliarden US$. Das ist ca. 1% der vorgenannten drei Unternehmen. Dabei ist sicher, dass Cannabis einer der führenden Sektoren sein wird (gemessen am Umsatzpotenzial).

Quelle: Stockbeast.com

Goldherz VIP Club Mitglieder konnten vor dem IPO schon +200% verdienen

Während viele Anleger Cannabis-Aktien erst jetzt über die Börse kaufen können, hat der exklusive, auf 149 Mitglieder limitierte Goldherz VIP Club bei meinem Cannabis-Favoriten The Green Organic Dutchman (Toronto: TGOD) sein Börsendebüt an der TSX feiern können.

Die Aktie wurde im Club vor 15 Monaten vorgestellt zum vorbörslichen Platzierungspreis von 1,15 CA$. Nach dem Börsengang vor zwei Wochen liegt der aktuelle Kurs nun bei 3,75 CA$.

Das ist ein Gewinn von +226% in etwas über einem Jahr. Dazu bekommen Anleger auch noch die “Warrants”, die zur Privatplatzierung GRATIS dazukommen und in dem Fall die Performance über +300% erhöhen. Denn für jede gehaltene Aktie darf ein Anleger eine weitere Aktie für 1.65 CA$ kaufen. Solche Deals gibt es für Anleger am Sekundärmarkt, also das, was Ihnen als gewöhnlicher Handel an den üblichen Börsenplätzen bekannt ist, NIE!

Sobald die Börsianer nach dem IPO-Kauf ihre ersten +100% verdienen – was mit dem positiven Ausblick für Cannabis-Sektor eigentlich nicht abwegig wäre – dann haben wir im VIP Club +700% verdient. Ein gigantischer Hebel, wenn meine Wette aufgeht und wenn nicht, dann ist das Risiko sehr begrenzt.

Das Phantastische am VIP Club ist, dass solche Gewinne kein Einzelfall, sondern regelmäßig zu erwarten sind und das weitgehend unabhängig vom Marktgeschehen.

Während die Börsen auf und ab gehen, bereiten die privatplatzierten Firmen ihren Börsengang vor, lassen die Investitionen und die Zeit für sich arbeiten und in einer guten Phase kommen die Aktien dann auf den Markt.

Wollen Sie die Chance haben, bei meiner nächsten Privatplatzierung mit dabei zu sein?

Dann melden Sie sich am besten noch heute für den VIP Club an, denn schon in der kommenden Woche erwartet Sie vom 21. Mai bis 25. Mai die Gelegenheit, meine neueste Aktienidee zu zeichnen.

Es sind nur noch 4 Restplätze im VIP Club frei. Wenn Sie Glück haben, dann bekommen Sie jetzt noch einen der letzten freien Plätze. Eine Garantie, dass Sie sich anmelden können, gibt es leider nicht. Die freien Plätze werden nach Reihenfolge der Anmeldungen vergeben.

Auch wenn ich persönlich die Lage an den Börsen sehr interessiert verfolge, so mache ich mir über meine Gewinne 2018 praktisch keine Sorgen. Denn ich weiß, dass ich so positioniert bin, dass eigentlich nur ein Weltuntergang meine Depot-Performance belasten würde.

Im VIP Club können Sie in den nächsten 12 Monaten eine ruhige Kugel schieben und Ihre Gewinne genießen, denn die Aktienmarktsorgen gehen an den meisten Clubmitgliedern, aufgrund der gewinnträchtigen Strategie und einiger Sicherheitsvorkehrungen mit konsequenten Absicherungsstrategien, am Allerwertesten vorbei.

Günther Goldherz blickt auf die Märkte

Einen Weltuntergang haben wir aktuell noch nicht. Doch in den letzten Wochen hat sich die Lage an den Devisenmärkten dramatisch verschärft und von Stunde zu Stunde könnte ein überraschender schwarzer Schwan auftauchen.

Arrivederci Euro? Passender könnte ich den heutigen Report wohl nicht beginnen und möchte heute eine eindringliche Warnung vor den falschen Aktien aussprechen.

Dass der deutsche Aktienindex DAX immer noch bei 13.000 Punkten klebt, dürfte wohl eine Mischung aus vorschnellen Hoffnungen der Exportindustrie sein und an italienischen Kapitalumschichtungen liegen.

Im Vordergrund stehen heute der Euro und Italien, die gestern mit der Regierungsverhandlung zwischen Fünf Sterne Bewegung und Lega Nord und der Forderung eines komplett unsinnigen Schludenerlasses von sich Reden machten.

Satte 250 Milliarden Euro soll die EZB den Italienern “erlassen”, damit diese ihr Wachstumssteigerungs-, Steuersenkungs- und Ausgabenerhöhungsprogramm durchsetzen können.

Die BILD Zeitung titelt plakativ

Aber so richtig ernst nimmt diese Aussagen aus Italien bisher niemand.

Eine Gleichgültigkeit der Investoren, die irgendwie allen exogenen Faktoren gilt, obwohl diese tatsächlich bedeutende Auswirkungen auf Währung, Zinsen und Handelsströme haben und damit normalerweise auch ein Faktor für die Aktienmärkte sind.

Doch Aktienmärkte haben immer die Angewohnheit, dass sie die meisten Anleger an der Nase herumführen.

Dass die Börsen keine wackeligen Füße haben, sondern auf einem soliden Fundament ruhen, das durch nichts erschüttert werden kann, ist allgemeine Ansicht. Ob sie deshalb richtig ist?

Ich erinnere mich sehr gut an die Finanzkrise 2007, die auch zu Beginn niemand für möglich hielt. Der S&P 500 war sogar lange seitwärts und erreichte nach dem ersten Korrektur noch zweimal ein knappes Allzeithoch, bevor er die Nerven verlor und zusammenbrach. Besonders die Erholung nach dem ersten Rückschlag war so dynamisch, das viele Experten darin eine neue Phase des Bullenmarktes sahen.

S&P 500 Index 2006-2009

Quelle: Stockcharts.com

Zurzeit orientiere ich mich stark an dem Szenario, das ich als Bear Case eingezeichnet habe. Möchte aber dennoch darauf hinweisen, dass es analog zu 2007 auch jetzt noch einmal zu einer völligen Taubheit der Anleger kommen könnte, die gegen jede Vernunft neue Rekorde feiern wollen.

Quelle: Stockcharts.com

Nur um ein paar Problemfelder aufzuzählen (wichtige hervorgehoben):

Wir haben Italien, Target 2, die US-Notenbankpolitik, Zinssteigerungen am langen Ende, steigende Inflationsraten, fallende Wachstumsraten, politische Probleme in Nordekorea, dem Iran und Russland (gähn…), eine Schrottanleihenblase, die mit steigenden Staatszinsen immer schwerer aufrecht zu halten ist und bereits beginnende, drastische Währungsabwertungen in Schwellenländern wie in der Türkei oder Argentinien.

Alles wird von den Marktmachern ignoriert, wobei dies zunehmend Algorithmen sind.

Jedenfalls habe ich persönlich eine solche Häufung von Problemen in meinem gesamten Börsenleben nur einmal erlebt und zwar 2007!

Die Welt ist für die meisten Anleger immer noch in Ordnung

Das geht so lange gut, bis die Ignoranz umschlägt und die Fakten tatsächlich zu einer Neubewertung führen.

Wozu Gold, wenn die Kurse steigen?

Gleichzeitig erreichten mich E-Mails, die eine Goldabsicherung generell in Frage stellen und stattdessen der Kauf von Crypto-Währungen angeregt wird.

Dabei wäre es im Zeichen der Krise eigentlich verständlich, danach zu fragen: Wie viel Gold ist zur Absicherung vor einem Liquiditätsschock nötig?

Denn niemand kann Ihnen sagen, wann und ob der Euro kollabiert oder der US-Dollar oder der Yen. Aber garantiert verlieren alle Papiergeldwährungen langfristig ihren Wert und zwar komplett. Der einzige Totalverlust der Ihnen sicher ist, wäre jetzt nur eine einzige Papiergeldwährung zu halten, egal ob Dollar oder Euro.

Die Realität des Euroanlegers ist ohnehin so, dass selbst Gold in Euro gerechnet seit Wochen steigt und sich seit Sommer vergangenen Jahres praktisch nicht verändert hat.

Die meisten Anleger schauen immer nur auf die Tagesentwicklung und vergessen das große Bild.

Es ist genauso, wie ich das vor Wochen schon geschrieben habe und nun wiederhole:

Das Niveau um 1.280 US$ beim Goldpreis sorgt für einen extremen Zuwachs der Pessimisten.

Letzte Woche lag die von verschiedenen Umfragen gemessene Bullenquote nur noch bei etwa 25%. In den letzten zwei Tagen dürften die Bullen die Hoffnung völlig verloren haben, so dass ich davon ausgehe, dass aktuell 80% der Investoren kein Gold haben oder mindestens drastisch unterinvestiert sind.

Vergessen Sie nicht: Gold ist keine Aktie, sondern eine währungsgleiche Anlageklasse!

In einer echten Krise sind Sie mit Gold und Silber besser aufgehoben, wenn die Börsen im Rahmen eines Liquiditätsschocks verrückt spielen. So schnell können Sie dann gar nicht reagieren und Ihr Geld in Gold umschichten, wenn etwas passiert.

Darum will ich Ihnen heute eine Warnung aussprechen, bevor es zu spät ist.

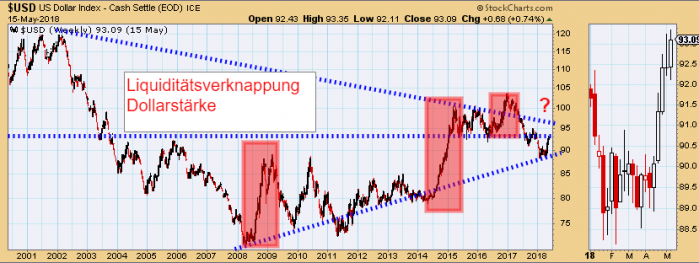

Dabei ist Goldschwäche gar nicht das Hauptthema, sondern US-Dollar-Stärke

Ist Ihnen aufgefallen, was an den weltweiten Währungsmärkten zurzeit passiert?

Die Schwäche beim Euro, der zuletzt von den höchsten Zinsdifferenzen zum US-Dollar seit 20 Jahren ausgelöst wurde, ist hier nur die Spitze des Eisberges und viele Investoren fragen sich, ob Euro jetzt vor dem Kollaps steht.

Ich sehe den Euro auf lange Sicht zwar immer noch leicht im Vorteil gegenüber dem US-Dollar. Aber erst nachdem Draghi frei- oder unfreiwillig seines Amtes enthoben wurde und die EZB ihre Nullzinstaktik aufgibt.

Damit rechnet an den Märkten (noch) niemand und ich erwarte das auch nicht unmittelbar. Der EUR/USD kann also noch gut und gerne in Richtung Parität oder wenigstens auf 1,10-1,15 fallen. Aber die Stimmen innerhalb der EZB werden dann immer lauter und mit weiterer Euro-Schwäche und einer Ausweitung der Zinsabstände düfte der Druck erheblich zunehmen.

Der französische Notenbankchef Francois Villeroy de Galhau sowie der deutsche Wirtschaftsweise Volker Wieland rechnen mit einem Ende der EZB-Anleihenkäufe und noch vor Jahresende mit ersten Leitzinserhöhungen.

Jetzt sprechen die Zinsen gegen den Euro. Doch das Problem solcher Momentaufnahmen ist, dass jede Papierwährung ihre eigenen Probleme hat.

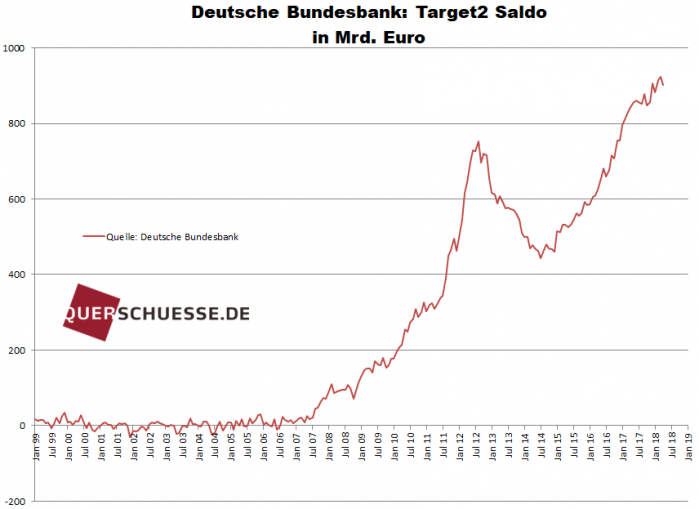

In Europa ist das Hauptproblem die totale Schieflage der Zahlungsströme, fest zu machen am Target 2 Mechnanismus, bei dem die Exportüberschüsse Deutschlands innerhalb der EU über die EZB in die Defizitländer zurückfließen. Das Problem ist heute größer wie nie zuvor.

Quelle: Querschüsse.de

Das Problem ist so gigantisch, dass die EZB sich zurzeit nicht leisten möchte, die Zinsen anzuheben, wodurch der Euro-Aussenwert geschwächt wird.

In anderen Ländern der Welt kriselt es immer mehr

Mittlerweile stehen wir bei vielen Währungen, die früher schon immer mal wieder für Aufsehen sorgten, inmitten eines Gewittersturms.

Es toben in einzelnen Ländern schon richtige Forex-Stürme und es laufen bereits erste Abwertungswellen gegen den US-Dollar. Im weltweit beachteten US-Dollarindex ist davon noch nicht so viel zu sehen, da dort vor allem Euro, Yen, Pfund und Yuan enthalten sind. Darum werden diese Entwicklungen von den Anlegern bisher noch gar nicht so richtig beachtet.

US-Dollarindex mit starker Rally

Quelle: Stockcharts.com

Das hängt damit zusammen, dass die großen Weltwirtschaften sich über Kapitalströme sowie In- und Exporte langfristig praktisch immer ausgleichen. Auch wenn der US-Dollar gerade einmal Oberwasser bekommt, so können sich die USA, was Trump mehrfach betont hat, keinen dauerhaft stärkeren Dollar leisten oder er müsste mit drastischeren Zöllen gegensteuern.

Das ist ein großes Risiko für die Märkte.

Am stärksten betroffen sind zurzeit Währungen von Ländern, die wegen hoher Verschuldung und schwacher Binnenkonjunktur in der Bredouille sitzen.

Sogar der Internationale Währungsfonds wird vereinzelt von betroffenen Ländern um Hilfe gebeten. Am Mittwoch bettelte Argentiniens Präsident Macri fast darum, vom IWF 30 Milliarden US-Dollar zu bekommen, damit der Schuh nicht zu sehr drückt.

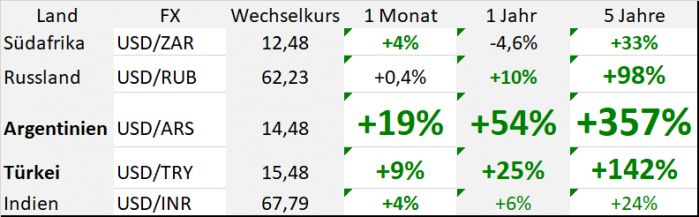

Damit Sie sehen was hier los ist, möchte ich Ihnen eine Tabelle zeigen mit den Währungskursveränderungen zum US-Dollar in den letzten vier Wochen, 12 Monaten und 5 Jahren. Daraus wird ersichtlich, dass die Lage in der Türkei und Argentinien sehr ernst ist, gefolgt von Russland, Südafrika und Indien.

US-Dollar-Aufwertung in Schwellenländern – Quelle: goldherzreport.de

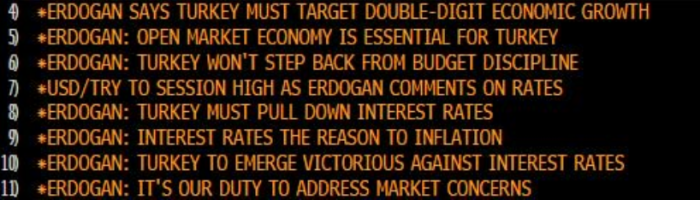

Der türkische Präsident Erdogan hielt in den letzten Tagen auch kein Blatt mehr vor den Mund und polterte mit starken Worten gegen die eigene Zentralbank, die zurzeit versucht mit hohen Zinsen die Lira-Abwertung zu stoppen. Erdogan fordert tiefe Zinsen und prozentual zweistellige Wachstumsraten… Wenn Sie zuletzt einmal ihren Urlaub in der Türkei verbracht haben, wissen Sie selbst, dass das utopisch ist und Erdogans (Erdowahn?) wirtschaftlicher Sachverstand bezweifelt werden muss.

Bloomberg Schlagzeilen mit Zitaten Erdogans

Quelle: Bloomberg Terminal

Was nun in mindestens fünf Ländern begonnen hat, könnte sich zu einer panischen Fluchtbewegung aus den überschuldeten Schwellenländern in Richtung US-Dollar entwickeln.

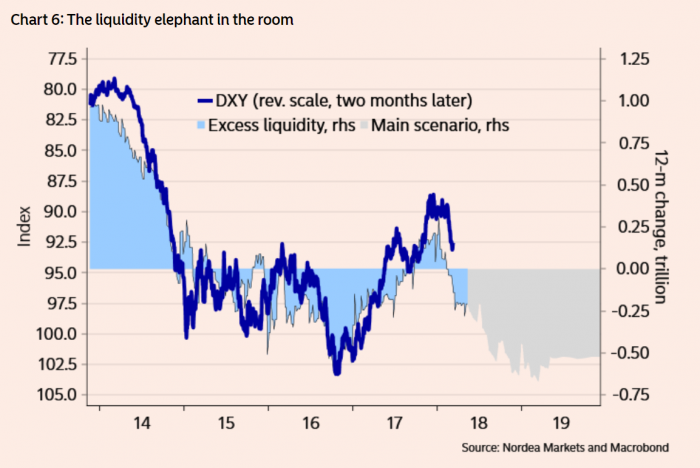

Die Nordea Bank schreibt in ihrer jüngsten Studie, dass die internationale Dollarliquidität stark sinken könnte, was zuletzt 2014/15 der Fall war und im Sommer 2015 eine kleine China-Krise auslöste.

Der Grund sind steigende Zinsen im Dollar und Währungsabwertungen in den Ländern, die einen starken Bedarf für Dollarkredite haben. Das sorgt für eine Verknappung des US-Dollars und löste in der Historie viele Krisen aus, die dann der Auslöser dafür waren, dass die USA mit einiger Verzögerung selbst in eine Rezession oder Wachstumsdelle schlitterten.

Nur diesmal kommen wir von noch höheren Niveaus und die US-Notenbank greift nicht mehr stützend durch massive Anleihenkäufe in den Markt ein. Das Problem ist auch nicht mehr von heute auf morgen zu beseitigen, sondern stellt eine Herausforderung für die nächsten 12-24 Monate dar.

Die eingeschränkte Dollar-Liquidität wird zum Problem

Quelle: Nordea Research

Die Krise wird diesmal von den Anleihen kommen

Achten Sie jetzt bitte nicht so sehr auf Quartalszahlen, diese sind zum jetzigen Zeitpunkt für die Tagesbewertung der Aktien praktisch bedeutungslos, sondern schauen Sie auf einen weiteren Indikator.

Nämlich die Verzinsung der Hochzinsanleihen im Unternehmenssektor, den Sie am einfachsten am iShares iBoxx $ High Yield Corporate Bond ETF (New York: HYG) nachvollziehen könnten. Für mich ist das einer der wichtigsten Signalgeber für den Weltaktienmarkt überhaupt und ich schaue mehrmals täglich auf den Stand dieses ETFs.

Wenn die Verzinsung von kurz- und langfristigen US-Staatsanleihen steigt, wie zuletzt die 10-jährigen über 3%, trübt das den Markt für Schrottanleihen zwingend weiter ein. Die US-Schrottanleihen haben sich zwar wieder ein wenig von den Tiefstständen im Februar erholt, weil der Hunger nach ein paar höheren Zinsen immer noch stark ist. Doch der Aufwärtstrend wurde längst gebrochen und der Abwärtstrend bestätigt. Sollten wir unter 85 US$ fallen, wäre das kein gutes Zeichen.

US-Schrottanleihen ETF

Quelle: Stockcharts.com

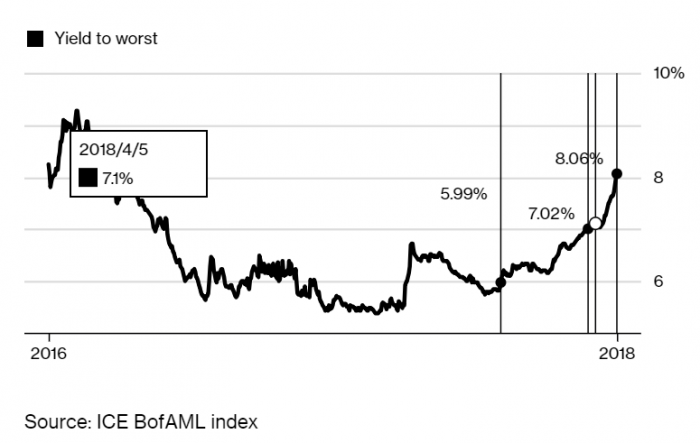

Aus Asien erreichen uns diesbezüglich auch einige Warnzeichen. Denn die US-Dollaranleihen von chinesischen Emittenten haben sich erheblich stärker abgeschwächt.

Chinas Unternehmensanleihen mit 8% Zinsen?!

Fazit

Die klassische Fluchtburg US-Dollar dürfte der Hauptgrund sein, der Finanzierungsbedingungen entlastet und zurzeit den US-Aktienmarkt stützt. Doch der Problemfeld der Zinsen wurde nicht entschärft und ich sehe große Risiken, dass die Abwertungswellen der Währungen auf die Anleihenmärkte übergreift und dies schließlich auch die Aktienmärkte belastet.

Bleiben Sie darum weiterhin vorsichtig und lassen Sie sich nicht von den relativ hohen Indexständen blenden. Die aktuelle Woche war keinesfalls so beschaulich und ruhig, wie es die Aktien andeuten. Es herrscht weltweit ein Währungskrieg.

Und was ist der einzige sichere Hafen für Ihr Geld, wenn Währungen wie Rubel, Lira oder Pesos um mehr als die Hälfte abwerten? Traditionell profitiert davon der Goldpreis, der sich jetzt in einem riesigen Täuschungsmanöver und Ignoranz der Marktteilnehmer unter 1.300 US$ befindet. Doch allmählich werden die neuen Fakten den Markt eine neue Richtung geben und ich erwarte darum einen dynamischen Ausbruch, der in den nächsten Monaten über 1.400 und bis Mitte nächstes Jahr sogar auf 1.500 US$ führen wird.

Darum rate ich Ihnen: Passen Sie auf sich und Ihr Geld auf und vergessen Sie den VIP Club nicht.

Es grüßt Sie Ihr,

Chefredakteur Goldherz Report

Der nächste Goldherz Live-Chat Termin:

![]()

Zur nächsten Goldherz-Sprechstunde begrüße ich Sie am Montag, den 21. Mai, ab 19:00 Uhr im sharedeals.de Live-Chat!

Offenlegung von Interessenskonflikten & Risikohinweis, Haftungsausschluss

Hinweis auf mögliche Interessenskonflikte gemäß Paragraph 34b WpHG i.V.m. FinAnV: Ein Interessenkonflikt besteht darin, dass die bull markets media GmbH bzw. Redakteure, Mitarbeiter, Eigentümer oder anderweitig mit der bull markets media GmbH verbundene natürliche und juristische Personen Positionen in den folgenden besprochenen Finanzinstrumenten halten und diese Positionen jederzeit weiter aufstocken oder verkaufen können: Renaissance Oil, Granada Gold Mine, Golden Arrow Resources, Golden Ridge Resources, K92 Mining, Northern Empire Resources, Para Resources, Rise Resources, TerraX Minerals. Ein erhöhtes Interesse an den besprochenen Finanzinstrumenten, steigende Kurse und eine höhere Handelsliquidität sind bei einem geplanten Verkauf von Vorteil. Somit besteht eindeutig und konkret ein Interessenkonflikt.

Darüber hinaus bestehen die folgenden weiteren, konkreten und eindeutigen Interessenkonflikte:

- Para Resources: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

- Kenadyr Mining: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

- Northern Empire Resources: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

- Golden Ridge Resources: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen

- Granada Gold Mine: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

- Renaissance Oil: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

- American Pacific Mining: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

Risikohinweis: In diesem Newsletter werden ausschließlich Aktienanlagen besprochen. Aktienanlagen bergen ein hohes Verlustrisiko, welches im schlimmsten Fall den Totalverlust des eingesetzten Kapitals bedeuten kann. Dies gilt insbesondere für Aktienwerte mit niedriger Marktkapitalisierung (kleiner 100 Mio. EUR), welche in diesem Newsletter ebenfalls regelmäßig besprochen werden.

Wir weisen ausdrücklich darauf hin, dass es sich bei in diesem Newsletter veröffentlichten Beiträgen um journalistische Beiträge und Meinungsäußerungen, keinesfalls aber um Finanzanalysen im Sinne des deutschen Kapitalmarktrechts handelt. Das Studium dieses Newsletters ersetzt daher keine individuelle Anlageberatung. Wir raten daher ausdrücklich dazu, sich vor einem Investment in die hier vorgestellten Aktien von einem Anlage- oder Vermögensberater in Bezug auf die individuelle Angemessenheit dieses Investments beraten zu lassen. Darüber hinaus sollten Anleger auf keinen Fall ihr gesamtes Kapital auf wenige Aktien konzentrieren oder sogar einen Kredit für die Aktienanlage aufnehmen.

Haftungsausschluss: Den Artikeln, Empfehlungen, Charts und Tabellen liegen Informationen zugrunde, welche die Redakteure für verlässlich halten. Eine Garantie für die Richtigkeit kann die Redaktion jedoch leider nicht übernehmen. Jeglicher Haftungsanspruch – insbesondere für aus einer Aktienanlage entstandene Vermögensschäden – muss daher grundsätzlich abgelehnt werden.

Bitte lesen Sie unbedingt unseren vollständigen Disclaimer.

Impressum

Der Börsenbrief „Der Goldherz Report“ ist ein Produkt der

bull markets media GmbH

Alexanderstrasse 7

10178 Berlin

Email: [email protected]

Webseite: www.goldherzreport.de

Amtsgericht Berlin (Charlottenburg), Register-Nr.: HRB 171343

Geschäftsführer & Herausgeber v.i.S.d.P.: Alexander Schornstein, Andre Doerk

Redaktion: Günther Goldherz (Pseudonym – Name des Redakteurs ist dem Herausgeber bekannt.