Goldherz Report Ausgabe 21/2018 – Donnerstag, 31. Mai, 2018

Liebe Leserinnen und Leser,

Liebe Leserinnen und Leser,

heute ist mir einmal mehr eine hochinteressante Ausgabe gelungen. Ich sehe Sie als eine der wichtigsten Ausgaben in diesem Jahr.

Vorab möchte ich Ihnen ein paar Worte zum aktuellen Marktgeschehen schreiben. Vorletzte Woche haben Sie von mir eine erste Warnung bekommen, hinsichtlich der Gefahren aus Italien für den DAX. Gerade noch rechtzeitig, denn nur zwei Wochen später steht der Index -600 Punkte tiefer.

Sagen Sie nicht, ich hätte Sie nicht gewarnt – denn das habe ich

Auf mein Handelssystem ist wieder mal Verlass. So hatte es die Risiken sogar schon vor drei Wochen bei über 13.000 Zählern im deutschen Leitindex angezeigt.

Am Montag wollte der Markt noch das Scheitern der Regierung in Italien feiern. Doch dann erkannte man, dass dies Neuwahlen Ende Juli bedeuten könnte. Und in den jüngsten Umfragewerten dürfte Lega Nord sogar noch besser abschneiden als letzes Mal. Am Dienstag stürzte der DAX deshalb mehr als -300 Punkte ab und auch in Italien marschierten Mini-BOTS los und die 10-jährigen Anleiherenditen liefen schnurgerade über die 3%-Marke.

Es ist unglaublich, wie Politiker den Euro, ohne jeglichen wirtschaftlichen Sachverstand und ohne Hirn, mit dem Geld aller EU-Bürger, allen voran Deutschland, behalten wollen. Dabei müssten jedem langsam die strukturellen Fehler dieses Konstruktes auffallen.

Der Euro ist auf kurz oder lang zum Scheitern verurteilt

Meine kurze und knappe Analyse: Ohne massive Inflation und eine weitere Abwertung ist der Euro langfristig für die Südländer nicht haltbar. Man bedenke die politischen Strömungen, die durch die massive Zuwanderung mitbeeinflusst werden. Derzeit schultert Italien durch seine Lage am Mittelmeer mehr oder weniger allein diese Problematik. Ein radikales Wahlergebnis ist somit fast vorprogrammiert.

Die jüngste Umfrage, die IPSOS für die Zeitung Corriere della Sera durchführte, sieht Lega Nord jetzt bei 25% (+8% allein in den letzten Wochen) und die 5* Partei stabil bei knapp 33%. Die EU-Staatsführer arbeiten demnach gegen den offensichtlichen Willen von fast 60% der Bevölkerung.

Meine Analyse der letzten Ausgabe war insofern wieder ein Volltreffer. Richten Sie sich auf weitere schwache Börsenmonate und einen Ausbruch beim Goldpreis ein.

Heute zeige ich Ihnen 2 Rubbel-Lose für goldene Kursgewinne – doch zuerst die (sehr interessante) Vorgeschichte

Heute lassen wir mal das Tagesgeschehen hinter uns. Denn ich muss Ihnen etwas beichten. Sie glauben, dass ich positiv über Gold und Minenaktien schreibe, weil ich diese für die beste Anlagemöglichkeit aller Zeiten halte?

Das ist falsch. Darum wird es Zeit für eine Richtigstellung.

Denn ich glaube nicht, dass der gesamte Minensektor langfristig höhere Renditen abwirft als der Gesamtmarkt. Ja, ich bin sogar sicher, dass die meisten Minenaktien langfristig nur schwer eine überdurchschnittliche Rendite einfahren werden. Wohlgemerkt, ich rede von relativen Werten, nicht von absoluten.

Das hängt damit zusammen, dass die meisten Minenaktien – selbstverständlich nicht meine Favoriten – von Dilettanten geführt werden und weil bei der Entwicklung eines Vorkommens enorme Kosten entstehen.

So, jetzt wissen Sie es…

Heißt dann die Konsequenz für Sie, dass Sie alle Ihre Rohstoffe und Minenaktien verkaufen müssten?

Nein, das wäre wirklich eine Überraschung, nachdem ich Ihnen nun zwei Jahre von steigenden Gold- und Rohstoffpreisen sowie einem beginnenden Bullenmarkt bei Rohstoffen, Edelmetallen und Minenaktien geschrieben habe.

Zum Glück gibt es Ausnahmen von dieser Regel.

Keine Angst, ich werfe nicht das Handtuch und will Ihnen die Anlage in den Rohstoffen und Minen nicht vermiesen, im Gegenteil.

Wenn Sie jetzt reagieren, wie es viele Anleger tun und Ihre Rohstoffaktien verkaufen, begehen Sie einen folgenschweren Irrtum, der Ihre Depot-Performance über die nächsten 5 Jahre massiv ausbremsen wird. Garantiert!

Sie merken schon, ich schreibe hier nicht im Konjunktiv. Asche auf mein Haupt, sollte ich falsch liegen.

Es besteht das Risiko, dass es ganz schlecht wird, wenn Sie die Rohstoffaktien in Technologieaktien tauschen würden. Das formuliere ich bewusst zurückhaltend. Denn ich weiß, dass die richtigen Technologien kombiniert mit dem richtigen Unternehmen erhebliche Gewinnpotenziale haben. Nur der Sektor muss sich auf wesentlich niedrigere, ja vielleicht sogar negative Renditen, einstellen.

Nebenbei bemerkt möchte ich Ihnen den wichtigsten Rat überhaupt geben

Kaufen Sie aktuell weiterhin Gold & Silber sowie Rohstoffe und die entsprechenden Minenaktien und halten Sie bitte, bitte, mit Sahne obendrauf, unbeirrt an dieser Anlage fest.

Ich flehe Sie an: Sie müssen das auch dann tun, selbst wenn ich persönlich die Segel streichen sollte, den Goldherz Report entnervt einstellen oder meine Aufmerksamkeit auf irgendwas mit dem Thema Technologie richte, aus welchem Grund auch immer.

Schauen Sie, ich weiß selbst nicht, welcher Teufel mich in ein paar Monaten oder einem Jahr reitet und vielleicht gibt es selbst für mich einmal ein Ereignis, das meine tiefe Überzeugung so erschüttert, dass ich selbst nicht mehr an meine Minenwerte glaube.

Lassen Sie sich nicht von den bösen Geistern der Gier beeinflussen

Ich hoffe doch nicht, dass Sie sich wirklich von Geistern beinflussen lassen. Das halte ich für sehr unwahrscheinlich. Doch vergessen Sie nicht, ich bin auch nur ein Mensch und Menschen tun die verrücktesten Dinge oder fallen plötzlich von Ihrem Glauben ab.

Noch ist es nicht so weit, mein Glaube ist unerschütterlich, aber wer weiß?

Das Zauberwort lautet Zyklus

In jedem Aktienzyklus werden Sie als Anleger auf eine harte Probe gestellt und wer einen leichten Glauben hat, der wirft seine Überzeugung alle paar Jahre über Bord, um genau das zu kaufen, was der Teufel gerade anpreist.

Seien Sie sicher, ich wäre nicht der erste Anleger, der exakt am Ende eines Zyklus umfällt, just bevor die Renditen explodieren.

Regelmäßig kommt es vor, dass Anleger ein ganzes Jahrzehnt verschlafen, am Ende des Zyklus plötzlich aufwachen und feststellen, wie der Zyklus das Leben verändert . Dann entscheidet man instinktiv im Affekt und will alles nachholen, was verschlafen wurde. Die Technologieaktien-Hausse ist das beste Beispiel dafür und viele andere “Wachstumssektoren”, die in den letzten sieben Jahren phantastische Gewinne lieferten.

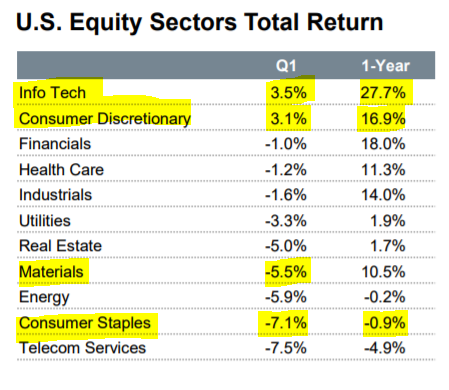

Gerade jetzt, denn die Rendite der Sektoren für Grundstoffe und Energie war im 1. Quartal wirklich bedrückend, während Technologie allen anderen die Show stahl und zurzeit in den Anlegerdepots das größte Übergewicht aufweist, das ich in den letzten 20 Jahren jemals erlebt habe. Zwar habe ich aktuell nur die Performance-Daten der USA, doch in Europa und den Schwellenländern ist der Trend genauso stark.

Sektor-Renditen 1. Quartal 2018

Die Lösung liegt im extrem negativen Sentiment

Dabei gibt es keine einfachere Strategie, als an Extrempunkten das Gegenteil zu tun.

Immer wenn die Renditeerwartungen an einem zyklischen Hoch standen, war es praktisch eine Gesetzmäßigkeit, dass sich die Renditeverhältnisse umkehrten. Seien Sie versichert, es gibt keine einfachere Strategie, um an der Börse erfolgreich zu sein. Genau diese Konstellation haben wir derzeit beim Gold.

Ich rede nicht davon, dass Sie mit einem ausgesuchten Einzelwert – egal aus welchem Sektor er kommt – gute Gewinne machen werden, wenn das Unternehmen starke Daten vorweist und die Erwartungen übertrifft. Ich rede vom großen Bild. Es wird Ihnen viel leichter fallen, wenn Sie Ihr Kapital in die Sektoren umschichten, in denen über die nächsten Jahre ein kräftiger Rückenwind zu erwarten ist.

Das betrifft zurzeit Value-Aktien, Basisgüter, Energieaktien sowie Rohstoffe. Wenn Sie einen beträchtlichen Teil Ihres Kapitals in diese Anlageklassen und Sektoren investieren, dürfen Sie sich die nächsten Jahre zurücklehnen.

Es ist dabei beinahe egal, welcher Sturm an den Börsen noch vor uns liegt. Ihre Renditen würden sich selbst nach Markteinbrüchen wohl schneller erholen als die bekannten Tech-Werte nach der dann beendeten Hausse.

Das war immer schon so. Schauen Sie bitte einmal, wo sich die durchschnittliche Jahresrendite der Rohstoffe zurzeit befindet. Der Bärenmarkt von 2011 bis 2015 hat die Durchschnittsrendite nicht aus dem negativen Terrain herausholen können und das nach dem starken Rebound 2016.

Rohstoffe mit den tiefsten Renditen seit 84 Jahren

Quelle: Merrill Lynch Research

Sie dürfen sich sicher sein, negative Renditen haben sich von solchen Tiefstständen ausnahmslos immer wieder erholt, egal was Anleger zum Zeitpunkt des Tiefpunktes glaubten oder die Medien darüber schrieben. Das Tief von Frühjahr 2016 bildete ein Extremniveau für alle Rohstoffe.

Das ist einfach eine Gesetzmäßigkeit im Kapitalismus! Wäre es anders, dann würde schon längst niemand mehr freiwillig, irgendeinen Rohstoff fördern. Doch wir brauchen sie für den Weiterbetrieb der Erde und das Überleben der Bevölkerung zwingend.

Sie müssen überhohe Renditen eines Sektors oder Marktes einfach als Köder für Kapitalinvestitionen verstehen. So werden Anleger – angezogen von den vermeintlich attraktiven Renditen – stets am meisten investieren, obwohl es eigentlich unattraktiv wäre. Die Gier ist einfach zu groß.

Umgekehrt erholen sich die Renditen im Rohstoffbereich, weil niemand investiert, aber das Produkt grundsätzlich gebraucht wird. Darum werden die Renditen für Rohstoffanleger auch diesmal wieder in mindestens zwei großen Wellen steigen.

Ich skizziere 3 mögliche Szenarien für Sie

Ich habe das wahrscheinlichste Szenario in blau vorgezeichnet.

Wir befinden uns seit 2016 in Phase I. Diese kann noch gut und gerne etwa 1-2 Jahre anhalten. Vielleicht ziehen wir auch einfach bis Mitte der 20er Jahre durch und steigen ohne größere Unterbrechungen an. Aber das wäre sehr ungewöhnlich.

Wahrscheinlicher wäre für mich, dass es noch einmal eine Korrektur – in Form der Phase II – auf höherem Niveau gibt, die durch eine mögliche Rezession in der EU oder den USA begründet wäre. Zusätzlich könnte eine durch Dollar-Verknappung ausgelöste, weltweite Wachstumsbremse entstehen, die den synchronen Wachstumstrend der Weltwirtschaft asynchron werden lässt.

Die Vorboten einer Krise könnten schon diesen Sommer in Italien liegen, die sich innerhalb eines Jahres über die gesamte Südeuro-Zone ausbreiten könnte.

Das wäre ähnlich wie im letzten Rohstoff-Boom, der 2001 ins Stocken geriet, geopolitisch durch den Terroranschlag in New York und wirtschaftlich durch das Ende der Technologie-Aktienblase.

Doch egal was passiert, ich bin sicher, danach wird sich der Aufwärtstrend in Phase III bei allen Rohstoffen nochmals beschleunigen. Aus vielerlei Gründen, die ich nicht im Detail ausführen möchte.

Kurz und knapp: Die Investitionsneigung bleibt gering, der Inflationsdruck nimmt zu, so dass die Rohstoffe am Ende der möglichen Abschwächungsphase (2020-2021?) noch knapper sind, als es jetzt schon der Fall ist.

Total Return Index der Rohstoffe gemäß S&P GSCI Commodity Index

Quelle: Stockcharts.com

Langfristig ist die Richtung nach oben sehr sicher, wenn Sie berücksichtigen wie tief wir zurzeit stehen. Um die langfristige Jahresrendite wieder auf ein Niveau von +10% zu heben, müssten sich die absoluten Stände des Rohstoffkorbes (Rohstoff-Futures) um +160% verbessern.

Selbstverständlich wird es in dieser Phase für jeden Rohstoff phantastische Aktien geben, die diesen Anstieg noch vervielfachen werden.

Einige Rohstoffe laufen schon ganz gut wie Rohöl, Eisenerz, Vanadium, Cobalt, Lithium, Zink, Kupfer. Andere sind noch sehr billig. Dazu zählen Nickel, Gold, Silber, Kohle. Und natürlich Agrargüter wie Mais, Zucker, Weizen sowie Dünger, die noch am Anfang ihres Aufschwungs stehen.

Darum sehe ich bei Edelmetallen große Chancen

In einer potenziellen Abschwächungsphase, die kommen wird – ich weiß nur nicht, exakt wann – wären in jedem Fall Gold & Silber die sicherste Anlage, vielleicht zeitweise sogar die mit Abstand beste.

Erinnern Sie sich an 2001. Damals startete eine siebenjährige Goldminen-Rally, in der sich der Barrons Goldminenindex versiebenfachte!

Gold- und Silberminenaktien sowie die physischen Edelmetalle sind praktisch eine der ganz wenigen Anlageklassen, die Sie unbeirrt durch den ganz großen Rohstoffzyklus halten dürfen und bei denen Sie jetzt für die nächsten fünf Jahre nicht auf das Timing achten brauchen.

Am Beispiel von Goldminenaktien will ich Ihnen zeigen, was in den nächsten Jahren passieren wird. Zunächst die ganz langfristige Betrachtung. Die Logik dahinter ist, dass eine Anlage, die -70% gefallen ist, erst wieder nach einem Anstieg von +233% an die Nulllinie kommt.

Barrons Gold Mining Index

Quelle: Goldchartsrus.com

Meine Prognose für Senior-Goldminenaktien über die nächsten Monate und Jahre

Quelle: Stockcharts.com

Beweisen möchte ich Ihnen das dadurch, dass die großen Minen heute keinen Expansionskurs mehr fahren können. Das sehen Sie allein an der Quartalsproduktion des größten Goldproduzenten der Welt, Barrick Gold (Toronto: ABX). Barrick hat im 1. Quartal 2018 die niedrigste Goldförderung seit 16 Jahren gemeldet.

Barrick Gold mit tiefster Produktion seit 16 Jahren

Quelle: US Global Investors

Am Rande möchte ich betonen, falls Sie schon länger Barrick Gold Aktien haben sollten (vielleicht auch mit Verlusten), dann sollten Sie noch etwas Geduld aufbringen. Behalten Sie Ihre Aktien noch ein paar Jährchen. Denn es gibt viele Gründe, dass Barrick Gold mit seiner Produktion und auch der Aktienkurs wieder auf die Beine kommt. Auch wenn Barrick aus mehreren Gründen nicht mein Top-Favorit ist.

Mit dem Goldherz Report können Sie goldene Renditen einfahren

Schauen Sie, es gibt sogar Unternehmen, die können selbst unter den widrigsten Bedingungen eine unglaubliche Rendite einfahren und sind dabei praktisch unabhängig vom Goldpreis.

Meine beiden Rubbel-Lose sind hochspannend, um auf den Goldpreis zu wetten

Und damit wären wir schon bei Rubbel-Los #1.

Das beste Beispiel für eine phantastische Performance unter widrigen Bedingungen ist Kirkland Lake Gold (Toronto: KL), die ich Ihnen erstmals in Ausgabe #47/2016 mit einem Kursziel von über 20 CA$ vorgestellt habe.

Kirkland Lake Gold +204% seit Erstvorstellung im Goldherz Report GRATIS

Quelle: Stockcharts.com

In den letzten Wochen wurde dieses Kursziel mit dem Anstieg über 24 CA$ pulverisiert, nur 18 Monate nach meiner Vorstellung.

Ausschlaggebend für den Schub waren perfekte Unternehmenszahlen, ein starker Ausblick sowie die Phantasie für einen Riesengoldfund, die durch den Erwerb von mittlerweile 23% am Explorer Novo Resources entstand. Deren Aktie stieg 2017 von 1 CA$ auf 6 CA$, nachdem Anleger hier auf einen der größten Goldfunde in der Geschichte der Menscheit spekulierten.

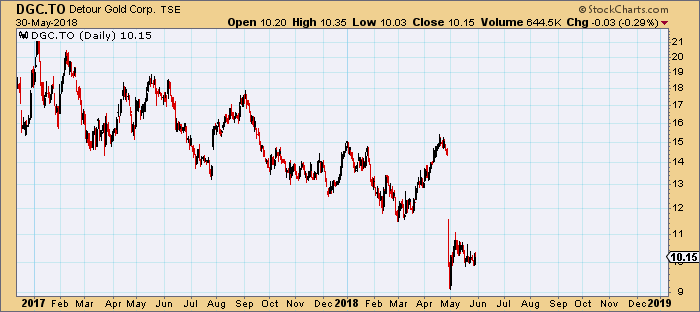

Rubbel-Los #2 Detour Gold hat den Platz mit Kirkland Lake getauscht

Detour Gold (Toronto: DG) war dagegen weniger erfreulich. Es ist ein Unternehmen, das zum damaligen Zeitpunkt in Kanada sehr beliebt war. Das habe ich als Maßstab für die Unterbewertung von Kirkland Lake herangezogen und deren Kurs ist von 20 auf 10 CA$ um -50% gefallen. Mit dem letzten Quartalsergebnis wurden hier die Erwartungen einmal mehr bitter enttäuscht. Die schlechte Entwicklung lag auch mit am Goldpreis. Denn dieser lässt bei einer relativ hohen Jahresproduktion von >600.000 Unzen, die bei Kosten von >1.000 US$/Unze eingefahren werden, keinen Raum für Fehler.

Detour Gold hat sich halbiert – ein günstiges Kaufniveau?

Quelle: Stockcharts.com

Doch wo Leid ist, gibt es auch Chancen. Würde der Goldpreis mindestens 200 US$ nach oben klettern und die Mine von Detour Gold halbwegs stabil laufen, dann müsste der Kurs relativ schnell wieder >20 CA$ springen. Schließlich besitzt der Junior-Produzent noch 16 Mio. Unzen Goldreserven und könnte mit der gegenwärtigen Förderrate noch mehr als 25 Jahre in Betrieb bleiben. Dass der Goldpreis in den nächsten 25 Jahren eine deutlich höhere Marge erlaubt. Schon allein durch die weiterhin hohen Kreditrückzahlungsraten, die immer noch positiven Kapitalzuflüsse erlauben, werden sich die Margen langfristig eher wieder verbessern.

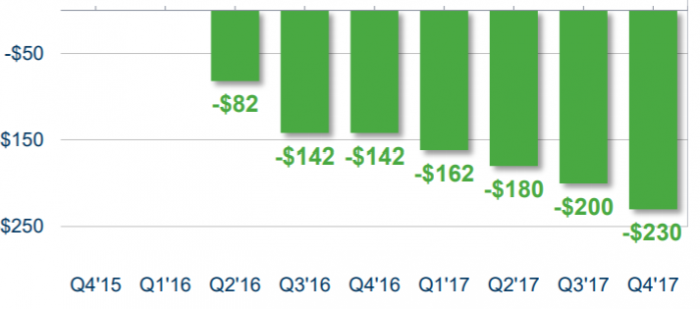

Seit dem Produktionsstart wurden 200 Mio. CA$ Kredite bedient

Quelle: Unternehmenspräsentation Detour Gold

Unter 10 CA$ könnte das Ausverkaufsniveau für die Aktie sein. Mit einer Reservenbewertung von nur 85 US$ pro Unze, ist das Unternehmen für einen Produzenten spottbillig.

Aber vergessen Sie nicht, der Goldpreis muss mindestens 100 US$ steigen, damit die Aktie den Hebeleffekt positiv und operativ ausnutzen kann. Bleibt der Goldpreis da, wo er heute steht, bei 1.200 US$, so ist das Kurspotenzial begrenzt.

Für mich ist die Aktie besser als ein Optionsschein auf den Goldpreis, weil das Unternehmen weiterhin Geld verdient und einen endlosen Zeitwert hat.

Am Ende wird die Gier nach dem Gold wieder dazu führen, dass Anleger sich auf die größten und am stärksten gehebelten Goldaktien stürzen werden und diese für kurze Zeit stärker nach oben katapultieren, als es fundamental berechtigt wäre.

Es grüßt Sie Ihr,

Chefredakteur Goldherz Report

P.S.: Einen Wert, der sich über die nächsten Wochen schnell nach oben entwickeln könnte, sofern der Produktionsstart erfolgreich anläuft, möchte ich Ihnen heute vorab nennen:

Eigentlich ist die Aktie nur VIP-Club-Mitgliedern bekannt. Denn ich habe sie dort schon einmal vorgestellt, aber wusste bisher nicht, ob und wann die Produktion starten wird. Darum wurde die Aktie im Januar auch noch für 0,08-0,10 CA$ gehandelt. Doch jetzt signalisiert mir das Volumen und das Investoreninteresse, dass hier etwas im Busch sein könnte.

Ich betone, dass es sich nicht um eine explizite Empfehlung handelt, sondern um eine Idee und Sie sollten sich im Klaren sein, dass es sich um keine gewöhnliche Aktie, sondern um ein extrem hohes Risikoinvestment handelt. Also nichts für Anleger mit schwachen Nerven.

Mehr eine Option auf Kursgewinne, mir gefällt ehrlich gesagt nicht, dass die Firma mit einer so knappen Eigenkapitaldecke in Produktion gehen will… Beim aktuellen Goldpreis will natürlich niemand einfach mal eben 100 Mio. US$ in ein Projekt investieren.

Wäre der Goldpreis 200 US$ höher, würde ich dieser Aktie sofort ein Kurspotenzial von mindestens 1 CA$ bescheinigen. Aber wenn der Goldpreis 200 US$ fällt, dann wäre das Kursziel nur wenige Cent oder bei Null…

Die Goldmine hat ursprünglich mehr als 200 Mio. US$ gekostet, aber wurde vom vorherigen Betreiber kaputt gewirtschaftet. Das hatte zur Folge, dass Firesteel Resources (Toronto: FTR) die Mine für einen Neustart bzw. Weiterbetrieb kaufen konnte, aber selbst nur einen kleinen Teil finanzieren musste, der rund 20 Mio. US$ kosten soll. Dieser wurde von einem Finanzinvestor vorgestreckt und mittels der Goldproduktion oder in neuen Aktien zurückbezahlt.

Die fertige in Finnland stehende Laiva Mine mit Produktionsanlage

Darum hat das Unternehmen zurzeit nur eine winzige Marktkapitalisierung von 18 Mio. CA$. Wenn es schief geht und die Produktion nicht anläuft, wie das Management glaubt, dann ist diese Aktie praktisch gar nichts wert. Denn die Rückzahlung wäre dann unmöglich oder würde die Aktienzahl erheblich verwässsern.

Dafür winken bei einem erfolgreichen Produktionsanlauf horrende Gewinne und zunächst zumindest ein paar Tradinggewinne.

Jetzt habe ich eigentlich schon wieder zu viel geschrieben. Denn wie ich einige Leser kenne, sprinten sie gleich los und kaufen bestens, ohne Kauflimit, diese 0,12 CA$ Aktie, schlimmstenfalls mit horrenden Kursaufschlägen in Frankfurt und nicht – wie es sein sollte – an der Heimatbörse in Toronto. Dann bezahlen sie ungesehen 20% mehr und beschweren sich dann nächste Woche bei mir, wenn die Wette nicht sofort und nach ihren Vorstellungen aufgeht.

Der nächste Goldherz Live-Chat Termin:

![]()

Zur nächsten Goldherz-Sprechstunde begrüße ich Sie am Montag, den 4. Juni, ab 19:00 Uhr im sharedeals.de Live-Chat!

Offenlegung von Interessenskonflikten & Risikohinweis, Haftungsausschluss

Hinweis auf mögliche Interessenskonflikte gemäß Paragraph 34b WpHG i.V.m. FinAnV: Ein Interessenkonflikt besteht darin, dass die bull markets media GmbH bzw. Redakteure, Mitarbeiter, Eigentümer oder anderweitig mit der bull markets media GmbH verbundene natürliche und juristische Personen Positionen in den folgenden besprochenen Finanzinstrumenten halten und diese Positionen jederzeit weiter aufstocken oder verkaufen können: Renaissance Oil, Granada Gold Mine, Golden Arrow Resources, Golden Ridge Resources, K92 Mining, Northern Empire Resources, Para Resources, Rise Resources, TerraX Minerals. Ein erhöhtes Interesse an den besprochenen Finanzinstrumenten, steigende Kurse und eine höhere Handelsliquidität sind bei einem geplanten Verkauf von Vorteil. Somit besteht eindeutig und konkret ein Interessenkonflikt.

Darüber hinaus bestehen die folgenden weiteren, konkreten und eindeutigen Interessenkonflikte:

- Para Resources: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

- Kenadyr Mining: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

- Northern Empire Resources: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

- Golden Ridge Resources: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen

- Granada Gold Mine: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

- Renaissance Oil: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

- American Pacific Mining: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

Risikohinweis: In diesem Newsletter werden ausschließlich Aktienanlagen besprochen. Aktienanlagen bergen ein hohes Verlustrisiko, welches im schlimmsten Fall den Totalverlust des eingesetzten Kapitals bedeuten kann. Dies gilt insbesondere für Aktienwerte mit niedriger Marktkapitalisierung (kleiner 100 Mio. EUR), welche in diesem Newsletter ebenfalls regelmäßig besprochen werden.

Wir weisen ausdrücklich darauf hin, dass es sich bei in diesem Newsletter veröffentlichten Beiträgen um journalistische Beiträge und Meinungsäußerungen, keinesfalls aber um Finanzanalysen im Sinne des deutschen Kapitalmarktrechts handelt. Das Studium dieses Newsletters ersetzt daher keine individuelle Anlageberatung. Wir raten daher ausdrücklich dazu, sich vor einem Investment in die hier vorgestellten Aktien von einem Anlage- oder Vermögensberater in Bezug auf die individuelle Angemessenheit dieses Investments beraten zu lassen. Darüber hinaus sollten Anleger auf keinen Fall ihr gesamtes Kapital auf wenige Aktien konzentrieren oder sogar einen Kredit für die Aktienanlage aufnehmen.

Haftungsausschluss: Den Artikeln, Empfehlungen, Charts und Tabellen liegen Informationen zugrunde, welche die Redakteure für verlässlich halten. Eine Garantie für die Richtigkeit kann die Redaktion jedoch leider nicht übernehmen. Jeglicher Haftungsanspruch – insbesondere für aus einer Aktienanlage entstandene Vermögensschäden – muss daher grundsätzlich abgelehnt werden.

Bitte lesen Sie unbedingt unseren vollständigen Disclaimer.

Impressum

Der Börsenbrief „Der Goldherz Report“ ist ein Produkt der

bull markets media GmbH

Alexanderstrasse 7

10178 Berlin

Email: [email protected]

Webseite: www.goldherzreport.de

Amtsgericht Berlin (Charlottenburg), Register-Nr.: HRB 171343

Geschäftsführer & Herausgeber v.i.S.d.P.: Alexander Schornstein, Andre Doerk

Redaktion: Günther Goldherz (Pseudonym – Name des Redakteurs ist dem Herausgeber bekannt.