Goldherz Report Ausgabe 39/2018 – Donnerstag, 4. Oktober, 2018

Liebe Leserinnen und Leser,

Liebe Leserinnen und Leser,

das rabiate Vorgehen von Trump mit seiner Handelskriegpolitik sowie mit der US-Notenbank haben an den Weltfinanzmärkten bereits zu einem partiellen Stromausfall geführt. Denn fast immer, wenn die USA anfangen Zinsen zu erhöhen, würgt das erstmal den Geldzufluss in andere Länder ab und löst infolgedessen immer wieder spektakuläre Krisen aus.

Die Ursachen für die Währungszusammenbrüche und Kurseinbrüche liegen zwar tiefer und hängen vor allem mit dem ureigenen Kreditzyklus der jeweiligen Staaten zusammen, aber der Auslöser für die Kursrückgänge sind zunächst die fehlenden Geldzuflüsse und die Heimkehr des Kapitals in die USA. Irgendwo – aktuell in Argentinien und der Türkei – fällt dann ein Dominostein um, der chaotische und unberechenbare Konsequenzen hat und erstmal alle “Blasen” der letzten Jahre ansticht.

Der MSCI Emerging Market Index zeigt den Druck mit einem Abwärtstrend

Quelle: Stockcharts.com

1997 bis 2001 kam es gleich zu mehreren Zusammenbrüchen in Südostasien (Thailand, Indonesien), Südkorea, Russland, Argentinien usw., die in die Zeit eines zunächst boomenden und danach zusammenkrachenden US-Aktienmarktes sowie eines steigenden und danach massiv fallenden US-Dollars führten. Die Voraussetzungen waren damals ähnlich wie heute und führten zu einer mächtigen Bodenbildung bei den Rohstoffen und auch beim Gold. Infolge bescherte das Goldminenaktionären von 2001 bis 2007 die größten Gewinne ihres Lebens.

ABER WARUM ZUM TEUFEL FÄLLT DANN GOLD?

Leider ist es so, dass sich in Phasen wie jetzt Liquiditätsengpässe allerorten zeigen. Ob Italien-Anleihen, Türkei-Ramschanleihen, Schwellenländerbörsen, China …

Welches ist der liquideste Vermögenswert der Welt, der netto verfügbar ist und für den Halter keine Schuld darstellt? Logisch: Gold! Darum werden jetzt viele Staaten gezwungen, ihr Gold zu verkaufen, ähnlich wie zur Finanzkrise 2008, als der Goldpreis zunächst rund -20% fiel, um danach +150% zu steigen. Wenn wir jetzt etwas ähnliches erleben, dann könnte Gold maximal vielleicht noch auf etwa auf 1.000-1.100 US$ fallen, bevor es in den nächsten 2-3 Jahren auf 2.700 US$ steigt.

Aktuell glaube ich nicht, dass das möglich ist. Weder 1.000 US$ noch 2.700 US$. Aber die Märkte spielen ihre Zyklen unabhängig von meiner aktuellen Meinung. Jedenfalls ist das Chance-/Risikoverhältnis beim Gold zurzeit unglaublich gute 7 zu 1 oder kurzfristig mindestens 3:1, wenn Gold wieder an sein Hoch aus dem Jahr 2011 läuft.

Wenn Sie sich heute den Chart für Gold, Aktien und Zinsen anschauen, dann werden Sie unschwer erkennen, dass wir uns heute auf ähnlichen Extremniveaus befinden wie damals. OK, wir sind noch nicht ganz dort, wo wir Anfang 2016 standen in Bezug auf Gold und die Minenaktienbewertungen.

Andererseits gibt es keine Garantie, dass wir dieses Extremniveau noch einmal erreichen. Falls doch, dann wären das sensationelle Kaufkurse und ich würde dann sogar dazu plädieren und selbst meinen Worten folgend einen Großteil meiner Finanzanlagen in Richtung Gold- und Silbersektor umschichten.

Bei Goldminenaktien gab es in den letzten zwei Jahrzehnten 3 große Kaufchancen: Womöglich stehen wir vor der vierten?!

Quelle: Stockcharts.com

Das Motto im Goldsektor lautet: Fressen & gefressen werden

Die Überschrift trifft zurzeit auf einige Beobachtungen im Wildreservat der Goldminenkonzerne zu. Weil Anleger kein Interesse mehr an Goldminenaktien haben, befinden sich die Bewertungsverhältnisse auf Extremtiefs.

Viele Konzerne kommen aus eigener Kraft nur schwer aus dem Tal heraus. Aber wenn sie sich nun zu größeren Einheiten zusammenschließen, dann können sie expandieren, haben mehr Kapital zur Verfügung und können Kosten sparen.

Bestimmt haben Sie mitbekommen, dass sich Randgold (NASDAQ: GOLD) und Barrick Gold (Toronto: ABX) mit ihrer Fusion an die Spitze der Nahrungskette setzen werden.

Für jede Randgold-Stammaktie erhalten Anleger 6.128 Barrick-Aktien, was für den neuen Konzern ungefähr einem Verhältnis von 60/40 Barrick zu Randgold entspricht.

Randgold hat eine einzigartige Unternehmenskultur

Es gab in den letzten Jahrzehnten kaum einen besser geführten Konzern wie Randgold, während Barrick Gold nach dem Ende der Ära Peter Munk, der das Unternehmen Mitte der 80er gründete und im Goldbärenmarkt zum erfolgreichsten Goldproduzenten entwickelte, ein Schatten seiner selbst wurde. Doch Barrick erkannte vor vier Jahren, dass man die Kredite zurückzahlen und die Profitabilität erhöhen muss. Darum gelang dem Unternehmen – rein auf dem Papier – ein spektakulärer Turnaround. Nur fehlte eine langfristige Strategie, eine Vision.

Das könnte mit der Ehe zwischen Randgold und Barrick erreicht werden. Barrick bringt mit seinen US-Förderstätten (bspw. Nevada) Sicherheit, Finanzkraft und Vertrauen ein, während Randgold als führender Produzent in Afrika Wachstumsstrategien, Renditestärke, Visionen und Ideenreichtum bringt.

Bisher glauben die Anleger aber noch nicht so recht an den Erfolg der Ehe – die Unterschiede scheinen einfach etwas zu groß …

Es ist so ein bisschen wie die Ehe zwischen einem (reichen) alten Sack und einer jungen Braut

Wobei ich das nicht so eng sehe. Denn im Unterschied zum Bild oben ist Mark Bristow ein Vollprofi und wird nicht umsonst den CEO-Titel des Hauses führen. Denn Randgold war schließlich der einzige große Goldkonzern der seine Dividenden in den letzten 10 Jahren stetig erhöhte und eine nachhaltige Ausschüttungspolitik verfolgt. Wenn sich Barrick nun diese Prinzipien zu eigen macht, dann glaube ich an eine starke Zukunft der beiden.

Ob das funktioniert? Das werden wir in einigen Jahren sehen. Zumindest auf dem Papier macht die Ehe Sinn. Nur muss die Liebe auch erst mal halten. Denn die Vergangenheit zeigt, dass es nicht immer leicht ist, zwei Senior-Goldkonzerne, noch dazu auf unterschiedlichen Kontinenten, miteinander zu vereinen.

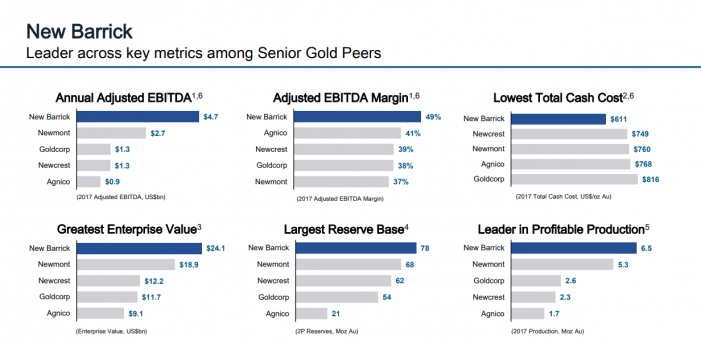

Die Zahlen sind schon mal sehr beeindruckend

Quelle: Barrick-Randgold Fusion Investorenpräsentation

Ein operativer Gewinn (EBITDA) von fast 5 Mrd. US$ wäre 74% höher als der zweitgrößte der Branche Newmont Gold (NYSE: NEM). Der EV/EBITDA (Marktkapitalisierung + Schulden / EBITDA) liegt bei 5,1 und darf als sehr preiswert angesehen werden. Die Konkurrenz wird mit 7-10x EBITDA bewertet.

Die Goldproduktion von Barrick wird nun auch nicht mehr unter 5 Moz. abrutschen, was Investoren bisher befürchteten, sondern sich bei 6,5 Moz. einpendeln mit den günstigsten Förderkosten der Industrie.

Wenn sich die neue Barrick schlau verhält, dann könnte die Aktie ein relativer Outperformer werden und der Kurs zwischen +40% und +100% innerhalb der Peer-Group steigen.

Zumindest hat die Fusionsankündigung schnell zu einer relativen Stärke bei Barrick beigetragen

Quelle: Stockcharts.com

Für den Goldsektor und die großen Minenaktien ist dieser Zusammenschluss ein Segen. In den letzten Monaten haben sich die Kurse am Boden aufgehalten. Durch diese Fusion steigt die Chance, dass es zu einer Bodenbildung kommt. Zumindest Barrick dürfte jetzt nach allen Maßstäben bewertet günstig sein. Der Kurs notiert nur noch auf dem halben Niveau wie 2017 und ist auch relativ preiswert.

Falls Sie sich fragen, ob ich ich mir selbst Barrick-Aktien gekauft habe?

Nein, um ehrlich zu sein – auch wenn ich es als langfristige Anlage interessant fände – finde ich zurzeit bei den Werten der 2. und 3. Reihe wesentlich größere Schnäppchen, die ebenfalls im Rampenlicht von Fusionen und Übernahmen stehen, aber im Erfolgsfall nicht “nur” +40% aufwerten würden, sondern bis zu +224%. Natürlich mit spekulativerem Charakter, das sollte klar sein.

Die wirklichen Gewinner erhalten Sie NUR mit einem Goldherz PLUS-Abo

In meiner Premium PLUS-Ausgabe #13/2018 habe ich außer Barrick noch einen ganz neuen Fall von “Fressen & Gefressen werden” beschrieben.

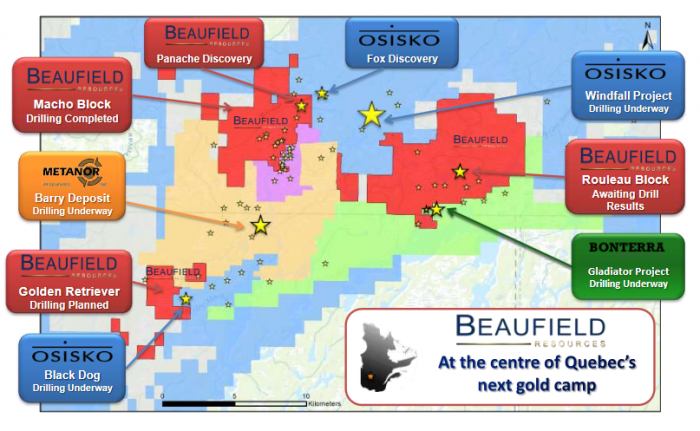

Es geht hierbei um die Dreiecks-Beziehung zwischen dem angehenden Junior-Goldriesen (4 Mrd. CA$ Marktkapitalisierung) Kirkland Lake Gold (Toronto: KL) sowie den beiden nach einer Fressorgie im Barry-Goldcamp übrig gebliebenen Unternehmen Osisko Mining (Toronto: OSK) sowie Bonterra Resources (Toronto: BTR).

Beide Unternehmen gehören bereits zu knapp 14% und 10% zu Kirkland, wo wiederum der Milliardär Eric Sprott als “Privataktionär” engagiert ist.

In den letzten Monaten gab es im Goldcamp weitere Fusionen und Übernahmen. Osisko Mining kaufte sich Beaufield und Bonterra fusionierte mit Metanor. Beides waren von der Bewertung her “kleine schwarze Löcher”, aber die Qualität der Gebiete waren erstaunlich gut, so dass die vergrößerten Einheiten nun als riesige schwarze Löcher umeinander kreisen.

Dieser große Flickenteppich wird zu einem Riesen-Goldgebiet vereint

Darum bin ich sehr sicher, dass sich in den nächsten Monaten eine weitere Übernahme anbahnt und es längerfristig zur vollständigen Konsolidierung des Gebietes in der Hand von Kirkland Gold kommt, auch wenn da sicher noch Osisko Royalties (Toronto: OR) als “Streaming-Konzern” und Großaktionär von Osisko Mining ebenfalls seine Finger mit im Spiel behalten wird und eine starke Goldförderung in diesem Gebiet erreichen möchte. In dem Falle würden sich die beiden Goldriesen aber nicht ins Gehege kommen. Denn Osisko ist ein Finanzkonzern, während Kirkland die operative Kontrolle bekäme.

Es liegt auf der Hand, dass Sie sich an dieser Spekulation beteiligen können.

Wie Sie das am besten umsetzen und wann Sie welche der beteiligten Aktien kaufen dürfen, um maximalen Gewinn einzufahren, erfahren Sie jetzt im PLUS Report:

Werden Sie heute noch gratis PLUS-Leser mit 30 Tagen Geld-zurück-Garantie

Bleiben Sie weiterhin wachsam

Trotz der Chancen will ich Sie auch im Hinblick auf Ihre weiteren Finanzanlagen warnen und Sie darüber informieren, dass mein Börsenampel-Indikator immer noch rot anzeigt und das ist mit Unterbrechungen von einer zwischenzeitlich gelbroten Phase im Juni seit Februar so. Seitdem hat der S&P 500 Index zwar Gewinne erwirtschaftet und stieg +8%, was ihn nahe an die magnetisch-psychologische Zielmarke von 3.000 Punkten bringt. Nur diese Rally wird von ganz wenigen Titeln getragen. Der Russell 2000 Index, den ich aktuell für ein aussagekräftigeres Kursbarometer halte, ist dagegen voll nach unten abgedreht.

Generell werden die knappen neuen Allzeithochs von einer hohen Gefahrenstufe begleitet.

Noch erhöht die US-Notenbank fröhlich ihre Zinsen und denkt sich nichts dabei.

Aber ich will Ihnen nicht vorenthalten, dass steigende Zinsen, erstmals einhergehend mit einer drastischen Verknappung der Bilanzsumme der Notenbank natürlich einen erheblichen Gegenwind für die Finanzmärkte erzeugen, der zurzeit nur noch am seidenen Faden der US-Dollar-Bestandsrückführungen amerikanischer Konzerne und den Aktienrückkäufen hängt.

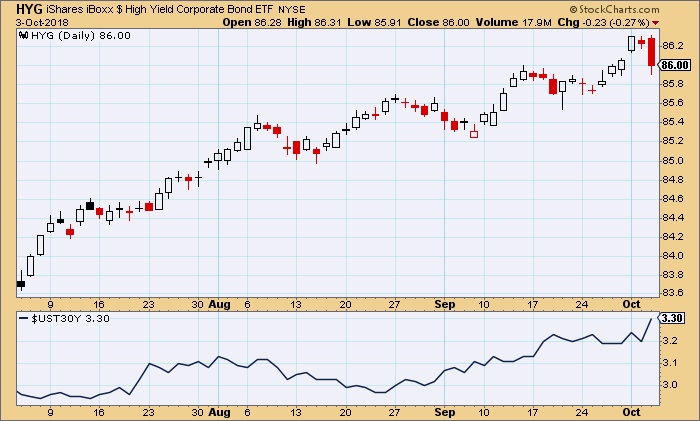

Achten Sie weiterhin auf die Zinsen der US-Hochzins- bzw. Schrottanleihen. Die Kurse hatten gestern einen rabenschwarzen Tag und den größten Tagesverlust seit 3 Monaten.

US-Hochzinsanleihen könnten vor einer scharfen Korrektur stehen

Quelle: Stockcharts.com

US Small Cap Markt Russell 2000:

Quelle: Stockcharts.com

Quelle: Stockcharts.com

Bis nächste Woche!

Es grüßt Sie Ihr,

Chefredakteur Goldherz Report

Der nächste Goldherz Live-Chat Termin:

![]()

Zur nächsten Goldherz Sprechstunde begrüße ich Sie am Montag, den 8. Oktober, ab 19:00 Uhr im sharedeals.de Live-Chat!

Offenlegung von Interessenskonflikten & Risikohinweis, Haftungsausschluss

Hinweis auf mögliche Interessenskonflikte gemäß Paragraph 34b WpHG i.V.m. FinAnV: Ein Interessenskonflikt besteht darin, dass die bull markets media GmbH bzw. Redakteure, Mitarbeiter, Eigentümer oder anderweitig mit der bull markets media GmbH verbundene natürliche und juristische Personen Positionen in den folgenden besprochenen Finanzinstrumenten halten und diese Positionen jederzeit weiter aufstocken oder verkaufen können: The Green Organic Dutchman, PLUS Products, Renaissance Oil, Granada Gold Mine, Golden Arrow Resources, Golden Ridge Resources, K92 Mining, Northern Empire Resources, Para Resources, Rise Resources, TerraX Minerals. Ein erhöhtes Interesse an den besprochenen Finanzinstrumenten, steigende Kurse und eine höhere Handelsliquidität sind bei einem geplanten Verkauf von Vorteil. Somit besteht eindeutig und konkret ein Interessenskonflikt.

Darüber hinaus bestehen die folgenden weiteren, konkreten und eindeutigen Interessenskonflikte:

- Para Resources: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

- Golden Ridge Resources: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen

- Granada Gold Mine: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

- Renaissance Oil: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

- American Pacific Mining: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

Risikohinweis: In diesem Newsletter werden ausschließlich Aktienanlagen besprochen. Aktienanlagen bergen ein hohes Verlustrisiko, welches im schlimmsten Fall den Totalverlust des eingesetzten Kapitals bedeuten kann. Dies gilt insbesondere für Aktienwerte mit niedriger Marktkapitalisierung (kleiner 100 Mio. EUR), welche in diesem Newsletter ebenfalls regelmäßig besprochen werden.

Wir weisen ausdrücklich darauf hin, dass es sich bei in diesem Newsletter veröffentlichten Beiträgen um journalistische Beiträge und Meinungsäußerungen, keinesfalls aber um Finanzanalysen im Sinne des deutschen Kapitalmarktrechts handelt. Das Studium dieses Newsletters ersetzt daher keine individuelle Anlageberatung. Wir raten daher ausdrücklich dazu, sich vor einem Investment in die hier vorgestellten Aktien von einem Anlage- oder Vermögensberater in Bezug auf die individuelle Angemessenheit dieses Investments beraten zu lassen. Darüber hinaus sollten Anleger auf keinen Fall ihr gesamtes Kapital auf wenige Aktien konzentrieren oder sogar einen Kredit für die Aktienanlage aufnehmen.

Haftungsausschluss: Den Artikeln, Empfehlungen, Charts und Tabellen liegen Informationen zugrunde, welche die Redakteure für verlässlich halten. Eine Garantie für die Richtigkeit kann die Redaktion jedoch leider nicht übernehmen. Jeglicher Haftungsanspruch – insbesondere für aus einer Aktienanlage entstandene Vermögensschäden – muss daher grundsätzlich abgelehnt werden.

Bitte lesen Sie unbedingt unseren vollständigen Disclaimer.

Impressum

Der Börsenbrief „Der Goldherz Report“ ist ein Produkt der

bull markets media GmbH

Alexanderstrasse 7

10178 Berlin

Email: [email protected]

Webseite: www.goldherzreport.de

Amtsgericht Berlin (Charlottenburg), Register-Nr.: HRB 171343

Geschäftsführer & Herausgeber v.i.S.d.P.: Alexander Schornstein, Andre Doerk

Redaktion: Günther Goldherz (Pseudonym – Name des Redakteurs ist dem Herausgeber bekannt.)