Goldherz Report: Eilmeldungen

Marktkommentare sind als UPDATE grün unterlegt

Neue TRADING-IDEEN und frische RATING Einstufungen sind rot gekennzeichnet

Freitag 23.09.2016: Kauflimit Angaben im Goldherz Report – HINWEIS!:

Nach der Veröffentlichung der letzten Goldherz Ausgabe, gab es einige Diskussionen im Live-Chat bei Sharedeals ![]() . Das Thema ist sehr komplex und mit dieser Eilmeldung auch noch längst nicht abgeschlossen, darum werde ich es ab der kommenden Ausgabe noch genauer behandeln. Es würde mich freuen, das Thema im Live-Chat mit Ihnen zu diskutieren. Hierzu gebe ich in der nächsten Ausgabe einen offiziellen Chat-Termin bekannt.

. Das Thema ist sehr komplex und mit dieser Eilmeldung auch noch längst nicht abgeschlossen, darum werde ich es ab der kommenden Ausgabe noch genauer behandeln. Es würde mich freuen, das Thema im Live-Chat mit Ihnen zu diskutieren. Hierzu gebe ich in der nächsten Ausgabe einen offiziellen Chat-Termin bekannt.

Es geht darum, wie Sie mit meinen Limits umgehen sollten und was diese zu bedeuten haben. Grundsätzlich empfehle ich schon, dass Sie sich weitgehend an die Limits halten. Doch es ist nicht immer und jederzeit realistisch, immer und zu jederzeit, ein exaktes Kauflimit zu geben, bei dem alle Goldherz Leser sofort und innerhalb von wenigen Minuten ausgeführt werden.

Die Vorgeschichte: Am Montag hatte ich bei K92 Mining eine interessante Kaufmöglichkeit zwischen 1,00 und 1,20 CA$ gesehen und dies so im gezeigten Chart vermerkt – Siehe Link. Der Freitagsschlusskurs stand bei 1,14 CA$, demzufolge orientierte ich mein Kauflimit entsprechend daran und empfahl Ihnen ein Limit von 1,15 CA$. Denn ich hielt es für wenig vorteilhaft, Ihnen ein Limit von 1,20 oder 1,30 CA$ zu empfehlen. Das Resultat, da sehr viele Leser meinen Empfehlungen folgen, wäre exakt ein Kurs con 1,30 CA$ oder wahrscheinlich sogar deutlich darüber gewesen.

Das Problem: Je höher ich die Empfehlung für das Limit setze, desto höher wird der Kurs an diesem Tag eröffnen!

Nun stellt sich aufgrund dieses Marktverhaltens, bei mir, die Frage, ob es der Sinn sein kann, immer die höchstmöglichen Limits zu geben oder ob es stattdessen vielleicht sinnvoller ist, dem Leser eine gewisse Eigenverantwortung zu überlassen.

In den ersten 10 Minuten, nach Börseneröffnung, wurde der Kurs von K92 Mining bei 1,18 CA$ gehandelt und lag nur 3 Cent über meinem empfohlenen Kauflimit, zu dem ich mich Stunden vor der Börseneröffnung entscheiden musste. Eine gute Schätzung, finde ich.

Für einen kostenlosen Börseninformationsdienst fände ich es ehrlich gesagt, wirklich etwas viel erwartet, wenn ich jeden einzelnen Trade live kommentieren und das Limit in Echtzeit an die Handelssituation anpassen müsste – zumal Leser, die nicht im Live-Chat anwesend sind davon keinen Nutzen hätten. Es wäre auch falsch, wenn die Abonnenten mit Emails überflutet würden, nur um ein neues Limit bekanntzugeben. Also ich persönlich würde mich von so einen Börsenbrief, der ständig meinen Posteingang verstopft, sofort wieder abmelden und davon gibt es leider eine ganze Menge.

Dass K92 in dieser Woche dann auch noch gleich so eine Aufwärtsbewegung hinlegt und innerhalb von nur vier Handelstagen bis 1,50 CA$ steigt, was 25% über der Montagseröffnung lag, konnte selbst ich nicht vorhersehen, obgleich es mich natürlich für alle Beteiligten freut, die am Montagmorgen zugegriffen haben und das waren sicher nicht wenige.

Die letzte berechtigte Frage wäre nun, weshalb ich Ihnen am gestrigen Donnerstag – bei Veröffentlichung der Ausgabe#37, kein höheres Kauflimit nannte und in der Tabelle noch jenes vom Montag steht. Nun könnte ich sagen, dass ich einfach zu faul war, die Anpassungen in der Tabelle vorzunehmen… Aber das stimmt nicht.

Tatsächlich hatte ich am Mittwochnachmittag – vor der Fertigstellung der Ausgabe – daran gedacht und ein höheres Kauflimit bei 1,35 CA$ vorbereitet. Das Problem wäre dann aber das gleiche gewesen wie am Montag. Der optimale Kaufzeitpunkt war vom Timing her nun einmal der Montag und es hätte Ihnen auch nicht viel weiter geholfen, wenn ich das Limit dann am Mittwoch leicht hochgenommen hätte. Denn diese Information hätten Sie ja erst nach dem Emailversand und somit erst am Donnerstag erhalten und zu diesem Zeitpunkt stand die Aktie auch schon bei 1,50 CA$.

Die meisten Börsendienste lösen das Problem ganz einfach darin, dass sie keine konkreten Limits angeben und dann einfach den nächsten Kurs oder vielleicht sogar den Kurs vor der Empfehlung nehmen. Mit dem Goldherzreport bin ich dagegen wesentlich transparenter und besitze den Anspruch, dass ich nur Aktien in die Empfehlungsliste aufnehme, die zum angegebenen Kauflimit, real gehandelt wurden und dies nach der Empfehlung und nicht vorher.

Mit der Konsequenz, dass mir eine Aktie dann auch häufiger einmal davonläuft, muss ich leider leben.

Bitte gestatten Sie mir noch einen letzten Hinweis:

Wenn ich bei K92 noch immer mein Limit bei 1,15 CA$ stehen habe, heißt das nicht, dass K92 Mining nun auch tatsächlich wieder von 1,50 CA$ auf das Kauflimit von 1,15 CA$ fallen wird und Sie müssen Ihre am Montag um 1,20 CA$ herum gekauften Aktien auch nicht verkaufen, nur weil die Goldherz-Empfehlungsliste noch keine K92 Mining bekommen hat.

K92 Mining ist und bleibt eine offizielle Goldherzempfehlung und besitzt seit Mai, von mir vergeben, das Prädikat: Strategisches Investment! Vor der Aufnahme in die Empfehlungsliste werde ich mich nun an höheren Kursen orientieren müssen und Ihnen ab der nächsten Ausgabe ein alternatives Kauflimit nennen.

Fazit

Haben Sie K92 Mining ein paar Cent über meinem Kauflimit gekauft, ist das kein Nachteil und Sie sollten die Aktie weiter halten. Wer die Aktie noch nicht bekommen hat, wartet jetzt einfach ein paar Handelstage ab, kauft dann bei einem Rücksetzer, vielleicht bei 1,35 CA$ oder orientiert sich an den Angaben, in der nächsten Goldherz-Ausgabe.

Der Goldherzreport kann, wegen der Vorlaufzeiten, die vor dem Email-Versand nötig sind, zudem kein Real-Time Service sein. Den Anlageberater oder die hohen Ansprüche eines erfahrenen Traders, kann Goldherzreport nicht ersetzen. Eigenverantwortung sollte jeder Börsianer erlernen, aus eigenem Interesse!

Wenn Sie noch keine K92 Mining besitzen, dann würde ich dem Kurs jetzt nicht mehr nachlaufen, sondern lieber ein Kauflimit bei etwa 1,35 CA$ setzen.

Oder Sie kaufen vielleicht besser erst mal Silver One Resources (Symbol: SVE – WKN A2AQ9Y) um 1,05 CA$ und warten bei K92 die nächste kleine Korrektur ab, in der die Aktie bis zu 10-20% zurückkommt.

Ihr

Günther Goldherz

P.S. Ehrlich, ist es wirklich ein so großes Drama, wenn Sie als Leser – sollten Sie von den langfristigen Aussichten einer Investitionsempfehlung überzeugt sein – Ihre Aktien vielleicht 5 oder 10 Prozent teurer kaufen? Bei 50 oder 100% Kurspotenzial ist dies doch fast unerheblich. Wer wirklich das Tief abgreifen und sehr kurzfristig profitieren will, für den ist es auch nicht zu viel verlangt, ein wenig selbst mitzudenken, oder nicht?

Freitag 02.09.2016: Aktie Silver One Resources (Symbol: SVE – WKN A2AQ9Y ISIN CA8280621092) Kurs: 0.97 CA$ NEUEMPFEHLUNG –

Meine neue Silber-Aktienempfehlung ist da. Das Timing könnte kaum besser sein.

Hier möchte ich aktuellen Kursverlauf kommentieren.

Aktuelle Informationen werden Sie mit Sicherheit auch im Chat Fenster erfahren: Live-Chat bei Sharedeals ![]()

Es lohnt sich mit Sicherheit auch leicht über dem Limit einzusteigen, doch ich werde den Wert selbstverständlich erst dann offiziell in die Empfehlungsliste aufnehmen, wenn das in der Goldherz Ausgabe genannte Kauflimit gehandelt wurde, auch wenn ich mir vobehalte, das Limit noch einen Tick zu erhöhen. Heute dürfte es bei 0,95-1,00 CA$ einen liquiden Handel geben.

Donnerstag 01.09.2016: Wealth Minerals (Symbol: WML) Kurs: 0.89 CA$ UPDATE

Vor zwei Tagen erschien bei der Nachrichtenagentur Reuters ein ausführlicher englischsprachiger Artikel über die Strategie von Wealth Minerals, mit Ausschnitten aus einem Interview mit dem chilenischen CEO Marcelo Awad.

Die beste Nachricht dabei war, dass man tatsächlich an einer Geschäftsbeziehung, möglicherweise sogar einer engeren Kooperation oder gar einem Joint-Venture mit Codelco arbeitet. Das wäre sozusagen der “Ritterschlag” für die kleine Wealth Minerals, wenn sie sich mit einem so bedeutenden staatlichen Konzern – dem weltgrößten Kupferproduzenten – einigen würde.

Auch die Verzögerungen bei der Übernahme des Maricunga Projektes kamen zur Sprache. Der Kurs reagierte darauf neutral, das heißt bei den Investoren haben längst die anderen Projekte in den Vordergrund gestellt.

Donnerstag 04.08.2016: Wealth Minerals (Symbol: WML) Kurs: 0.99 CA$ UPDATE – 16:00 Uhr

Eine Wahnsinnsmeldung, bei Wealth Minerals. Das Unternehmen sicherte sich gerade einen Absichtserklärung (LOI), zur Übernahme seines möglicherweise bislang größten Lithium-Projektes.

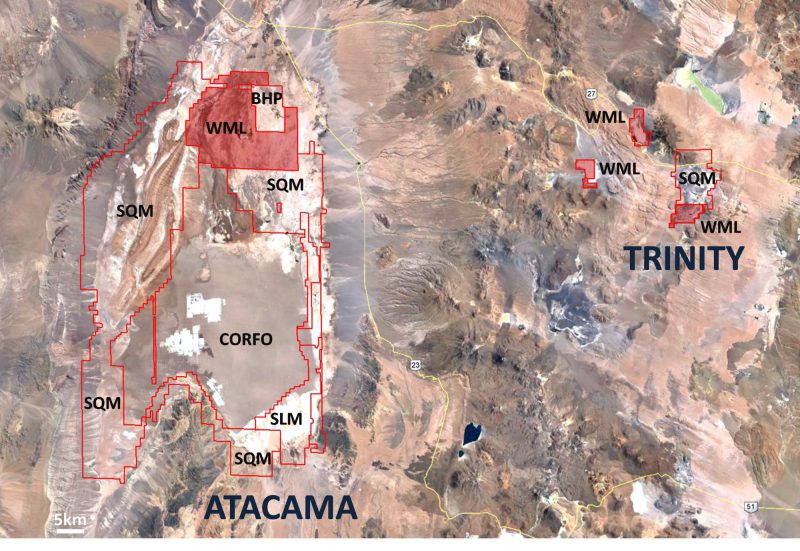

Im eigentlichen Heimstadion von SQM, dem Atacama See, dem weltgrößten und gewinnträchtigsten Lithium-Projekt, konnte sich Wealth Minerals eine unglaublich großes Konzessionsgebiet über fast 50.000 Hektar sichern. Insgesamt beinhaltet diese Vereinbarung, 144 einzelne Explorations-Konzessionen – Lesen Sie die im Link die engl. Pressemeldung!

Überraschen tut mich die Meldung nicht, denn es war absehbar, dass Henk van Alphen, der sich zuletzt häufig in Chile aufhielt, nicht mit leeren Händen zurückkommen würde.

Dass diese Vereinbarung nun Atacama selbst betrifft, ist dennoch eine echte SENSATION!

Die Vereinbarung bezieht sich auf eine 100% Übernahme der Konzessionen, es muss also kein Partner mehr mitgeschleift werden. Bis zur endgültigen Vertragsunterzeichnung hat Wealth jetzt 90 Tage Zeit. Doch ich bin sehr sicher, dass da nichts mehr anbrennen wird.

Quelle: Wealth’s total current lithium project position in northern Chile: the Atacama and Trinity Projects (CNW Group/Wealth Minerals Limited)

Sie sehen in der Grafik, dass sich das Projekt zwischen den Konzessionen von SQM und BHP-Billiton befindet.

Die Meilensteinzahlungen von bis zu 14 Mio. US$ Bar und 15 Mio. Aktien (Kurswert: 15 Mio. CA$) ergeben einen finalen Übernahmepreis von 34,5 Mio. CA$. Das entspricht mehr als 50% der Marktkapitalisierung.

Was dieser Schritt wertmäßig bedeutet, kann heute nicht final geklärt werden. Aber seien Sie versichert, dass ist eine ganz bedeutende Ausrichtung. Man könnte sagen, dass ist der wichtigste Meilenstein, in der jungen Unternehmensgeschichte von Wealth Minerals.

Wealth Minerals hat nun mehrere Optionen, um seine vorhandenen Projekte zu erschließen. Der Löwenteil der Explorationsarbeiten wird sich wahrscheinlich auf Atacama konzentrieren.

Doch ich rechne noch nicht unmittelbar mit dem Start der Explorationsarbeiten. Wealth Minerals befindet sich in der Akquisitionsphase und wird bis Jahresende seine jetzigen und weitere Projekte konsolidieren und damit zu einer “Mineral-Bank” für Lithium in Chile aufsteigen.

Die Marktkapitalisierung von 61 Mio. CA$ ist, meiner Einschätzung nach, viel zu gering, um das gesamte Potenzial aufzuzeigen.

Kurse um 1 CA$ sind noch immer Kaufkurse!

Donnerstag 23.06.2016: Und es hat Brexit gemacht… UPDATE – 08:45 Uhr

Morgenstund hat Gold im Mund. liebe Leser, anders kann man die Nachricht vom Brexit wohl nicht interpretieren. Die Labormaus Großbritannien verabschiedet sich lautstark aus dem EUrokraten Experiment und ist von heute an auf sich allein gestellt. OK, der große Bruder USA wird sie schon nicht hängen lassen.

Ökonomisch eine kleine Katastrophe, aber nur so lange die EU es sich leisten kann, GB für seine “Demokratie” zu bestrafen…

Ehrlich, ich hätte es nicht erwartet und dennoch ist es für mich als Goldanleger wohl eine der angenehmsten Überraschungen.

Die starken Einbrüche an den Börsen, welche heute im Vormittagshandel bevorstehen, werden sich gegen Nachmittag wieder normalisieren, wenn nach 1-2 Handelsstunden die “echten Kerle” von der Wallstreet einsteigen.

Als Trader bin ich darum durchaus geneigt, hier an dieser Stelle, auch mal einen Eurostoxx zu kaufen, der gerade bei 2.690 Punkten und somit 12% im Minus notiert.

Gold hat wie erwartet noch nicht die 1.350er Marke geknackt. Angesichts eines so heftigen Euroeinbruchs (EURUSD 1,09 nach 1,13) hätte ich mir eher einen Goldpreis zwischen 1.375 und 1.400 US$ vorgestellt.

Doch wir Goldanleger werden es mit einem Schmunzeln verkraften.

Kurz und knapp: Goldherz Anleger waren und sind für solche Ereignisse wie den Brexit oder den kommenden Nexit (wer ist der Nächste) ohnehin richtig positioniert. Warum soll man da etwas dran ändern?

Übrigens: Nein, Großbritannien wird nicht von der Landkarte verschwinden. Europa bleibt auch ohne die EU erhalten 😉

Alles läuft weiter.

Euer

Günther

Donnerstag 23.06.2016 – Brexit nur noch bei 48% UPDATE – 13:00 Uhr

Es sieht so aus, dass die Brexit Gegner das Rennen machen werden. In den jüngsten Umfragen haben die Bremainer mit 52% einen 4% Abstand vor den Brexitern mit 48%.

Im RT-Live-Ticker erfahren Sie mehr und können den Ausgang hautnah mitverfolgen. Morgen früh gegen 3 Uhr, wird das Ergebnis wohl feststehen. Es sei denn, es ist knapp, dann werden sie wohl bis zum Frühstück warten müssen.

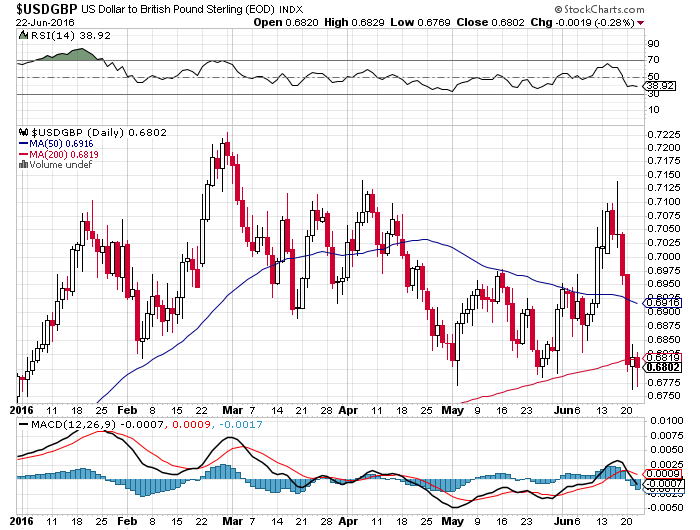

Das Britische Pfund machte aber doch schon einen großen Satz nach oben, sprich der US-Dollar fällt und damit steht das Ergebnis fast sicher schon fest.

Quelle: Stockcharts.com

Der Goldpreis handelt aber nur 6 US$ tiefer, bei 1260 US$ und hält sich darum stabil.

Warten wir mal den morgigen Freitag ab. Oft genug wurde der Goldpreis, im dünnen Nachthandel an einem Freitag nach unten gedrückt. Gelingt es den Goldbären aber nicht, das Gold unter die 1.250er Marke zu drücken, werden wir für die nächste Woche wohl einem relativ unspektakulären Handelsverlauf entgegensteuern.

Kurzfristig halte ich mich zurück und wette auf keiner Seite.

Montag 13.06.2016 – Southern Silver Exploration (SSV) – Bis zu +29% Gewinne mitgenommen UPDATE – 13.06.2016 – 11:30 Uhr

Das Update von Freitag Abend hat sich doch noch richtig gelohnt. Die Info darüber konnten Sie auch Live im Sharedeals Chat mitverfolgen. Leider konnten wir die Aktie nicht zum Kauflimit erwerben. Doch die schnellen Trader, konnten immerhin in nur einem Handelstag +29% verdienen.

Wer hätte das gedacht? Herzlichen Glückwunsch an alle, die den Trade mitmachen konnten.

Ein Kauf bietet sich momentan nicht mehr an.

Es ist wahrscheinlich, dass die Aktie bis Juli/August noch einmal zurückkommt und wir das “Auffangkörbchen” mit einem tieferen Kauflimit aufstellen werden.

Es gibt kurzfristig auch noch deutlich interessantere Werte. Darum empfehle ich Ihnen jetzt, das Kauflimit zu streichen.

Freitag 10.06.2016 – Southern Silver Exploration (SSV) – Schnelle Gewinne von +25% an nur einem Handelstag – Teilgewinnmitnahmen sinnvoll UPDATE

Update 10.06.2016 – 20:42 Uhr:

Einerseits ist es sehr schade, dass mein vorgestern empfohlenes, offizielles Kauflimit, für die Aktie von Southern Silver Exploration, bei 0,28 CA$, bisher leider nicht gegriffen hat. Aber, ich weiß, es haben natürlich sehr viele Leser gekauft und aufgrund der wirklich ausgezeichneten langfristigen Aussichten, zum Kurs von über 0,30 CA$ gekauft.

Darum empfehle ich, wenn Sie über 0,30 CA$ gekauft haben, nehmen Sie ruhig mal ein paar Teilgewinne mit. In den nächsten Wochen werden mit Sicherheit, aus einer Privatplatzierung im März, Aktien frei werden, die bei 0,10-0,15 CA$ gekauft wurden bzw. über Warrants noch werden.

Darum würde ich das Kauflimit eigentlich sogar tiefer als die angegebenen 0,28 CA$ senken, wenn ich nicht vollkommen von diesem Investment und der Aktie überzeugt wäre. Gleichwohl können Sie es natürlich auch mit 2-3 Positionen handeln und eine erste Anfangsposition bei 0,29 CA$ kaufen und nicht mehr hinzusehen und die 2. Position mit einem Abstauberlimit von 0,20-0,25 CA$ einzugehen.

Gleiches gilt für alle Leser, die bei 0,31 CA$ gekauft haben und es für eine gute Langfristanlage halten. Dann müssen Sie jetzt auch keine Gewinne mitnehmen, können aber durchaus zwischen 0,20-0,25 CA$ noch einmal verbilligen.

Über 0,35 CA$ sehe ich tatsächlich keine Veranlassung, dem Kurs blind nachzueilen.

Auch wenn das manchmal weh tut, wenn allein durch das Volumen der Goldherz Leser einige Aktien, oft nur wenige Cent über dem Kauflimit davonlaufen. Wie es mir bei First Mining Finance (>100% Anstieg) und bei Cordoba Minerals (>100% Anstieg) ärgerlicherweise passierte.

Wir bleiben beim Goldherz dem ehrenvollen Grundsatz treu: Nur ausgeführte Kauflimite und Verkaufslimite werden in der Empfehlungsliste berücksichtigt!

Donnerstag 02.06.2016 – K92 Mining (KNT) – Schnelle Gewinne von +20% realisiert mit Abstauber-Verkaufslimit von 1,20 CA$ UPDATE

Update 02.06.2016 – 9:15 Uhr:

Gewöhnlich bin ich kein tradingorientierter Anleger. Wenn 500% Kurspotenzial lauern, wie bei dieser Aktie, könnten mir kurzfristige Schwankungen eigentlich egal sein. Bei K92 Mining mache ich dennoch eine absolute Ausnahme. Denn die Zahl der im Juli frei werdenden Aktien ist doch relativ groß, so dass wir – als potenzielle Käufer – in den Genuß kommen werden, den Kaufpreis zu diktieren.

Mein gestriges in Ausgabe 22/2016 empfohlenes Verkaufslimit für K92, wurde gestern Abend problemlos erreicht und sogar deutlich übersprungen.

Damit haben Sie als Goldherz Leser, trotz der Marktkorrektur, einen Quickie-Profit-Trade mit K92 Mining abgeschloßen und dabei +20% in weniger als einer Woche kassiert. Wer meine E-Mail erst später gelesen und die K92 Mining erst zum Schlusskurs in Kanada verkaufen konnte, konnte sogar Höchstkurse von 1,25 CA$ erzielen, ein Kursgewinn von +25% in nur 4 Handelstagen.

Nun muss nur noch die 2. Empfehlung – der langfristig orientiere Wiedereinstieg in die K92 Position klappen. Bis Juli, so meine Überlegungen im gestrigen Update, dürfte dies gelingen und dies mit einem erheblich günstigeren Kauflimit von 0,80 CA$ und damit 36% unter dem gestrigen Schlusskurs. Drücken Sie uns allen die Daumen, dass es klappt!

Freitag, 27.05.2016 – K92 Mining (KNT) – Abstauber-Kauflimit von 1,00 CA$ wurde ausgeführt! UPDATE

Auch ein Goldherz macht mal Pause und genießt seine Gewinne in der Sonne. Darum meldete ich mich auch nur kurz bei Ihnen. Wieder einmal hat sich Engelsgeduld ausgezahlt. K92 Mining spurtete gleich zur Handelsaufnahme nach oben und erreichte Höchstkurse von 1,18 CA$. Es gab ausser dem Goldherz Report noch zahlreiche weitere Kaufempfehlungen und starke Käufe, teils von enorm bedeutenden Brokern und Banken, welche nur darauf warteten, um einige der begehrten Stücke zu gelangen.

Darum wurden zunächst die ungeduldigen Anleger bedient und später wurden dann doch noch die geduldigen Goldherz Leser abgeholt, welche sich, wie ich empfohlen hatte, strikt an mein Kauflimit von 1,00 CA$ hielten. So kamen wir 15% günstiger zum Zuge wie die anderen Anleger.

Das nenne ich Fingerspitzengefühl. Gestern erschien auch eine ausführliche englischsprachige Studie zu K92, welche meine Analyse weiter bekräftigt. (Lesen Sie im Link das engl. PDF von Caesar Report).

Dort wurde auch ein Detail beschrieben, das ich in Goldherz Ausgabe#21 ebenfalls angedeutet hatte. Nämlich, das Vertragswerk zwischen K92 Mining und Barrick Gold. Es ist nämlich längst nicht klar, ob K92 Mining wirklich die vollen 60 Mio. US$ Kaufpreis bezahlen muss. Denn so lange man nur eine “Inferred” Ressource entwickelt und aus dieser heraus produziert, könnte man die letzten Meilensteilzahlungen über rund 40 Mio. US$ noch sehr lange hinauszögern, bis die Unzen tatsächlich gefördert wurden.

Dann würde man einfach, je 250.000 Unzen Produktion aus der “Inferred” Kategorie, 20 US$ je Unze an Barrick überweisen, was beim Goldpreis von >1.200 US$ problemlos möglich wäre.

Die Entwicklung von K92 Mining hat begonnen. Die Aktie ist ein Kauf.

Was den Kurs für die nächsten Tage betrifft und meine Einschätzung wo Sie das tiefste Kauflimit setzen sollten. Meine ehrliche Antwort: Fragen Sie mich etwas leichteres 😉 Aber zwischen 0,90 und 1,15 CA$ halte ich insgesamt und auf Sicht von 6 Monaten für ein sehr gutes Kaufniveau und darum stellte ich das Kauflimit mit 1 CA$ in der Mitte hinein.

Trotzdem kann es über den Sommer hinweg passieren, dass doch noch ein paar Stücke günstiger angeboten werden. Die ehemaligen Otterburn Aktionäre halten rund 5 Mio. Aktien am neuen Unternehmen und könnten geneigt sein ihre Stücke zu verkaufen. Gleiches gilt bedingt auch für die 1. Tranche der Warrants, die noch in einem wesentlich schlechteren Kapitalmarktumfeld ausgegeben wurden und daher zu 0,50 CA$ wandelbar sind. Allerdings sind diese Warrants auch eher in den Händen von Insidern, die das Potenzial genau kennen und darum wohl auch nur im Notfall verkaufen würden.

Im Goldherz Ausgabe#21 schrieb ich: “Sie können, sofern Sie von der Empfehlung überzeugt sind, gerne jetzt schon, mindestens einen ersten Teil der Gesamtposition kaufen, um dann später noch ein- oder zweimal nachzulegen.”

An ihrer Stelle würde ich die Position also so bemessen, dass ich problemlos noch einmal eine 2. Tranche kaufen könnte und ich werde Ihnen im Goldherz Report gerne mitteilen wann, meiner Ansicht nach, der bestmögliche Zeitpunkt für den Nachkauf gekommen ist.

Im Endeffekt bin ich mir sehr sicher, dass sich K92 Mining im Zuge des Gold-Bullenmarktes hervorragend entwickeln wird und Ihnen und mir sicher noch viel Freude bereiten dürfte.

Donnerstag, 19.05.2016 – Golden Arrow Resources (GRG) – Interview mit CEO von Silver Standard Resources lässt Kurs wieder steigen UPDATE

Die Korrektur des Aktienkurses von Golden Arrow Resources dauerte nur einen Tag. Heute erreichte die Aktie schon wieder ihren Boden und rauscht seit einigen Stunden zielstrebig nach oben. Grund dafür war ein Interview mit Paul Benson Silver, dem CEO von Standard Resources, in einem Minenmagazin. Er sagte, was mir längst klar war, dass es ausser dem Chinchillas Projekt von Golden Arrow Resources, weit und breit kein zweites Projekt gibt, welches das Minenleben von Pirquitas verlängern könnte.

Für Silver Standard Resources werden die 75% des Projektes an Chinchillas also überlebensnotwendig sein. Zumal man jährliche Silberproduktion von 8-10 Mio. Unzen beibehalten und das Untertagepotenzial von Pirquitas nutzen möchte. Allein der Abbau Untertage würde sich aber nicht rechnen, man braucht das im Tagebau gewonnene Erz von Chinchillas.

Eine definitive Entscheidung zur Ausübung der 75% Option wird bis zum Ende des Jahres gefällt werden und scheint nun wirklich eine ausgemachte Sache zu sein.

Wahrscheinlich hätte Paul Benson die Option längst gezogen, wenn der Silberpreis über 20 US$ notieren würde. Rein theoretisch sieht er möglicherweise ein kleines Rest-Risiko, dass Silber unter 14 oder sogar 12 US$ fallen könnte und dann hätte er wohl andere Probleme… Da sich an den Vertragsbedingungen nichts mehr ändert, könnte es sein, dass er im Interesse der Silver Standard Aktionäre wirklich den letztmöglichen Termin ausreizt.

Doch im Markt sieht man das längst realistischer und begreift nun, dass an Golden Arrow Resources kein Weg vorbeiführt.

Der Rücksetzer bis rund 0,65 CA$ und der explosionsartige Anstieg auf 0,74 CA$ könnte darum schon das Ende der Korrektur eingeläutet haben.

Donnerstag, 19.05.2016 – TerraX Minerals (TXR) – Aufnahme in die Empfehlungsliste zu 0,36 CA$ – Bohrresultate UPDATE

Ein Leser fragte mich gestern zum Timing meiner TerraX Minerals Empfehlung. Da diese ja unmittelbar mit dem Ausverkauf beim Goldpreis und einer 7% Korrektur bei den Minenaktien einherging, nachdem die FED ihre Zinserhöhungspläne bekräftigte. Ob diese dann tatsächlich kommen werden, bezweifle ich dennoch…

Ausserdem gibt es keinen eindeutigen Zusammenhang zwischen Zinstrend und Goldpreisen. Es ist vielmehr umgekehrt. Steigen die Zinsen, fallen die Anleihenkurse und dies ist in der Regel sehr positiv für den Goldpreis. So stiegen die Zinsen in den 70er Jahren um das vierfache und Gold explodierte…

Es sind darum nicht die Zinsängste, die Gold belasten, sondern der starke Anstieg im 1. und 2. Quartal, welcher nun einige Gewinnmitnahmen auslösen.

Doch ich mache mir da gar keine Sorgen. In Goldherz Report #19 habe ich auf die bevorstehende Korrektur bei den Minenwerten hingewiesen und auch im Vorfeld Gewinne realisiert. Aber ich habe auch betont, dass uns diese Korrektur nicht weiter beunruhigen muss.

Goldminen-Standardaktien würde ich jetzt unmittelbar vielleicht nicht unbedingt kaufen. Aber die Kursentwicklung von Explorer Aktien wie TerraX Minerals verläuft, meiner Ansicht nach, unabhängig vom kurzfristigen Goldpreis- und Trend bei den Minenaktien. Der Boden bei 0,35 CA$ ist sehr stark und ich glaube nicht, dass die Aktie deutlich darunter fallen wird.

Vielleicht hilft uns der Goldpreisrückgang sogar, dass die Aktie nicht gleich nach oben ausbricht und davonläuft. Gestern stieg die Aktie kurz einmal auf 0,39 CA$. Aber ich empfehle trotzdem das Limit bei 0,36 CA$ zu belassen und die Stücke lieber auf dem günstigeren Niveau einzusammeln.

Erst in der nächsten Woche können Sie das Limit dann etwas erhöhen. Wobei ich mir sicher bin, dass Sie bis dahin längst gekauft haben.

Kurz nach meiner Erstempfehlung veröffentlichte TerraX Minerals spannende Bohrergebnisse. Zunächst wurden nur einige wenige Bohrresultate veröffentlicht, die von der Hebert-Brent Zone stammen, einem von acht Explorationszielen. Sie können die Original-Pressemeldung in Englisch hier lesen.

Die Highlights waren:

8.00 m @ 3.21 g/t Au, including 3.00 m @ 7.09 g/t Au in hole TCG16-052 –> In 16 bis 24 Metern Tiefe.

1.85 m @ 15.08 g/t Au in hole TCG16-040 –> In nur 1,50 bis 3 Metern Tiefe!

7.10 m @ 3.61 g/t Au, including 1.04 m @ 12.75 g/t Au in hole TCG16-034 –> In nur 3,90 bis 9 Metern Tiefe.

Das ist schon sehenswert. Bei Hebert-Brent wurde nur bis zu einer durchschnittlichen Tiefe von 40 Metern gebohrt. Ziel war es dort, die Tagebaufähigkeit zu prüfen.

Tatsächlich wiesen alle Bohrlöcher nahezu fantastische Goldgehalte auf. Bei 3-4 g/t ist ein Tagebau problemlos möglich. Die Streichlänge von 125 Metern wird sicher noch vergrößert werden, denn die goldführenden Schichten sind weiter südlich als auch nördlich anzutreffen. Sie müssen aber bedenken, dass diese goldführende Zone erst im Sommer letzten Jahres entdeckt und bisher noch nicht untersucht wurde. Mit ein paar Bohrlöchern konnte man hier hervorragende Ergebnisse erreichen, die eine Fortsetzung der Exploration, bei Bebert-Brent, gestatten.

Es steht nun die Veröffentlichtung der Ergebnisse von rund der Hälfte des 7.000 Meter Winterbohrprogramms bevor. Dies wird nun von Tag zu Tag und von Woche zu Woche geschehen, so dass ein positiver Nachrichtenfluss gegeben sein dürfte. Wundern Sie sich nicht, wenn der Kurs nicht gleich auf jedes positive Bohrresultat anspricht. Es geht hier mehr um die Gesamtbetrachtung, über welche ich Sie nach Vorlage der Daten und Interpretation laufend informieren werde.

Fakt ist: Yellowknife ist ein Volltreffer! Bis zum Herbst dürfte sicher noch eine weitere lukrative Finanzierungsrunde abgeschlossen werden, die eine erhebliche Ausweitung des Bohrprogramms, bis weit in das nächste Jahr hinein erlaubt.

In einigen Monaten wird es dann möglicherweise eine erste spekulative Ressourcenschätzung geben. Auf diese lege ich jedoch noch keinen großen Wert. Denn ich gehe davon aus, dass TerraX Minerals jetzt in jedem Halbjahr erhebliche Entdeckungen vorzuweisen hat und schlussendlich zu einem Multimillionen Unzen Vorkommen aufgebaut wird.

Wie gesagt, TerraX Minerals ist für mich kein schneller Zock, bei dem ich mal eben 100% verdienen und dann wieder verkaufen will, sondern ich glaube an das langfristige Potenzial und die Möglichkeit, dass dieses Unternehmen von aktuell knapp 20 Mio. US$ bis in den dreistelligen Millionenbereich (100-500 Mio. US$) vordringen kann.

Donnerstag, 19.05.2016 – Treasury Metals (Toronto: TML) – UPDATE

In einer der nächsten Ausgaben möchte ich Sie noch einmal zu Treasury Metals informieren. Vor wenigen Tagen schloss das Unternehmen eine Privatplatzierung über insgesamt 4 Mio. CA$ ab. Das zeigt, es geht auch hier langsam aber stetig weiter und das Explorationsprojekt eignet sich hervorragend für eine Übernahme. Mit etwas Geduld kann man hier sicher dabei bleiben. Auch wenn es kurzfristig möglicherweise bessere Anlagechancen gibt. Der Wert bleibt für mich eine Halteposition.

Dienstag, 17.05.2016 – Golden Arrow Resources – UPDATE

Es ist geschafft, die 0,80 CA$ Marke wurde soeben geknackt. Zeit, um bei der in Ausgabe #19 empfohlenen Extra-Position sowie ein paar Teilgewinne mitzunehmen. Herzlichen Glückwunsch an alle, die dabei waren. Wer die Gewinne von mehr als 30% in nur einer Woche versäumt hat, keine Angst, es kommen schon bald die nächsten tollen Empfehlungen. Behalten Sie aber unbedingt weiterhin die Kernposition, denn der Kurs von Golden Arrow wird uns wahrscheinlich noch viel Freude bereiten und wohl bald auch über 1 CA$ steigen.

Freitag, 13.05.2016 – Golden Arrow Resources – UPDATE

Nach dem starken Anstieg möchte ich mich einmal melden. In der letzten Goldherz Ausgabe hatte ich Ihnen Golden Arrow Resources empfohlen und als Limit für mögliche Gewinnmitnahmen einen Kurs von 0,75 CA$ genannt. Doch das Momentum ist jetzt so stark, dass ich das Verkaufslimit eher noch deutlich darüber setzen würde. Irgendwie habe ich das Gefühl, dass wir nächste Woche schon die 0,80 CA$ überwinden werden.

Heute würde ich darum noch nicht verkaufen. Sie lesen von mir dann am Montag mehr und auch im Chat. Es ist zwar Pfingsten, aber die Börsen von Kanada und den USA bleiben geöffnet.

Dienstag, 10.05.2016 – Gold & Goldaktien – UPDATE – Kaufempfehlung Golden Arrow Resources:

Gestern war es soweit. Gold und Goldaktien mussten heftige Korrekturen einstecken. Die eigentlich längst überfällige und im Goldherz Report #17/2016 ausführlich besprochene Korrektur hat nun begonnen. Es gilt das in dieser Ausgabe gesagte: “Befinden sich Goldaktien in einem starken Bullenmarkt, wie es zwischen 2001 und 2012 der Fall war, dann erreichen die Kurse erst zwischen Mai und Juni ihr Zwischenhoch und korrigieren danach etwa bis in den August hinein.”

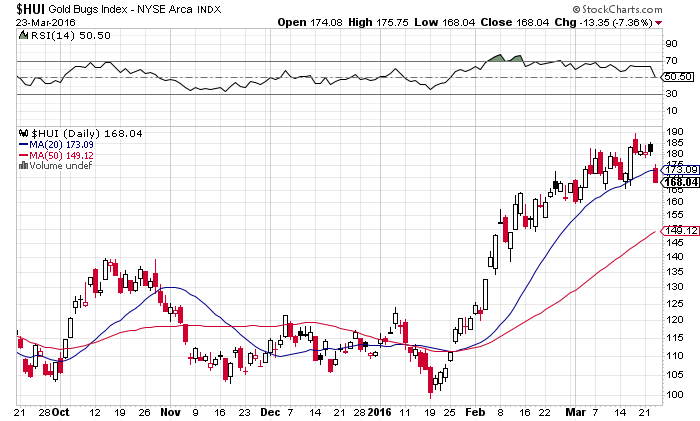

Das Timing für meinen Hinweis auf die Korrektur, im Strategieteil, hätte eigentlich gar nicht besser sein können. Am 28. April erschien die Ausgabe und in den folgenden Wochen, regte ich auch selektive Gewinnmitnahmen an. Der Stand des HUI befand sich da noch bei 217 Punkten.

Exakt am 29. April, dem letzten Handelstag des Aprils, notierte der HUI bei 233 Zählern und erreichte ein neues Jahreshoch. Seither konnten wir einen zweimaligen Ausverkauf bis 210 beobachten sowie einen gescheiterten Anstiegsversuch bis 228 Punkte, vom letzten Freitag.

Chartverlauf des HUI seit Dezember 2015:

Quelle: Stockcharts.com

Was machen wir nun aus dieser Melange? Der Rückgang war bisher noch nicht besonders dramatisch, wenngleich es den falsch positionierten Tradern gestern Nachmittag schon ein wenig Angst und Bange wurde, glaube ich. Der RSI brach auch sehr stark ein und signalisiert ein wenig Panik. Idealerweise wird sich der Index über 200 Punkten halten und eine Konsolidierung, mit der Möglichkeit eines neuen Jahreshochs, zwischen 200-250 Punkten, absolvieren.

Wenn es noch etwas heftiger würde, dann sehe ich zwischen 160 und 190 Punkten eine ideale Auffangzone. Unter 150 Punkten sehe ich den HUI kaum. Sollte der Index an die unteren Linien (150-170) laufen, wäre dies wohl DIE BESTE (Nach-) Kaufgelegenheit in diesem Jahr. Angesichts des massiven Anstiegs zuvor wäre es dann wahrscheinlich sogar die einzige Möglichkeit, um vor der Herbst- und Weihnachtsrally einzusteigen.

Die zuletzt etwas hochmütige Stimmung dürfte darum auch sehr schnell in Pessimismus umschlagen. Das ist sehr gut, denn es wird die Korrektur in geordneten Bahnen halten und wieder Kaufpotenziale schaffen, die es dann ab Sommer auszunutzen gilt.

Auf den Punkt gebracht: Es gibt für mich wenig Handlungsbedarf. Wer noch gar keine Gewinnmitnahmen getätigt hat, der kann es jetzt in allerletzter Minute noch tun oder einfach warten. Bis in den Herbst und das Jahresende hinein werden wir höchstwahrscheinlich ohnehin wieder neue Höchstkurse sehen. Wer also seine Aktien nicht schnell, innerhalb von wenigen Wochen, wieder zurückkaufen möchte, der muss jetzt nicht voreilig Gewinne mitnehmen.

Selektive Zukäufe werden sich, je nach erwarteter Nachrichtenlage, schon jetzt, in den ersten Korrekturtagen lohnen. Insbesondere rate ich kurzfristig bei Golden Arrrow Resources (Symbol Toronto: GRG WKN: A0B6XQ) zum sofortigen Einstieg oder zu Zukäufen. Um 0,50 CA$ ist die Aktie sehr günstig und wird wahrscheinlich, wenn Silver Standard Resources seine Option zieht, schnell in Richtung 0,60 bis 0,75 CA$ steigen. Mit einem Kauflimit von 0,50 CA$ bis 0,52 CA$ können Sie also zurzeit gar nichts falsch machen.

Wer für die nächsten zwei oder drei Wochen noch einen kleinen Trade sucht, sollte GRG darum ganz nach oben auf die Kaufliste setzen.

Morgen oder Übermorgen schreibe ich Ihnen im nächsten Goldherz-Report erscheint zur GRG ein Update. In denen ich über die kurzfristigen Chancen informieren werde und warum ich unmittelbar mit einem Ausbruch des Kurses rechne.

Freitag, 29.4.2016 Lithium – UPDATE

Gut informierte Anleger wissen längst Bescheid, dass es ohne Lithium kaum eine Batterietechnologie mehr gibt. Dies bestätigte auch BYD, Chinas größter Batterie- und E-Automobilhersteller. In diesem, hier verlinkten englischsprachigen Artikel, geht es um einen Ersatz des Cobalts, wobei wiederum mehr Lithium benötigt wird.

Wie gesagt, ich bin der Meinung, wir befinden uns beim Lithium-Boom noch ganz in den Anfängen eines Megatrends. Man sieht dies auch an der Anzahl, der dutzenden Lithiumaktien. Viele Trittbrettfahrer, aus dem Minenbereich, wollen jetzt natürlich auf den heissen Trend aufspringen und ebenfalls Lithiumprojekte erwerben. Doch ich bleibe bei meiner strikten Haltung. Nur qualitativ hochwertige Salzlake-Projekte (Brines) werden für die dauerhafte Versorgung des Weltlithiumangebots ausreichen. Dies führt automatisch zu einer drastischen Kürzung der in Frage kommenden Investment-Möglichkeiten.

Lassen wir die großen Konzerne einmal aussen vor, bei denen Lithium nur einen kleinen Geschäftsanteil ausmacht (SQM, Albemarle sowie FMC), deren Aktienkurse sich seit Jahresbeginn dennoch recht freundlich präsentieren, dann bleiben für den Anleger eigentlich nur eine handvoll reiner Lithium-Plays übrig. Ernst meinen es sicher Orocobre, Lithium-Americas, Lithium-X sowie meine Top-Empfehlung Wealth Minerals (mit Marcelo Awad als Co-CEO, DEM Ex-CEO der Milliardenkonzerne Codelco UND Antofagasta) Mit einer Marktbewertung von rund 20 Mio. US$ gegenüber 200 Mio. bei Lithium-Americas sowie 100 Mio. bei Lithium X, sticht die Unterbewertung von Wealth Minerals relativ deutlich hervor, meine ich.

Freitag, 29.4.2016 – Silber – UPDATE

Gestern konnten Sie ein paar Gewinne beim Vontobel Silberzertifikat mitnehmen und erhielten dafür 3,85 € +108% über dem offiziellen Goldherz Empfehlungskurs und sogar +129% über dem “inoffiziellen” Empfehlungsniveau, im Sharedeals Chat.

Wie es oft bei Gewinnmitnahmen ist, steigt der Kurs danach noch weiter. Darum war es mir wichtig, zu betonen, dass es lediglich ein TEILVERKAUF war und Sie eine Basisposition natürlich weiter behalten sollten.

Heute steht Silber bei fast 18 US$ und das Zertifikat schon bei 4,27 €, mit +130% im Gewinn. Mein 1. Kursziel von 18,50 US$ hat Silber fast erreicht.

Sollte der Kurs in den nächsten Wochen in Richtung der 18,50-19,00 US$ laufen, dann verkaufen Sie ruhig noch ein wenig mehr. Gewinnmitnahmen sind im Eigeninteresse jedes Anlegers. Entscheiden Sie hier bitte auch eigenverantwortlich. Meine Erfahrung lehrt mich, dass derjenige, der nach 100-200% nicht wenigstens ein paar Teilgewinne realisiert, der bleibt wohl auch bei 500% Gewinn voll engagiert und verliert im nächsten Bärenmarkt wieder einen Großteil seiner mühsam erarbeiteten Gewinne und nicht selten sogar seine kompletten Gewinne.

Glauben Sie mir, ich habe auch keine Glaskugel vor mir stehen, sondern betreibe lediglich ein diszipliniertes Risiko- und Positionsmanagement und sehe die Chancen – wie gestern bei Golden Arrow Resources – oftmals früher als viele Anleger aber meistens auch später wie die besten “Experten” oder “Insider”, die sich schon früh positioniert haben – aber dann oft noch monatelang warten müssen, bis die Story erkannt wird. Sozusagen sind Sie mit meinen Empfehlungen dann immer vom Timing her exakt und rechtzeitig dort engagiert, wo die Musik spielt.

Freitag, 29.4.2016 – Perseus Mining – UPDATE

Perseus Mining veröffentlichte gestern seine Quartalszahlen (hier als PDF in Englisch). Die Goldförderung des Edikan Tagebaus lag leicht unter den Erwartungen. Man wird dieses Jahr wahrscheinlich leicht unter die 200.000 Unzen Jahresproduktion fallen, die man langfristig plant.

Im Vergleich zum Dezemberquartal verbesserte sich der Goldgehalt dennoch leicht, von 0,84 auf 0,89 g/t. Die operativen Kosten lagen bei 1.034 US$/oz und blieben damit profitabel, was angesichts von Goldgehalten unter 1 g/t und die schwierigen Produktionsbedingungen in Ghana schon recht erstaunlich ist. Insgesamt investierte man 34 Mio. AU$ in die Erschliessung der neuen goldführenden Zone (Eastman pits). Wobei, wie ich im letzten Goldherz Report Update schrieb, die Umsiedlung der dortigen Bewohner vorgenommen wird, die dafür schöne neue Häuser bekommen, welche sie voraussichtlich ab Juni beziehen werden.

Deshalb stiegen die Gesamtkosten (AISC) um 200 US$/Unze an und lagen bei knapp über 1.300 US$/Unze. Dieser Anstieg ist jedoch nur temporär, bis die neue Zone entwickelt wurde und die Verarbeitungsgrade wieder auf rund 1,2 g/t steigen. Dann werden sowohl die operativen Kosten, als auch die AISCs um 20-30% fallen und wieder eine >200.000 Unzen Produktion zu attraktiven Kosten von 800 US$ (operativ) sowie 1.000 US$ (AISC) ermöglichen.

Die Bewertung für Edikan sowie das kommende Sissingue Projekt gehen etwa konform mit dem aktuellen Aktienkurs von etwa 0,55 AU$. Das Yaoure Projekt kommt noch dazu und wird vom Markt bisher noch nicht ausreichend eingepreist.

Anleger sollten Sie die nächsten zwei bis drei Quartale noch nicht so streng, bei der Bewertung der Kosten sein, denn der Effekt ist nur temporär.

Die Aktien reagierten dennoch leicht negativ auf die Zahlen, wie es auch schon im Januar der Fall war als der Kurs von 0,39 AU$ bis 0,27 AU$ fiel, um sich danach wieder über 0,50 AU$ zu erholen. Die nun vorgelegten Quartalszahlen zeigen aber, dass der richtige Weg (weniger Produktion und Erhöhung der Grade) eingeschlagen wurde.

Montag, 25.4.2016 – – Silber Hebelzertifikat – UPDATE

Die neue Handelswoche beginnt relativ schwach, was den Silberpreis betrifft. Wie erwartet konnte sich der Preis nicht so recht über 17 US$ halten. Zu groß ist das spekulative Interesse, der großen Marktteilnehmer und darum geht es in beiden Richtungen sehr volatil zu. Einige selektive Gewinnmitnahmen, durch Teilverkäufe, waren am Freitag darum nicht verkehrt.

22.4.2016:

Eine arbeitsreiche Woche geht zu Ende. Mit Sicherheit kommen dabei auch ein paar neue Empfehlungen heraus. In Zürich hat mir, von der Story her betrachtet, beispielsweise eine Integra Gold (Toronto: ICG) sehr gut gefallen. Dieses Jahr werden noch eine ganze Reihe von Bohrergebnissen veröffentlicht werden, die das Projekt langsam groß genug für die hohen Verarbeitungskapazitäten der ehemaligen Placer Dome Mine (2.000 Tonnen pro Tag) wachsen lassen. Die Aktie ist schon etwas weit gelaufen, doch bis Jahresende könnte hier dennoch einiges an Potenzial vorhanden sein. Aktuell prüfe ich noch, zu welchem Kurs ich einen Kauf riskieren würde. Die großen Goldaktien scheinen mir kaum noch Luft nach oben zu haben und bei den Kleinen wie Integra dürften bei 5-10% Korrekturen bei den Marktschwergewichten auch mal ein “Abstauberlimit” passen. Darum müssen Sie den Kursen jetzt nicht gleich hinterherrennen.

Mehr darüber in einer der nächsten Goldherz Ausgaben.

Die Strategie (Verarbeitung von hochgradigem Gold mit >9 g/t) ist bei Integra sehr ähnlich mit meiner ebenfalls aussichtsreichen Empfehlung von Para Resources (Toronto: PBR), die aber in Kolumbien beheimatet ist. Dafür besitzt Para Resources einen noch größeren Risikoabschlag, der m.E. übertrieben ist und darum auch nur rund 20 Mio. CA$ Marktkapitalisierung und dies sogar nach dem satten Kursanstieg von +42% seit meiner Erstempfehlung.

22.04.2016 – Silber Hebelzertifikat – 100% Kapital sichern über TEILVERKAUF

Silber bewegt sich dynamisch in die Richtung meines Kurszieles von 18,50 US$ und knackte schon mal die 17 Dollarmarke. Glücklich und zufrieden blicken nun alle Goldherz Report Leser auf einen Gewinn von >100% beim Vontobel Silber-Hebelzertifikat WKN: VZ6RDF. Der Kurs zum Zeitpunkt dieser Eilmeldung liegt bei 3,73 €. Ein Gewinn von +102% oder sogar +122%, wenn Sie nach meiner Sharedeals Live-Chat Ankündigung des Trades gekauft haben.

Bei Hebelzertifikaten haben wir es immer mit spekulativen Instrumenten zu tun. Eine Korrektur wie sie jederzeit, unangekündigt kommen kann, sehr gerne oft am Freitag, würde die schönen Buchgewinne schaden. Darum würde ich an Ihrer Stelle ruhig mal bis zur Hälfte der Position verkaufen und 100% Gewinn mitnehmen bzw. das eingesetzte Kapital herausziehen.

Genauso habe ich es auch beim Gold-Hebelzertifikat geraten, welches mittlerweile über 200% im Plus steht und – was viel wichtiger ist – nie mehr in den Verlust fallen kann, ganz egal was passiert.

22.04.2016 – Silber Standard Resources (SSRI) – +65% TEILVERKAUF

Auch bei Silver Standard Resources gilt es, zum aktuellen Kurs von über 8,00 US$, ein paar Gewinne zu sichern. Seit meiner Empfehlung konnten Sie +65% bis +119% (Nachkaufempfehlung Mitte Januar) verdienen. Ein paar Gewinnmitnahmen schaden dabei nicht. Mir hat auch die Präsentation in Zürich nicht so wirklich gefallen. Das macht momentan wohl nichts, da das Unternehmen günstig ist und der Silberpreis steigt. Trotzdem passen ein paar Verkäufe jetzt halbwegs ins Bild, zumal wir auch wieder etwas Kapital für bald anstehende Neuempfehlungen brauchen.

19.04.2016 – Wealth Minerals Chile wird vom bestmöglichen Manager geleitet – KAUFEN

Wenn Sie die englischsprachigen News mitverfolgen, dann haben Sie gestern vermutlich bereits mitbekommen, dass mit Marcelo A. Awad, als Top-Manager für Wealth Minerals Chile unter Vertrag genommen wurde (Siehe Originalmeldung Englisch). Mit Marcelo Awad konnte kaum ein besserer für den Posten gefunden werden. Nicht zuletzt aufgrund meiner eigenen, unbestätigten Vermutung nach, dass irgendwann mal das Thema einer Partnerschaft mit Codelco auf die Tagesordnung kommen könnte. Awad selbst war langjähriger Manager von Codelco sowie Geschäftsführer von Antofagasta und wurde 2011 als bester CEO Chiles ausgezeichnet. Ebenfalls anzumerken ist, dass er im Aufsichtsrat von Barrick Gold Chile sitzt. Der Mann besitzt also beste Kontakte.

Daran sehe ich, wie ernst es Henk van Alphen ist, mit Wealth Minerals eine ernstzunehmende Lithium Firma zu etablieren, die sich mit Lithium Americas oder Lithium X messen kann und wird.

Alles wissenswerte über die Neuigkeiten von Wealth Minerals berichte ich Ihnen selbstverständlich morgen im neuen Goldherz Report.

Investoren haben seit meiner Erstempfehlung, vor zwei Wochen, schon +91% verdient. Doch ich bin sicher, dass das Momentum bei der Aktie noch länger anhalten wird und Sie sich noch über enorm größere Kursgewinne freuen werden. Noch ist die Marktkapitalisierung des Unternehmens gering und im zweistelligen Millionenbereich, während vergleichbare Projekte eher im dreistelligen Millionenbereich bewertet werden.

15.04.2016 – Platinum Group Metals (TSX: PTM) Gerüchte über Kapitalerhöhung -WKN: A2ADZY – NEUES RATING: Langfr. Kaufen

Einen unerfreulichen Ausverkauf, leider gibt es kein schöneres Wort, erlebte gestern eine meiner Top-Empfehlungen, Platinum Group Metals. Die Gründe für diesen Ausverkauf sind eigentlich nicht wirklich gegeben.

Gerüchte über eine bevorstehende Kapitalerhöhung sorgten dennoch bei den Aktionären für Panik. Immerhin glückte dem Unternemen jüngst der Produktionsstart und die Liquidität ist mit knapp 50 Mio. US$ eigentlich ausreichend, um die Anlaufphase durchzustehen, wenngleich es ganz ohne das Risiko von kurzfristigen Krediten etwas knapp werden könnte. Mit dem großen Waterberg-JV im Hinterkopf, das ebenfalls langsam einige Millionen an Investitionen benötigen dürfte, um es sicher in die Vor-Bau/Finanzierungsphase einer Mine zu heben, damit dieses Projekt in den nächsten ein bis zwei Jahren begonnen werden kann, wäre eine Finanzierung auf dem erholten Kursniveau eigentlich ratsam gewesen.

Leider führte dies dazu, dass unsere Buchgewinne von +138% auf +81% abschmolzen.

Ganz überraschend kam die Korrektur für mich allerdings nicht, denn ich hatte die Aktie bereits in Goldherz Report Ausgabe 10/2016, am 9. März und bei einem Kurs von 3,99 CA$ auf HALTEN zurückgestuft. Also noch bevor der Anstieg über 5 CA$ eintraf!

Drei Wochen später riet ich Ihnen auf individueller Basis zu Gewinnmitnahmen in Ausgabe 13/2016 und schrieb Ihnen am 30. März:

“Wer zur Finanzierung seines Para Resources Kaufs noch ein paar Gewinne realisieren will, kann dies um 4,90 CA$ durchaus tun. Das Restpotenzial von PTM ist sicher nicht mehr so groß und dynamisch anzusetzen wie bei Para.”

Danach handelte PTM noch ganze zwei Handelstage zwischen besagten 4,90 und 5,00 CA$! Gewinnmitnahmen bei einem Gewinn von +158% waren darum problemlos möglich.

Wenn Sie diesem Rat gefolgt sind und aus Ihren Erlösen bei PTM gleich in Para Resources (PBR) umschichteten, dann konnten Sie Ihren gesamten Gewinn, unter Einrechnung der PTM Gewinn und dem nachfolgenden Anstieg bei Para, der stattliche +42% erreichte und längst noch nicht ausgereizt ist, schon auf +266% nach oben hebeln. Ohne Optionsscheine und ganz leicht, mit Aktieninvestments über 4 Monate seit Jahresbeginn…

Bei Gewinnen von weit über 150% kann ich leider nichts weiter tun, als an Ihre Eigenverantwortung zu appellieren und gegebenenfalls ein paar Aktien zu verkaufen. Selbst wenn es schwer fallen sollte.

Fazit

Dennoch halte ich natürlich weiterhin an meiner positiven Grundhaltung fest. Der gestrige Rückgang ermöglicht jetzt sogar einen Einstieg auf günstigerem Niveau. Vor allem für jene Leser, die nicht zu den Ausverkaufskursen zwischen 1,50 und 1,90 CA$ kaufen konnten. Darum werde ich in der nächsten Ausgabe meine Einschätzung zu PTM wieder von HALTEN auf Langfristig KAUFEN erhöhen.

Wenn Sie die Gerüchte, um eine Kapitalerhöhung nutzen möchten, platzieren Sie am besten ein gestaffeltes Kauflimit, denn ich rechne mit einer deutlichen Unterstützungszone zwischen 2,70 und 3,10 CA$. Von dieser Basis aus wäre dann ein Anstieg auf 5 bis 7 CA$, etwa bis Jahresende vorstellbar.

Womöglich störte sich der Markt vor allem daran, dass das Management bislang nur relativ konservative Angaben bezüglich des Produktionsanlaufs machte. Im Februar wurden zunächst nur etwa 1.000 Unzen PTE-Metalle (v.a. Platin + Palladium) produziert.

Bisher sind es aber noch Gerüchte. Entschließt sich das Management dazu, die womöglich hinter verschlossenen Türen geplante Kapitalmaßnahme, aufgrund des tiefen Kurses, zu verschieben und diesbezüglich ein klares Dementi zu formulieren, dann würde der Kurs voraussichtlich auch schnell wieder in Richtung der 4 CA$ Marke steigen.

Der Platinpreis um 950-1.000 US$ sieht jedenfalls sehr produktiv aus, so dass ich PTM als meinen absoluten Favoriten betrachte, um das mittelfristige Nachholpotenzial beim Platin im Vergleich zum Gold profitabel mitzunehmen.

15.04.2016 – Deutsche Bank will bei Aufklärung der Gold- und Silbermarkt-Manipulationen mithelfen -WKN: VZ6RDF UPDATE

Die Deutsche Bank begibt sich auf ein gefährliches, vermintes Terrain. Bezüglich der Manipulationsvorwürfe am Gold- sowie Silbermarkt, ist man, nachdem ein erfolgreicher Vergleich vor Gericht geschlossen wurde, nun zur Aufklärung und Schadensbegrenzung bereit. Wird die Deutsche Bank jetzt ihre Komplizen ans Messer liefern?

Der Silberpreis ist nun relativ sicher und formal, gültig nach oben ausgebrochen. Ein vorsichtiges 1. Kursziel von 18,00 bis 18,50 U$, für die nächsten 3 bis 6 Monate kündigt sich bereits lautstark an.

Ein Blick auf den aktuellen Chart verrät das Mindest-Kursziel um 18,50 US$

Quelle: Stockcharts.com

Gut, für Sie, denn Goldherz Report ist mit dem Vontobel LONG Zertifikat auf Silber WKN VZ6RDF voll dabei. Die erste Kauf-Empfehlung bei 1,68 € (Chat) und 1,85 € (Goldherz-Report) wurde gefolgt von einer Empfehlung für kurzfristige Gewinnmitnahmen (Siehe Update 17. März) , bei 2,67 € und entsprechenden Gewinnen von +44%, +59%. Dann war der Silberbreis und das Zertifikat sogar noch einmal so freundlich, um exakt bis zum Kaufniveau bei 1,85 € zurückzukommen und allen Schlafwagen – kleiner Scherz 😉 – den erneuten Einstieg zu ermöglichen. Diese Möglichkeit hatte ich Ihnen im Update vom 1. April (kein Aprilscherz) mitgeteilt.

Heute notiert das Zertifikat bei 2,83 € +68% seit Erstempfehlung oder sogar mehr als +100% für Ihre spekulative Trading-Position, wenn Sie Gewinne mitgenommen und wieder bei 2,00 € eingestiegen wären. Das alles noch VOR dem eigentlichen Ausbruch des Silberpreises. Während die rein charttechnisch orientierten Trader gewöhnlich erst JETZT kaufen, konnten weitsichtige Trader, welche auch die hervorragenden Fundamentaldaten, die eindeutig für höhere Silberpreise sprechen, mit in ihre Analysen einbauen, einen möglichen Ausbruch vorgreifen.

14.04.2016 – Amara Mining Kauflimit 16,00 pence wurde ausgeführt- UPDATE

Es passt soweit alles. Das Kauflimit von 16p wurde platziert und heute morgen an der LSE ausgeführt. Wer sich strikt an das Limit gehalten hat, konnte bis zu 4,5% günstiger kaufen als beim Tageshoch. Dies zeigt wie wichtig es ist, dass Sie bei marktengen Werten immer ein Limit setzen. 4,5% hört sich zunächst nicht nach viel an. Aber wenn Sie 10-Mal, immer 4% teurer kaufen, dann verschenken Sie 40% Performance. Schlechte Kurse und Transaktionskosten können Ihre Ergebnisse ganz schnell verhageln.

Ein Tip: Achten Sie auf “versteckte” Kosten wie bei Währungstransaktionen. Prüfen Sie einmal wie hoch die Kommission bei Ihrem Broker ist, wenn Sie bspw. in Kanada kaufen und Ihre Euros automatisch in CA$ gewechselt werden. Sie werden von diesen Gebühren (oft >1%) möglicherweise unangenehm überrascht sein.

14.04.2016 – Mais Hebelzertifikat WKN VZ58VE- VERKAUFEN

Das Mais Hebelzertifikat steht heute wieder bei 0,25 € und damit +56% über dem Niveau der letzten Update. So wurde aus einer Position mit -82% ein realisierter Gewinn von +13%. Die kurzfristige Erholung, welche ich beim Mais erwartet hatte, ist nun in den Kursen enthalten. Darum empfehle ich vorsichtshalber den Ausstieg. Das Timing für den ersten Kauf war leider nicht besonders gut. Trotzdem bin ich mit dem Trade zufrieden.

Goldherzliche Grüße,

Günther Goldherz, Chefredakteur

P.S.: Die Ideen, Trades und Kommentare dieser Eilmeldungen werden nicht in den Wochenausgaben von Goldherz Report übernommen. Es handelt sich dabei, um davon unabhängigen, exklusiven Zusatzservice für Leser von Goldherz Report und die Teilnehmer des Sharedeals Live Chat ![]()

Ältere Einträge (ich werde dafür noch ein Archiv anlegen)

08.04.2016 – Chat-Ankündigung – Wealth Minerals- UPDATE

Bei meiner neusten Lithium-Empfehlung, der Wealth Minerals WKN A12C3D, gibt es nur den Umstand zu berichten, dass die Aktie gestern doch noch einmal bis 0,35 CA$ zurück lief. Ihre Geduld, trotz Kursen von zeitweise deutlich über 0,40 CA$, auf eine tiefere Einstiegsmöglichkeit zu warten, hat sich ausgezahlt. Zwar wurden kurz nach meiner Empfehlung noch Kurse von 0,33 CA$ gestellt, dennoch ging es zunächst so schnell hoch, dass vermutlich nicht mehr alle Leser zum Zuge gekommen waren. Das Tagestief lag gestern bei 0,34 CA$. Mein Erstempfehlungs- und Einstiegskurs von 0,35 CA$ steht damit.

Heute gegen 12 Uhr bis 12:30 Uhr sehen wir uns hoffentlich im Sharedeals Live Chat. Für die berufstätigen Leser werde ich demnächst auch einen späteren Chat-Termin ab 18 Uhr bekannt geben. Beachten Sie hierzu den nächsten Goldherz Report.

08.04.2016 – Mais Hebelzertifikat WKN VZ58VE – UPDATE

Nervernstärke zahlt sich aus:

Mein Mais-Hebelzertifikat hat nun doch noch einmal eine Lebensverlängerung erhalten. Seit dem letzten Update vom 1. April konnte es von 0,04 € auf 0.16 € +300% steigen. Für Anleger, denen der Schock der Prognosen des US-Landwirtschaftsministeriums noch immer tief in den Knochen steckt, können nun relativ schmerzlos und mit einem kleinen Verlust von 6 Cents verkaufen.

Wer weiterhin an die bevorstehende Erholung beim Mais glaubt, wie ich es tue, der bleibt investiert. Aber bitte nicht mit einer zu großen Position, sondern nur mit “Spielgeld”.

01.04.2016 – Para Resources UPDATE

Der Kaufkurs bei Para Resources, für die Goldherz-Empfehlungsliste, lag bei 0,19 CA$. Die Aktie schloss gestern bei 0,245 CA$ und damit auf einem Tageshoch. Kurzentschlossene Anleger konnten einen Tagesgewinn von +28% verbuchen.

In den nächsten Tagen rechne ich mit weiter steigenden Kursen. Kurzfristige Rücksetzer von 1-4 Cents können Sie durchaus zum Kauf nutzen.

Neueinsteiger können das Kauflimit darum durchaus erhöhen, denn ich rechne in den nächsten Tagen und Wochen, mit überaus dynamischen Entwicklungen.

01.04.2016 – Treasury Metals UPDATE – Neueinschätzung von: KAUFEN auf HALTEN

In den letzten Wochen gab es einige Insider-Transaktionen. Vor allem Käufe! Ein gutes Zeichen, wenngleich die Transaktionssummen jetzt nicht sehr hoch waren und ich das nicht an die große Glocke hängen will. Dennoch gab es gestern einen interessanten News-Release bzgl. einer recht umfangreichen Finanzierung von knapp 6 Mio. CA$: Siehe englischsprachige News zur Treasury Metals Finanzierung. Weniger die Summe als vielmehr das Timing finde ich hier hochinteressant. Die Gerüchteküche bezüglich einer Übernahme oder Fusion von Treasury Metals reisst immer noch nicht ab. Darum zog die Aktie nun deutlich über die 0,50 CA$ Marke und markierte ein Tageshoch von 0,53 CA$. Dies erhöhte den Gewinn seit meiner Empfehlung auf +26%. Im Vorfeld eines möglichen “Deals” und für einen reinen Explorer, mit lediglich 44 Mio. CA$ Marktkapitalisierung, sieht das recht viel versprechend aus. Auf diesem Niveau würde ich jetzt aber nicht mehr kaufen. Darum werde ich TML in der nächsten Goldherz Ausgabe auf HALTEN stufen.

01.04.2016 – Silber UPDATE

Sie merken schon, beim Goldherz Report fällt keine Empfehlung unter den Tisch. Der in Goldherz Report Ausgabe 12/2016 empfohlene Wiedereinstieg für das Silber-KO-Zertifikat WKN: VZ6RDF konnte erfolgreich, bei Kursen um 2,00 € realisiert werden: “Aktuell ergibt sich für Sie kurzfristig sogar noch einmal eine 2. Chance, um das Zertifikat zwischen 2,00 € und 2,20 € zu kaufen.” Am Dienstag lag das Tagestief zwischenzeitlich bei 1,87 €. Wobei die Schlusskurse der letzten Tage um die 2 Euromarke notierten.

Damit startet nun die 2. Chance für Silber-Trader, die gemäß meiner Eilmeldung vom 17. März (siehe Archiv) bis zu +59% Tradinggewinn realisieren konnten.

Das alte Börsensprichwort muss darum langsam neu überdacht werden und stattdessen heißen: “Hin und her macht Taschen voll” 😉

Der Verkauf von Silbermünzen, in Indien sowie den USA, blühte 2015 weiter auf. Im Gegensatz zum Gold sind physische Käufe beim Silber wesentlich stärker ausgeprägt. Es gibt eine “echte” physische Silbernachfrage. Sei es von Seiten Investoren sowie von den industriellen Käufern (immer stärker auch von Elektronik- und Zukunftsindustrien wie den Solarmodulproduzenten). In jeder Solarpaneele steckt eine halbe Unze Silber. Ähnliche Mengen lassen sich auch in Halbleiterplatten bzw. in Fernsehern oder Mobiltelefonen finden. Alle 5-10 Jahre sind die Fortschritte der Technik und folgenden Effizienzgewinne so bedeutend, dass spätestens nach 10 Jahren ein Boom bei Neugerätekäufen (Elektronik) und Neu-Installationen (Solar) erfolgt. Eine mögliche Nutzungsdauer von 20-25 Jahren wird darum kaum erreicht. Das verbrauchte Silber lässt sich darum nicht so einfach wiedergewinnen – das lohnt sich fast ausschliesslich beim Gold.

Deshalb setze ich weiter auf Silberkäufe.

01.04.2016 – Mais UPDATE

Die Idee für den Kauf des Mais-Hebelzertifikates war leider zu früh. Bei einem Hebel von 15 und einem dementsprechend geringen Kapitaleinsatz, ist dennoch nichts angebrannt. Für mich war das ein klassischer 60/40 Trade. 60% Wahrscheinlichkeit für einen Ausbruch nach oben und hohe Trading-Gewinne sowie 40% Risiko, dass es runter geht.

Macht also nichts, denn der Verlust war in diesem Falle so klein, weil es sich nur um Spielgeld handelte.

Nun zu den Gründen:

Gestern wurde gemäß den jüngsten Schätzungen des US-Agrarministeriums (USDA), die Anbaufläche für den diesjährigen Maisanbau bekannt gegeben. Die Schätzung lag bei 93,6 Mio. Acres. Eine unglaublich hohe Prognose, die mehr als 5 Mio. Acres über dem Vorjahr lag sowie 2-3 Mio. Acres über allen bekannten Schätzungen.

Das brachte den Maispreis gestern massiv unter Druck. Mais per Liefertermin im Mai stürzte von 370 UCents/Bushel auf 350 Cents ab:

Quelle: Barchart.com

Die Bodenbildung über 355 Cents ist mit einem neuen Jahrestief entkräfte worden.

Dementsprechend knapp ist der eingebaute KO-Schwelle des Mais-Hebelzertifikates WKN: VZ58VE bei 346 Cents. Der Kassa-Preis für Mais lag gestern im Tief bei nur 357 Cents.

Trotzdem beobachte ich Mais jetzt sogar noch genauer, denn ich halte es momentan für viel zu günstig. Insbesondere weil die anderen Getreidesorten sich wieder massiv von den Intraday-Tiefs erholen konnten.

Zum Vergleich hier der Chart für die Sojabohnen.

Quelle: Barchart.com

Demnach dürfte Mais reif für eine Erholung sein. Denn Getreidepreise laufen nie sehr lange in die entgegengesetzte Richtung.

Wohlgemerkt, es handelt sich bislang nur um eine Prognose.

Tatsächlich könnte nun folgender Klassiker entstehen: Die Bauern zeigen sich von den extrem hohen Anbauflächen für Mais und dem entsprechend tiefen Preis derart überrascht, dass sie nun statt weiter Mais anzupflanzen und tiefe Erlöse in Kauf zu nehmen, sich lieber den anderen Getreidesorten zuwenden.

Dann würde am Ende tatsächlich deutlich weniger Mais angebaut und geerntet werden, als prognostiziert und die Preise für Mais würden sich schlagartig erholen.

Allerdings dürfte für diese Erholung nur ein neues Zertifikat, mit tieferer KO-Schwelle, in Frage kommen. Dieses mal rechne ich sogar mit einer deutlich nachhaltigeren Aufwärtsbewegung und einem tieferem, wesentlich attraktiverem, Einstiegskurs.

In den nächsten Wochen gilt es den Maispreis darum sehr genau zu beobachten. Die nächste Chance wird sich im Rahmen der Charttechnik schon sehr bald ankündigen.

Donnerstag 24. März 2016 9:30 Uhr – UPDATE: Gold, Barrick Gold

- Korrektur bei den großen Goldaktien hat begonnen (Siehe Barrick Gold als Mutter aller Goldwerte)

Trotz der gestern begonnenen Korrekturbewegung, die für Gold schon recht heftig war und bis 1.215 US$ führte, bleiben große Überraschungen bislang aus. Im letzten UPDATE von Donnerstag, dem 18. März, hatte ich geschrieben, dass die FED-Sitzung eher negativ fürs Gold war. Das scheinen die Marktteilnehmer, zwar mit Verspätung aber immerhin, jetzt auch so zu sehen.

Der Hauptgrund für die Goldkorrektur ist der stärkere US-Dollar, der zum EUR in den letzten Tagen über 1 Cent gutgemacht hat. Die gestrige Bewegung wiederum wurde von Devisenhändlern auf den schwachen Einkaufsmanagerindex Deutschlands zurückgeführt, welcher sich nur knapp über 50 Punkten befindet und nur verhaltene Produktionszahlen erwarten lässt.

Wir befinden uns nun innerhalb einer Handelsspanne, welche erst über 1,1350 oder unter 1,09 neue Dynamik erwarten lässt. Ehrlich gesagt erwarte ich wegen der Osterfeiertage eher einen ruhigen Handel. Dies wiederum könnte dem Gold kurzfristig helfen, dass die 1.180 bis 1.200 US$ Zone erfolgreich verteidigt werden wird.

Quelle: Stockcharts.com

Gleichwohl würde ein Goldpreisrückgang bis 1.180 US$, bei den Goldminen noch einmal etwa 10% Korrekturpotenzial eröffnen. Zumal Anleger bei kleinsten Schwankungen um die psychologisch wichtige 1.200er Marke sehr allergisch reagieren. Wie Sie es bei Barrick Gold und anderen Marktschwergewichten gestern gesehen haben.

Nachfolgend sehen Sie den aktuellen Kursverlauf des HUI-Goldminenindex sowie von Barrick Gold:

Quelle: Stockcharts.com

Ideal wäre ein Test der 11,80 – 12,50 US$, je nach EUR/USD Entwicklung kann die Korrektur aber auch schon um rund 13 US$ beendet werden.

Quelle: Stockcharts.com

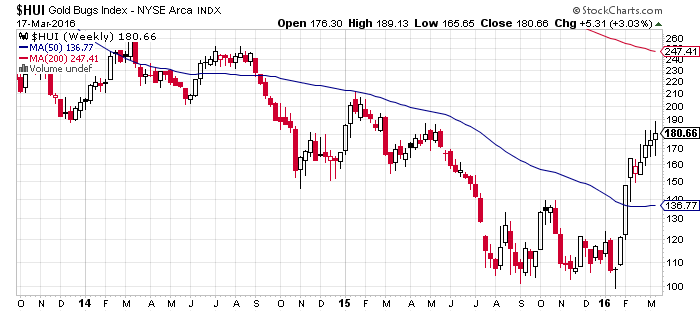

Beim HUI Goldminenindex wäre eine Korrekturziel zwischen 140 – 150 Punkten ideal. Dies würde dann auch die große Umkehrformation seit Herbst abschliessen.

Fazit

Es hat sich kurzfristig ausgezahlt, dem Trend erst einmal nicht hinterher zu laufen und auf eine Korrektur zu setzen. Wer gar nicht investiert ist, sollte in den nächsten zwei Wochen mindestens eine kleine Anfangsposition bei Gold-/Silberminen eingehen. Hierzu bietet sich beispielsweise meine nächste Neuempfehlung an, welche ich voraussichtlich am kommenden Mittwoch ausführlich besprechen werde.

Die nächsten ein bis zwei Wochen werde ich als Ergänzung ein spekulatives Hebelzertifikat auf den HUI-Index vorstellen. Sofern sich der HUI-Index erwartungsgemäß verhält und noch weitere rund 20 Punkte nachgibt. Fällt Gold aber gar nicht mehr unter die 1.200 US$ Marke, so wird die Umsetzung des Plans jedoch schwer fallen und der HUI könnte sich bereits um 160 Punkten stabilisieren.

Das gilt es in den nächsten Tagen sehr genau zu beobachten. Es dürfte einige Wochen dauern, bis die Euphorie gänzlich abgebaut sein wird. Möglich wäre daher auch eine zweiteilige Korrektur, wobei der Rückgang in die Zielzone um 140 bis 150 Punkten erst nach einem kleineren Rückgang auf 160 und einer anschliessenden Erholung in den aktuellen Kursbereich von 170 Punkten erfolgt. Für kurzfristige Trader ergeben sich entsprechend gute Chancen!

Freitag 18. März 2016 10:30 Uhr – UPDATE: Gold

- Goldaktien werden wahrscheinlich nicht wegspurten. Selektive Chancen sind weiterhin wahrzunehmen.

- Gold handelt zäh wie Kaugummi. Das könnte noch ein paar Wochen anhalten, bis endlich der Ausbruch kommt.

- Der US-Dollar ist, auch nach der FED-Sitzung, gegenüber dem Euro weiter (leicht) im Vorteil.

- Hedgefonds haben massive Probleme, weil sie wie u.a. Bill Ackman, auf Valeant setzten… Viele überteure Hedgefonds stehen vor der Liquidation!

- Es gibt immer weniger Anlagealternativen zu Edelmetallen und Minenaktien.

Aktuell besitze ich eine neutrale Haltung. Selektive Käufe und Verkäufe sind anzuraten. Eine neue Kaufwelle, welche uns schnell von Rekordstand zu Rekordstand bringt, erwarte ich noch nicht. Zunächst wäre es nötig, dass vor allem beim Gold das positive Sentiment etwas abgebaut wird, um wieder Potenzial nach oben aufzubauen. Dies muss nicht heissen, dass der Goldpreis massiv korrigieren muss, sondern kann auch einfach eine mehrwöchige Seitwärtsbewegung bedeuten.

Mein Gefühl, dass die Gold & Silberkurse gestern kurzfristig an einen Widerstand gelaufen waren, was Tradern selektive Gewinnmitnahmen ermöglichte, scheint sich trotz des Intraday-Turnarounds am Mittwoch und dem gestrigen massiven Ausbruchversuch, der sich beim Silber zaghaft fortsetzt, langsam zu bestätigen. Die Edelmetallmärkte verhalten sich aktuell zäher als gewohnt.

Das hängt natürlich mit der FED zusammen. Diese hatte zwar die Zinserhöhungsrisiken, die negativ für Gold und positiv für den US-Dollar gewesen wären, gebremst. Aber vom Tisch sind die Zinserhöhungen deshalb noch nicht und verglichen mit den Minuszinsen in der EU, besitzt der Dollarraum weiterhin eine magnetische Kraft, für den Zufluss an Anlagegeldern. Sei es auch nur, um die Auslandskredite zurückzuzahlen, wie im Falle von Russland oder China, deren Kreditnehmer im Dollarraum permanent eine weitere Abwertung ihrer Heimatwährung befürchten müssen. Mit dem Risiko, dass sie ihre Dollarschulden nur schwer begleichen können.

Das ist der Grund warum der Euro noch nicht über die 1,15er Marke ausbrechen konnte. Würde diese Marke überschritten, käme es wohl sehr schnell zu einem weiteren Goldpreisanstieg. Bisher fehlen jedoch dafür noch die Signale.

Lassen Sie es mich heute kurz machen. Eine Korrektur, welche sich über die nächsten Wochen hinziehen könnte, ist noch nicht ganz vom Tisch. Die Frage ist eher, ob der Goldminen Aktienindex HUI vorher erst einmal in den überkauften Bereich zwischen 190 und 200 Punkten testet oder ob er zunächst an der 180er Marke kleben bleibt? Aktuell scheint beides gleich wahrscheinlich zu sein. Eher unwahrscheinlicher halte ich aber einen kompletten Durchmarsch, ohne Korrektur, bis zur 250er Marke.

Der HUI-Wochenkerzen-Chart zeigt die Lage eher unentschlossen:

Quelle: Stockcharts.com

Das Sentiment beim Gold ist (etwas) zu optimistisch:

Quelle: Barchart.com

Die COT-Daten beziehen sich auf den vergangenen Dienstag. Erst heute Nachmittag werden frische Daten, vom Dienstag dieser Woche, unmittelbar vor der FED-Sitzung, veröffentlicht werden. Zwischenzeitlich korrigierte der Goldpreis auch von 1.280 auf 1.230 US$. Es wird aber tendenziell kein gänzlich neues Bild sein. Die Fondsmanager (grüne Linie im 1. Chart und blaue Linie im 2.) sind stark positiv gewichtet und die Goldminen (rote Linie) sichern sich auf dem aktuellen Niveau auch gerne mit Terminverkäufen ab.

Aber ich warne gleichzeitig davor, dieses Bild, allzu negativ zu interpretieren.

Die meisten Vorstände der großen Goldminen können sich eine Trendwende beim Gold, wie ich sie erwarte, auch nur schwer Goldminevorstellen und darum haben sie ihre Absicherungen sehr frühzeitig durchgeführt. Es ging ihnen wohl auch darum, die Zahlen für das 2. Quartal und die nächsten ein bis zwei Quartale zu sichern. Erwartungsgemäß werden diese Zahlen relativ positiv ausfallen und einen Preiszuwachs von 13% zum 2. Halbjahr 2015 aufweisen.

Donnerstag 17. März 2016 17:00 Uhr – UPDATE: FED und Silber – Trader verkaufen in die Stärke hinein mit +40 und +44% Gewinn – Investoren bleiben voll investiert!

Der Markt hat sich doch nicht, wie ich es befürchtet oder vermutet hatte, von der FED einschüchtern lassen und glaubte Yellen nur eingeschränkt. Die Aktienmärkte interpretieren die jüngsten Daten und Konjunkturaussichten deshalb mit etwas Sorge und die Gold- und Silberinvestoren haben die mögliche Korrektur (leider) erst mal an den Nagel gehängt. So recht will der Markt nicht an die US-Zinserhöhungen glauben und die US-Notenbank scheint von diesem Glauben ebenfalls langsam abzufallen.

Mir soll es recht sein, denn ich bin gut investiert und voll dabei!

Auch wenn ich mir insgeheim noch tiefere Kurse für ein paar Handelstage gewünscht hätte. Danach sieht es jetzt erst mal nicht mehr aus.

Darum schwenke ich nun eher wieder in die Richtung um und überlege, wo ich ein paar selektive Gewinne mitnehmen könnte, um wieder die Feuerkraft für den Einstieg in einige hochinteressante Positionen zu haben.

Endlich in den lang ersehnten Zielbereich von über 2 CA$, auf ein Niveau von 2,16 CA$, stieg heute auch die Aktie von Lake Shore Gold WKN 165110, die eindeutig vom Silberpreis und der höheren Bewertung von TAHOE RESOURCES, welche ein Übernahmeangebot in Aktien lancierte. Bei einem Gewinn von +87% in gerade mal 8 Wochen sind Teilgewinnmitnahmen keine Schande. Als Trader können Sie das schon mal realisieren. Als Investor würde ich dabei bleiben und die Aktien in TAHOE tauschen. So lange der Silberpreis noch so viel Luft nach oben hat, könnten hier weiterhin positive Entwicklungen anstehen.

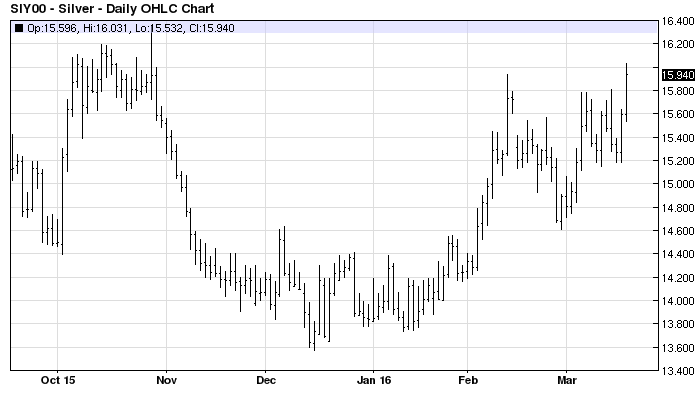

Sehr schön präsentiert sich heute darum das Silber. Auch hier zeichnet sich charttechnisch eine wunderbare “Tasse-Henkel” Formation ab. Genauso wie beim Gold und mit ebenso interessanten Perspektiven. Sehen Sie selbst:

Quelle: Barchart.com

Rein rechnerisch leitet sich aus dieser Formation ein Kursziel von 18 US$ ab, sofern wir jetzt endlich durch den Widerstand bei 16 US$ durchgehen und nicht wieder ein paar “Manipulateure” auftauchen…

Mit dem ungehebelten Silber-Aktienzertifikat, dem BNP Silver Mining Index WKN AA0BT6 liegen Sie bei 129 € mit +40% im Gewinn! Darum werde ich das Zertifikat in der nächsten Ausgabe von KAUFEN auf HALTEN abstufen. Langfristige Käufe sind auf dem aktuellen Niveau zwar kein Fehler, aber zu lange möchte ich den Kursen nicht nachlaufen.

Wer den gesamten Anstieg seit Januar mitgenommen hat und wie empfohlen auch bei Kursschwäche Silberaktien nachkaufte, liegt sogar noch deutlicher im Gewinn.

Wenn Sie als spekulativer Trader auf die regelmäßige Einkommensquelle von kurzfristigen Spekulationsgewinnen angewiesen sind, um ihren Lebensunterhalt zu bestreiten, dann dürfen Sie auch ruhig einmal über Gewinnmitnahmen nachdenken und bspw. einen kleinen Teil der Gesamtposition verkaufen.

Das kurzfristige Silber-KO-Hebelzertifikat von Vontobel WKN: VZ6RDF notiert, nur zwei Wochen nach der Empfehlung, auf einem neuen Rekordniveau von 2,67 €, ein Anstieg von +44% und sogar von +59% wenn Sie meiner entsprechenden Empfehlung am Montag vorletzter Woche gefolgt waren, die ich im SD-Live-Chat ankündigte. Auch hier gilt das gleiche wie bei den Silberaktien. Ein paar Teilverkäufe sind, sofern Sie, wie ich es auch mitunter bin, auf die Tradinggewinne angewiesen sind und eine entsprechend große Gesamtposition halten, kein Fehler.

Die Chance auf weitere Gewinne sind immer noch überdurchschnittlich groß. Die Gesamtbewegung steht beim Silber nämlich höchstwahrscheinlich noch am Anfang.

Vielleicht sind Sie jetzt verunsichert. Warum empfehle ich Ihnen Teil-Gewinnmitnahmen, wenn ich doch weiterhin von der Anlage überzeugt bin? Lassen Sie es mich so erklären: Trading ist immer auch eine Wahrscheinlichkeitsrechnung. In vielen Fällen besteht wie ich es beim Silber vor zwei Wochen gesehen habe, eine extrem hohe, in meinen Augen bestand mindestens eine 90% Wahrscheinlichkeit, dass der Silberpreis, um mindestens 5-10% nach oben springt. Genau diese Prognose ist jetzt treffsicher aufgegangen!

Die Wahrscheinlichkeit für einen Mindestanstieg von insgesamt bis zu 20%, beziffere ich auf 70% und die Möglichkeit, dass wir uns vom ursprünglichen Tief, unter 15 US$, auf den Weg zur 18-20 US$ Marke machen, schätze ich bei rund 70%. Gleichzeitig besteht, rein mathematisch, bei dieser Wegmarke auch ein 30% Risiko, dass der Kurs plötzlich wieder nachgibt und schlimmstenfalls sogar wieder auf oder unter den ursprünglichen Einstand fällt.

Diese Berechnung ist rein mathematisch und hat gar nichts mit meinen positiven Aussichten für Silber, als Investor oder nach der Fundamentalanalyse zu tun.

Als aktiver Trader hielt ich früher viele Positionen, die teils mit 50% im Gewinn waren, viel zu lange und bis sie wieder auf Einstand fielen und so die Aufbauarbeit von Wochen oder gar Monaten zerstört wurde.

Darum habe ich meinen Tradingstil angepasst. Für den Teil des Kapitals, welches ich regelmäßig benötige, nehme ich auf dem Weg nach oben immer wieder ein paar kleine Gewinne mit. Das sichert mir den Lebensstandard und ein paar Spesen. Vor allem bauen Sie sich somit eine kleine Schwankungsreserve für mögliche Verlusttrades auf. Denn selbst wenn die Gewinnwahrscheinlichkeit 80% beträgt, passiert es doch, dass jeder fünfte Trade einen Verlust produziert.

Deshalb habe ich mir angewöhnt in Teilschritten zu kaufen und zu verkaufen und mehrmals, während des Anstiegs, Gewinne zu realisieren.

Für Hebelzertifikate, Optionsscheine und Futures gilt diese Regel noch eindeutiger als bei den Aktien, wo ich mich stärker auf meine Sachkenntnisse und den fundamentalen Aspekt verlasse.

Montag 14. März 2016 – TRADING-IDEE: LONG MAIS FUTURE

den schnell entschlossenen, mutigen und kurzfristig orientierten Spekulanten möchte ich heute meine neueste Empfehlung präsentieren.

Es handelt sich dabei, um ein 15-fach gehebeltes Mais-Zertifikat, mit einer knappen KO-Schwelle von 3,45 US$/bu.

Der aktuelle Maispreis notiert mit 3,67 US$/bu. leicht darüber und hat im Chart einen möglichen Boden ausgeformt und befindet sich nun knapp vor der Überwindung seines Abwärtstrends. Über 3,70 US$ könnte Mais sehr schnell, positiv reagieren.

Es bestehen deutlich mehr Chancen als Risiken.

Der Vorteil des sehr knappen KO-Schwelle liegt darin, dass Sie nur 0,22 € riskieren und automatisch einen Stopp eingebaut haben. Sollte der Doppelboden nicht halten, so wären Sie sehr schnell und unkompliziert aus diesem Trade draussen. Umgekehrt lassen sich, wenn es nur wenige Prozent nach oben ginge, schnell attraktive Gewinne realisieren.

Instrument: Turbo-Optionsschein Open End auf Mais CBOT Rolling von Vontobel Financial Products

WKN: VZ58VE – Link mit allen Informationen

Kurs: 0,22 €

Stopp-Kurs: Wird nicht benötigt – KO-Schwelle bei 3,45 US$/bu.

Aktuelle Maispreise: Link – Aktueller Mais Chart

Risikohinweis, Haftungsausschluss

Hinweis auf mögliche Interessenskonflikte gemäß Paragraph 34b WpHG i.V.m. FinAnV: Ein Interessenkonflikt besteht darin, dass die bull markets media GmbH bzw. Redakteure, Mitarbeiter, Eigentümer oder anderweitig mit der bull markets media GmbH verbundene natürliche und juristische Personen Positionen in den folgenden besprochenen Finanzinstrumenten halten und diese Positionen jederzeit weiter aufstocken oder verkaufen können: Canarc Resource, Golden Arrow Resources, I-Minerals, K92 Mining, Para Resources, Perseus Mining, TerraX Minerals, Treasury Metals, Wealth Minerals, Silver One Resources. Ein erhöhtes Interesse an den besprochenen Finanzinstrumenten, steigende Kurse und eine höhere Handelsliquidität sind bei einem geplanten Verkauf von Vorteil.

Darüber hinaus bestehen die folgenden weiteren Interessenkonflikte:

- I-Minerals: Mit dem Herausgeber geschäftlich verbundene Parteien halten Aktienoptionen des Unternehmens, die jederzeit ausgeübt werden können.

- Para Resources: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien und Warrants an dem Unternehmen.

- Wealth Minerals: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien und Warrants an dem Unternehmen.

- Golden Arrow Resources: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien und Warrants an dem Unternehmen.

- TerraX Minerals: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien und Warrants an dem Unternehmen.

- K92 Mining: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien und Warrants an dem Unternehmen.

Risikohinweis: In diesem Newsletter werden ausschließlich Aktienanlagen besprochen. Aktienanlagen bergen ein hohes Verlustrisiko, welches im schlimmsten Fall den Totalverlust des eingesetzten Kapitals bedeuten kann. Dies gilt insbesondere für Aktienwerte mit niedriger Marktkapitalisierung (kleiner 100 Mio. EUR), welche in diesem Newsletter ebenfalls regelmäßig besprochen werden.

Wir weisen ausdrücklich darauf hin, dass es sich bei in diesem Newsletter veröffentlichten Beiträgen um journalistische Beiträge und Meinungsäußerungen, keinesfalls aber um Finanzanalysen im Sinne des deutschen Kapitalmarktrechts handelt. Das Studium dieses Newsletters ersetzt daher keine individuelle Anlageberatung. Wir raten daher ausdrücklich dazu, sich vor einem Investment in die hier vorgestellten Aktien von einem Anlage- oder Vermögensberater in Bezug auf die individuelle Angemessenheit dieses Investments beraten zu lassen. Darüber hinaus sollten Anleger auf keinen Fall ihr gesamtes Kapital auf wenige Aktien konzentrieren oder sogar einen Kredit für die Aktienanlage aufnehmen.

Haftungsausschluss: Den Artikeln, Empfehlungen, Charts und Tabellen liegen Informationen zugrunde, welche die Redakteure für verlässlich halten. Eine Garantie für die Richtigkeit kann die Redaktion jedoch leider nicht übernehmen. Jeglicher Haftungsanspruch – insbesondere für aus einer Aktienanlage entstandene Vermögensschäden – muss daher grundsätzlich abgelehnt werden.

Bitte lesen Sie unbedingt unseren vollständigen Disclaimer.

Impressum

Der Börsenbrief „Der Goldherz Report“ ist ein Produkt der

bull markets media GmbH

Alexanderstrasse 7

10178 Berlin

Email: [email protected]

Webseite: www.goldherzreport.de

Amtsgericht Berlin (Charlottenburg), Register-Nr.: HRB 171343

Geschäftsführer & Herausgeber v.i.S.d.P.: Alexander Schornstein, Andre Doerk

Redaktion: Günther Goldherz (Pseudonym – Name des Redakteurs ist dem Herausgeber bekannt)