Goldherz Report Ausgabe 07/2016 – Mittwoch, 17. Februar 2016

Liebe Leserinnen und Leser,

nahezu alle Goldherz Empfehlungen waren auch in der vergangenen Handelswoche äusserst erfolgreich.

Nahezu alle Positionen befinden sich im Gewinn, teils mit deutlichen Zuwächsen.

Den Vogel schoss dieses mal Platinum Group Metals ab. Mit einem Wochenanstieg von +67%. Siehe Update von dieser Ausgabe.

Am Freitag vergangener Woche, begründete ich zudem im Sharedeals Live-Chat, einzelne Gewinnmitnahmen, durch Teilverkäufe, beim Gold. So konnten Sie beim Gold-Hebelzertifikat (WKN BP8MFZ) noch über 20 € einstreichen, was einem Gewinn von +253% entspricht.

Ferner wies ich im gleichen Chat, Freitags vor Börseneröffnung in New York, nebenbei auf eine hervorragende Einstiegsgelegenheit, bei Freeport McMoRan hin. Der Basismetall und Ölkonzern stand in jüngster Zeit heftig unter Abgabedruck. Die Aussichten auf radikale Kostensenkungen, eine abgeschlossene Kapitalerhöhung sowie eine begonnene Umsetzung von zuvor angekündigten Beteiligungsverkäufen – das alles mit dem Ziel die Schulden drastisch abzubauen. Dies alles führte erwartungsgemäss zu hohen Kursgewinnen. Seit dem freitäglichen Eröffnungskurs bei 5,14 US$ lief der Wert innerhalb von drei Handelstagen bis auf 7,30 US$. Ein Zusatzgewinn von +42%.

Solche kurzfristigen Empfehlungen sind zurzeit leider nur möglich, wenn man wie ich es tue den ganzen Tag vor dem Bildschirm sitzt und schnell reagieren kann. Darum kann ich derartige Chancen leider nur zeitnah und ausschliesslich im Sharedeals-Chat geben.

Hier von Zeit zu Zeit mitzulesen, lohnt sich!

Zumal auch den ganzen Tag lang Unterhaltung und Super-Empfehlungen, von weiteren Börsenexperten geboten wird.

Wenn Sie vorübergehende Gewinnmitnahmen und den Einstieg bei Freeport McMoRan aus Zeitgründen ausgelassen haben und dem Chat nicht laufend folgen können oder wollen, dann ist dies selbstverständlich und auf gar keinen Fall ein Nachteil.

Denn ich bin absolut überzeugt davon, dass der Goldpreis noch lange nicht am Ende der kurz- und mittelfristigen Aufwärtsbewegung angelangt ist und – was sogar noch wichtiger ist – langfristig seinen Boden gebildet haben sollte.

Im Goldherz Report werde ich Sie darum ebenfalls zur richtigen Zeit informieren, sobald ich die Notwendigkeit für grossangelegte Verkäufe sehe.

In der letzten Handelswoche wurde darum problemlos mein Verkaufslimit von 1,70 CA$, bei Lake Shore Gold erreicht. Einem Teilverkauf zwecks Gewinnmitnahmen. Sie sicherten sich einen Gewinn von +47,8%.

Bleiben Sie darum am Ball, denn der Goldherz Report befindet sich auf dem Wege, sich zur wichtigsten Institution für Rohstoffanleger zu entwickeln.

Ausgewählte Positionen der Empfehlungsliste mit erheblichen Gewinnen:

Gold Hebelzertifikat +205%

Lake Shore Gold +44% (Teilverkauf erfolgte am 11. Februar zu 1,70 CA$ +48%)

Platinum Group Metals +35% (Wochenanstieg: +67%)

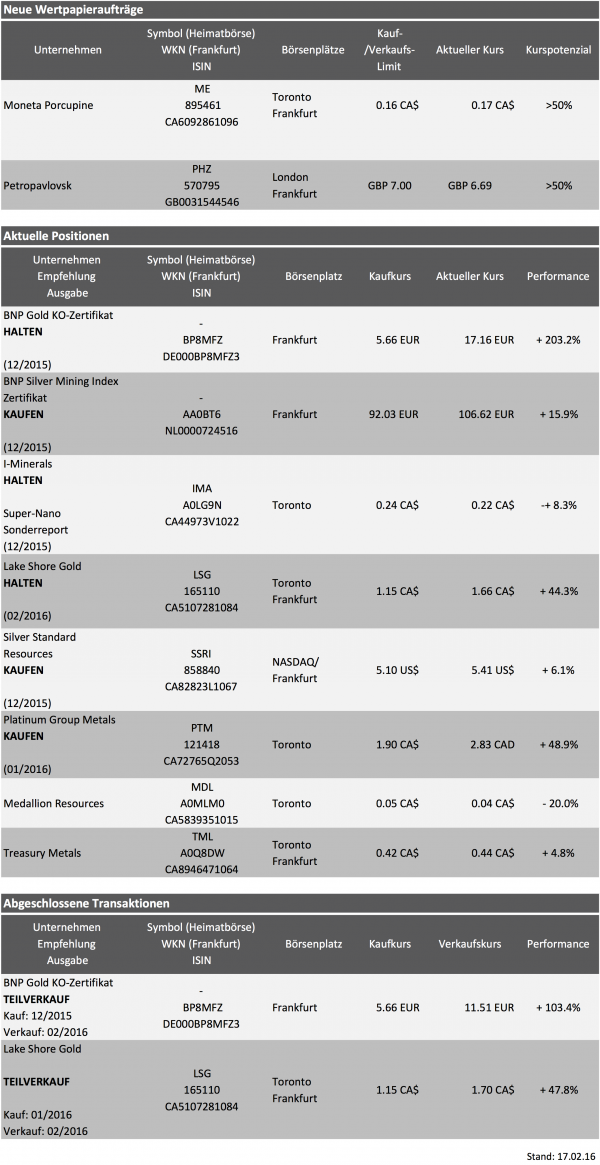

Aktuelle Aufträge und Positionen

Updates und Handlungsempfehlungen

Platinum Group Metals

Allein am Dienstag und Mittwoch schoss die Aktie – bei denen ich im letzten Goldherz Report 06/2016 auf die Hammer-News der erfolgreichen Produktionsaufnahme hinwies – um +56% nach oben. Der Wochengewinn seit letztem Mittwoch – atemberaubende +67%. Und dies beim zehnfachen des üblichen Handelsvolumens. Insgesamt wurden am Dienstag Aktien im Wert von fast 10 Mio. CA$ gekauft. Hier könnte eine positive Nachricht oder gar der nächste grosse Übernahmedeal – nach Lake Shore Gold – lauern. Jedenfalls lief bei mir gestern mein Telefon beziehungsweise dessen Akku heiss. Eine stichhaltige Begründung wollte aber niemand meiner Kontakte liefern. Mein Lieblingsbroker meinte jedoch, dass da 99-prozentig was im Busch sei, bei dem Volumen… Doch aus dem Fenster lehnen wollte sich bis heute niemand.

Mir soll es recht sein. Die Aktie besitzt ohnehin grosses Potenzial und ein Kurs über 2 CA$ ist das Mindeste für diese Aktie, dessen mögliches Potenzial ich eher bei 3-4 CA$ sehen würde.

Halten Sie die Position weiter und nehmen Sie noch nicht vorschnell Gewinne mit.

Moneta Porcupine

Leider hat es auch in dieser Woche wieder nicht mit dem Kauflimit geklappt. Die Aktie schoss zeitweise um über +20% nach oben. Darum erhöhe ich das Kauflimit nochmals auf 0,16 CA$ und hoffe jetzt endlich zum Zuge zu kommen. Bei Treasury Metals hat das neue Kauflimit dagegen gezogen und Sie sind dort nun erfolgreich dabei.

Ende Teil I

Strategische Investition – Petropavlovsk

Goldanstieg über 1.200 US$ sowie Schuldenabbau und Kostensenkungen

Nachdem sich der Goldpreis nun immer sicherer über 1.200 US$ einpendeln wird, fahre ich mit meiner zweiteiligen Anlagestrategie planmäßig fort. Indem ich die zweite Garde, an Empfehlungen vorrücken lasse. Mehrheitlich Aktien, die unter 1.100 US$ keine Chance für eine Empfehlung hatten, jetzt aber zunehmend aussichtsreicher beurteilt werden. Einen solchen Kandidaten hatte ich Ihnen im Dezember mit der Banro Corp genannt. Doch wir kamen hier leider nicht mehr zum Zuge und die Aktie stieg seither über 20%.

In den letzten Wochen konzentrierte ich mich darum lieber und erfolgreicher auf unternehmensspezifische Ereignisse.

Mit Petropavlovsk (WKN 570795 Kurs: 0,085 €) – vielen Anlegern noch als Peter Hambro Mining ein Begriff – stelle ich Ihnen nun aber einen Kandidaten vor, welcher wiederum eher in die Kategorie der strategischen Anlagen passt.

Mit Petropavlovsk (WKN 570795 Kurs: 0,085 €) – vielen Anlegern noch als Peter Hambro Mining ein Begriff – stelle ich Ihnen nun aber einen Kandidaten vor, welcher wiederum eher in die Kategorie der strategischen Anlagen passt.

Petropavlovsk ist ein langjährig hocherfolgreiches Goldunternehmen, dessen Ursprünge bis 1994 zurückreichen. Man ist vornehmlich in der russischen Amur Region tätig. Dort verfolgte man den Produktionsaufbau mehrerer Grossprojekte wie der Mine Pokrovskiy, Pioneer, Albyn, Malomir.

Eigentlich war es fast ein Wunder bzw. allein dem Durchhaltewillen und der Investitionsbereitschaft von Grossaktionären, namentlich Peter Hambro und dem wiederernannten CEO: Dr. Pavel Maslovskiy zu verdanken, dass es Petropavlosk heute noch gibt.

Das Unternehmen gehört, was die Qualität und Größe der Projekte betrifft, zu den wichtigsten Goldproduzenten Russlands.

- Fast 9.000 Mitarbeiter

- >5,5 Mio. Unzen Produktion seit 2002

- >30 Mio. Unzen Vorkommen (10x so viel wie 1999)

- Eine erwartete Jahresproduktion von rund 450.000 Unzen

- Cash-Förderkosten unter 600 US$ für die wichtige Pioneer Mine

Allerdings lief das Unternehmen in Abwesenheit des strikten Managementkurses seines Gründers Dr. Maslovskiy vollkommen aus dem Ruder.

Die Produktion wurde zwar massiv ausgeweitet, doch die Ausgaben waren nicht mehr im Griff. Solange der Goldpreis stieg, sah das alles gut aus. Die jährliche Produktion stieg zwischen 2003 bis 2013 von 150.000 auf 740.000 Unzen.

Bis 2010 konnte das zur Finanzierung des Produktionsaufbaus aufgenommene Fremdkapital, welches zeitweise über 900 Mio. US$ betrug, augenscheinlich noch problemlos bedient werden. Wobei der Aktienkurs diese Fehlentwicklung schon seit 2010 mit fallenden Kursen quittierte. Unlösbare Probleme türmten sich auf, als der Goldpreis unter die Schwelle von 1.400 US$ fiel.

Unternehmensseitig hat Petropavlovsk die wichtigsten Weichenstellung abgeschlossen. Man kürzte die Produktionsrate, konnte so die Kosten erheblich senken und führte Anfang 2015 eine massive Kapitalerhöhung durch.

Zur Hilfe eilte dem Unternehmen Dr. Maslovskiy, der seine politischen Ambitionen, die er als Abgeordneter des russischen Parlaments innehatte aufgab, um sich der Rettung seines Unternehmens zu widmen. Sein Freund und Geschäftspartner Peter Hambro, der wiederum aus einer Familie von legendären Londoner Bullion-Bankiers stammt, wird die Rückkehr erleichtert aufgenommen haben.

Der Einbruch des Dollar-Rubel Wechselkurses von 40 auf 85 konnte die Kostenseite ebenso massiv entlasten.

Die reinen Abbaukosten der Projekte fielen, auf Dollarbasis, um rund 40%. Das Investitions- und Explorationsbudget wurde von 500 Mio. US$ um mehr als 90% gekürzt, die Verwaltungsaufwendungen sanken von 60 unter 30 Mio. US$. Man kann konstatieren, dass die Kosten überall wo nur möglich gekürzt wurden.

Ein Artikel zum Unternehmen und den Herausforderungen erschien auch in der Siberian Times.

Mit Erfolg:

Die Pioneer Mine, dessen Gold im Tagebau gewonnen wird, besitzt noch etwa 2 Mio. Unzen an Vorkommen. Bei einer Produktion von 200.000 Unzen jährlich trägt diese Mine rund 120 Mio. US$ zum positiven Kapitalzufluss bei.

Pioneer Tagebau und Verarbeitungsanlage

Das Projekt ist qualitativ hochwertig genug sein, um bei einem 1.200 US$ Goldpreis, den Schuldenberg von 600 Mio. US$ nach und nach abzutragen.

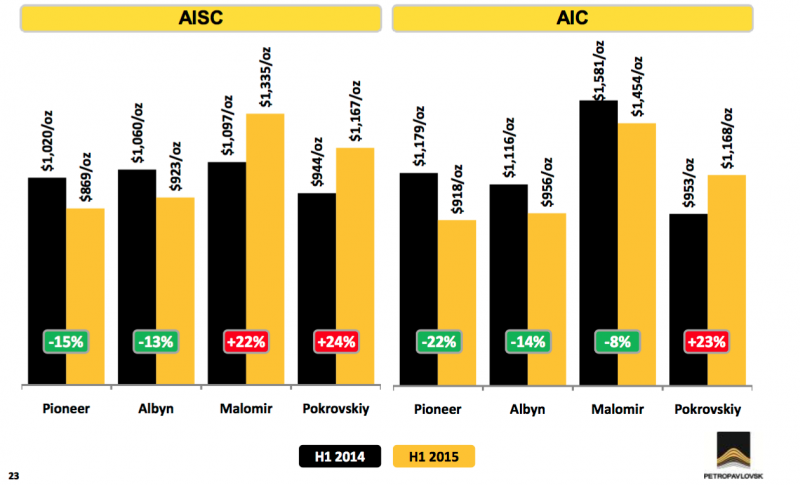

Die Gesamtkosten inkl. Abschreibungen (AISCs) lagen im 1. Halbjahr 2015, für Pioneer bei 869 US$/Oz., Albyn 956 US$/Oz., Pokrovskiy 1.167 US$/Oz. und Malomir 1.133 US$/Oz.

Die Grafik zeigt, dass die Kosten für die wesentlichen Projekte fallen. Wobei es noch gehöriges Restrukturierungs- und Kostensenkungspotenzial, vor allem für Malomir gibt.

Man muss bei der Betrachtung bedenken, dass die Infrastruktur Sibiriens und in der Amur Region selbstverständlich nicht den nordamerikanischen Verhältnissen entspricht. Aber die Bedingungen sind wesentlich besser als im Vergleich zu Afrika oder weiten Teilen Lateinamerikas. In der Regel sind in Russland Schienen, Straßen und Starkstromleitungen vorhanden und wurden in den letzten zehn Jahren deutlich ausgebaut. Die Investitionen zur Produktionsaufnahme wurden vom Unternehmen getätigt und eine Ausweitung der Produktionsmenge ist, angesichts der hohen Reserven, langfristig möglich.

Die Produktion von bis zu einer halben Mio. Unzen lässt sich, bei freundlichen Goldpreisen, wieder in Richtung 1 Mio. Unzen erhöhen.

Fazit

Insgesamt besteht für die Aktien erhebliches Aufwertungspotenzial. Die Fortführung des hervorragenden Pioneer Projektes und die nahe am aktuellen Goldpreis stehenden Förderkosten der weiteren Projekte ermöglichen einen massiven Hebel, bei weiter steigendem Goldpreis. Da alle Projekte operativ profitabel sind und zum positiven Kapitalzufluss beitragen, wird die Senkung der Schulden, einen positiven Effekt für die Aktionäre haben. Rechnen wir damit, dass jährlich Schulden von 100-200 Mio. US$ abgebaut würden, hätte dies rechnerisch eine positiven Beitrag von +50% bis +100% auf den aktuellen Marktwert.

Dieses Anstiegspotenzial müsste die Aktie, die zurzeit bei lediglich 6,7 Pence notiert, langsam aber sicher erschliessen.

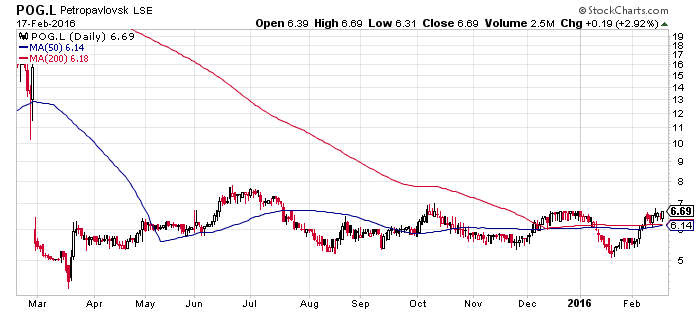

Der Chart von Petropavlovsk konnte sich zwischen 5 und 7 Pence stabilisieren. Diese Basis ermöglicht einen Neubeginn. Es macht hier kaum Sinn den alten Chart zu betrachten, der 2010 Höchstkurse von über 1300 Pence aufwies. Nach der Kapitalerhöhung, welche den Kurs von 15 Pence nochmals auf 5,5 Pence drückte, um den nahenden Pleitekurs abzuwenden, ist Petropavlovsk ein neues Unternehmen mit frischem Kapital.

Allerdings macht es durchaus Sinn sich einmal die einstige Marktkapitalisierung anzusehen. Diese lag, trotz knapp 1 Mrd. US$ an Schulden, bei über 3 Milliarden US$. Aktuell nur noch bei rund 280 Mio. US$.

Gelingt der Schuldendienst, dürfte die nächsten 1-2 Jahre erst einmal nichts anbrennen. Langfristiger wäre eine Umschuldung oder Rückzahlung aller ausstehenden Anleihen nötig, um das langfristige Kurspotenzial, das hier locker beim 5- bis 10-fachen des heutigen Aktienkurses anzusetzen ist, auszureizen.

Die Kante für Petropavlovsk ist der aktuelle Goldpreis um 1.200 US$. Darüber ist davon auszugehen, dass das Unternehmen überleben und seine Schulden bedienen wird, was einen massiven Kursanstieg von 50-100% ermöglicht. Unter dieser Marke würde sich dieses Potenzial jedoch kaum darstellen lassen.

Sozusagen eine Top oder Flop Empfehlung, wobei ich damit rechne, dass der Goldpreis deutlicher über 1.200 US$ steigen wird und Petropavlovsk von diesem nächsten Anstieg erheblich profitieren könnte.

Kaufen Sie Petropavlovsk mit einem Kauflimit von 7 Pence an der Londoner Börse, wo das Unternehmen am Alternative Investment Market (AIM) quotiert ist. In Euro können Sie die Aktie auch via Tradegate für rund 0,085 € erwerben.

Ende Teil II

Anlagestrategie – Gold Optimismus wächst, die Aussichten bleiben hervorragend

Wachsender Optimismus bei den Goldanlegern führt zu ersten Korrekturen

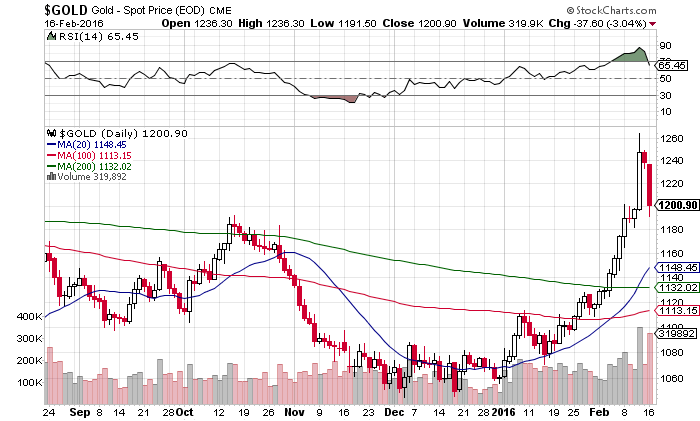

Kurzfristig stieg der Optimismus der Marktteilnehmer des Terminmarktes auf ein Dreimonatshoch. Insgesamt waren zum Freitag 410.833 Kontrakte offen. Wobei die Spekulanten ihre Netto-Long-Positon von 77.355 auf 104.933 Kontrakte ausweiteten. Diese optimistische Nettoposition auf der Long-Seite, stieg seit Jahresanfang um das Siebenfache.

Darum war es nicht verwunderlich, dass der Goldpreis seither eine kleine Korrektur bzw. Konsolidierung ereilte. Der Goldchart signalisiert dennoch weiterhin grünes Licht. Charttechniker sehen hier eine “Tasse mit Henkel” Formation. Wie bei diesem Beispiel im Link. Das Mindestkursziel daraus errechnet sich mit der Höhe des Anstiegs vom Tief aus.

Für Gold: 1.260 US$ – 1.050 US$ = 210 US$ Potenzial!

Die Signallinie, für die nächsten rund 200 US$ Zuwachs, ist in dem Falle das bisherige Hoch von 1.260 US$. Womit sich ein Zielbereich von 1.470 US$ ergibt.

Ehrlich gesagt, ich rechne und mir wären auch 1.400 US$ erst einmal genug. Doch ich wollte Ihnen das Potenzial nicht verschweigen. Es besteht beim Gold immer die Möglichkeit, dass es deutlich höher läuft, als ich momentan selbst glaube.

Quelle: Stockcharts.com

Viel wird aber davon abhängen, ob die Deflationssorgen, welche die Märkte belasten, in Inflationsängste umschwenken. Noch halte ich das für verfrüht bzw. Wunschdenken. Im Laufe einer Deflation wird sich Gold darum immer auch gegen den generell fallenden Preisdruck wehren müssen. Da Gold aber der “letzte sichere Hafen” vor einem Totalzusammenbruch der Anleihen wäre, dürfte der Preis auch in einem solchen extrem negativen Umfeld weiter steigen. Aber ich würde in diesem Falle kaum Kurse über 1.500 US$ erwarten.

Gelänge den Weltzentralbanken eine Wiederbelebung von Wirtschaft, Aktienmarkt und Wachstum, dann könnten sich die inflationären Tendenzen durchsetzen, was zu erheblich steigende Rohstoffpreisen und einen Goldkurs über 1.900 US$ führen würde.

Momentan würde ich dem ersten Szenario noch eine höhere Wahrscheinlichkeit geben. Doch Sie dürfen nicht vergessen, dass eine andauernde Deflation die Zahlungsfähigkeit der hochverschuldeten Staaten nur noch weiter aushöhlen würde, was am Ende zu einer Hyperinflation führt. Ein Schreckensszenario, welches weiterhin gültig bleibt. Dennoch rechne ich in den nächsten ein bis zwei Jahren noch nicht mit einem so großen Umschwung.

Goldprognosen der Banken bleiben negativ – Mit wenigen Ausnahmen

Nachdem Goldman Sachs und andere westliche Banken, in den letzten Wochen, vor einem erneuten Einbruch des Goldpreises warnten, wohlgemerkt kurz vor dessen Anstieg über die 1.200 US$ Marke, gibt es vor allem aus dem asiatischen Raum Stimmen, welche einen weiteren Preisanstieg beim Gold erwarten.

Der hierzulande eher unbekannte Manish Jaradi, Senior-Investment-Stratege der DBS Bank in Singapur, sah bereits vor dem Jahreswechsel einen guten Kaufzeitpunkt fürs Gold.

Von meiner Seite einen herzlichen Glückwunsch, zu dieser Prognose.

Jaradi bewertete den globalen Wirtschaftsabschwung, den tiefen Ölpreis sowie die Zweifel an der Wirksamkeit der lockeren Geldpolitik, positiv für den Goldpreis.

Mittlerweile hat sich diese mutige Prognose bestätigt und er selbst rät weiterhin dazu, an der Position festzuhalten:

“Gold sei, trotz der kurzfristig überkauften Lage, sowohl auf 3-Monats- sowie auf 12-Monatssicht taktisch überzugewichten” so Jaradi.

Seit Jahresbeginn flossen Investorengelder in Gold ETFs, welche zu einen Anstieg der dortigen Goldbestände, um über 140 Tonnen führten. Es wurde von Fondsseite demnach in wenigen Wochen so viel Gold zurückgekauft wie im ganzen Jahr zuvor verkauft wurde.

Die Möglichkeiten stehen hervorragend, dass Sie in den kommenden Monaten mindestens weitere Tradinggewinne erzielen werden.

Bis zur nächsten Ausgabe.

Es grüßt Sie Ihr,

Günther Goldherz, Chefredakteur

Offenlegung von Interessenskonflikten & Risikohinweis, Haftungsausschluss

Hinweis auf mögliche Interessenskonflikte gemäß Paragraph 34b WpHG i.V.m. FinAnV: Ein Interessenkonflikt besteht darin, dass Redakteure, Mitarbeiter, Eigentümer oder anderweitig mit der bull markets media GmbH verbundene natürliche und juristische Personen Positionen in den folgenden besprochenen Finanzinstrumenten halten und diese Positionen jederzeit weiter aufstocken oder verkaufen können: I-Minerals, Medallion Resources, Moneta Porcupine, Treasury Metals. Ein erhöhtes Interesse an den besprochenen Finanzinstrumenten, steigende Kurse und eine höhere Handelsliquidität sind bei einem geplanten Verkauf von Vorteil.

Darüber hinaus bestehen die folgenden weiteren Interessenkonflikte:

1. I-Minerals: Die bull markets media GmbH wurde als Herausgeber für die Verbreitung des initialen Sonder-Reports vergütet. Darüber hinaus halten mit dem Herausgeber geschäftlich verbundene Parteien Aktienoptionen des Unternehmens, die jederzeit ausgeübt werden können.

Risikohinweis: In diesem Newsletter werden ausschließlich Aktienanlagen besprochen. Aktienanlagen bergen ein hohes Verlustrisiko, welches im schlimmsten Fall den Totalverlust des eingesetzten Kapitals bedeuten kann. Dies gilt insbesondere für Aktienwerte mit niedriger Marktkapitalisierung (kleiner 100 Mio. EUR), welche in diesem Newsletter ebenfalls regelmäßig besprochen werden.

Wir weisen ausdrücklich darauf hin, dass es sich bei in diesem Newsletter veröffentlichten Beiträgen um journalistische Beiträge und Meinungsäußerungen, keinesfalls aber um Finanzanalysen im Sinne des deutschen Kapitalmarktrechts handelt. Das Studium dieses Newsletters ersetzt daher keine individuelle Anlageberatung. Wir raten daher ausdrücklich dazu, sich vor einem Investment in die hier vorgestellten Aktien von einem Anlage- oder Vermögensberater in Bezug auf die individuelle Angemessenheit dieses Investments beraten zu lassen. Darüber hinaus sollten Anleger auf keinen Fall ihr gesamtes Kapital auf wenige Aktien konzentrieren oder sogar einen Kredit für die Aktienanlage aufnehmen.

Haftungsausschluss: Den Artikeln, Empfehlungen, Charts und Tabellen liegen Informationen zugrunde, welche die Redakteure für verlässlich halten. Eine Garantie für die Richtigkeit kann die Redaktion jedoch leider nicht übernehmen. Jeglicher Haftungsanspruch – insbesondere für aus einer Aktienanlage entstandene Vermögensschäden – muss daher grundsätzlich abgelehnt werden.

Impressum

Der Börsenbrief „Der Goldherz Report“ ist ein Produkt der

bull markets media GmbH

Alexanderstrasse 7

10178 Berlin

Email: [email protected]

Webseite: www.goldherzreport.de

Amtsgericht Berlin (Charlottenburg), Register-Nr.: HRB 171343

Geschäftsführer & Herausgeber v.i.S.d.P.: Alexander Schornstein, Andre Doerk

Redaktion: Günther Goldherz (Pseudonym – Name des Redakteurs ist dem Herausgeber bekannt)