heute möchte ich Sie über die ausgezeichnete Kaufchancen für Silber und bei den Silberaktien informieren.

Obwohl der Silberpreis leicht korrigiert hat, sehe ich keinen Grund zur Korrektur meines Optimismus und meiner brennenden Begeisterung für den Silber-Junior, der HEUTE starke Bohrergebnisse präsentiert hat:

+++ Sierra Madre Gold & Silver (TSXV: SM, WKN: A3CM97 +++

Zurzeit passieren wirklich sonderbare Dinge: Während das physische Angebot an Silber abnimmt, verlieren die Terminbörsen an Aussagekraft und zeigen unglaubliche Tiefstpreise an.

Fakt ist: Diese tiefen Silberpreise sind zwar noch immer real, aber trotzdem für Käufer von Echtsilber praktisch kaum erzielbar.

Wundern Sie sich nicht, wenn der bekannte Silber-Terminmarkt COMEX in den nächsten Monaten wegen Bedeutungslosigkeit abgewickelt wird.

Auf gut Deutsch stelle ich provokant die Frage: Welcher Idiot verkauft hier?

Bevor ich auf die Details komme, möchte ich Ihnen den vorgeschobenen Grund dafür nennen, den Sie auch der Tagespresse entnehmen können:

Es sieht so aus, als wolle die US-Notenbank die geldpolitischen Zügel in einem schnelleren Tempo straffen.

Gestern hoben die US-Währungshüter die Zinsen bereits in einem großen Schritt um 0,5% an. Fast wäre es sogar eine Anhebung um 0,75% geworden. Allerdings haben die Notenbanker beschlossen, dass sie angesichts der geopolitischen Krisen lieber mehrere kleinere Zinsschritte bis Jahresende durchführen möchten – so lange bis die Inflation sich wieder abschwächt.

Die Edelmetallpreise finden an diesem neuerlichen Aktionismus zurzeit weniger Gefallen.

Der Goldpreis fiel, seitdem die Zinserwartungen hochschnellten, von knapp 2.000 wieder unter 1.900 US$ -4%. Mein geliebter Silberpreis reagierte jedoch noch stärker: mit einer Korrektur von knapp 26 auf nun 23 US$, also -12%.

Ich gehe darauf in meiner heutigen Ausgabe noch im Detail ein.

Zunächst möchte ich klarstellen: Das hört sich dramatischer an als es ist.

Der NASDAQ 100 Index verlor in den letzten vier Wochen -9%. Das Ausmaß dieser Korrektur der Aktienmärkte wird dadurch unterstrichen, dass einige Wachstumswerte bereits dramatische Einbrüche verzeichneten.

Hier die 12-Monatsentwicklung ausgesuchter Tech-Werte und ihre Bewertungen:

- Peloton (Nasdaq: PTON) -77% (EV/EBITDA 23e: 113)

- Beyond Meat (Nasdaq: BYND) -66% (EV/EBITDA 23e: -40)

- Zoom (Nasdaq: ZM) -63% (EV/EBITDA 23e: 18)

- Paypal (Nasdaq: PYPL) -62% (EV/EBITDA 23e: 12)

- Roku (Nasdaq: ROKU) -61% (EV/EBITDA 23e: 35)

- Netflix (Nasdaq: NFLX) -59% (EV/EBITDA 23e: 12)

Die größten Verlierer-Aktien verbesserten trotz des massiven Rückgangs nicht einmal im geringsten Maße ihre absolute Attraktivität oder Bewertungsverhältnisse. Vergessen Sie nicht: Eine Firma, die netto Verluste schreibt, ist selbst nach -70% Einbruch nicht günstig, sondern befindet sich auf dem Weg in die Pleite.

Auslöser für die Korrekturen sämtlicher Anlageklassen sind die Zinssteigerungen an den Anleihenmärkten, die zur historisch größten Korrektur führten.

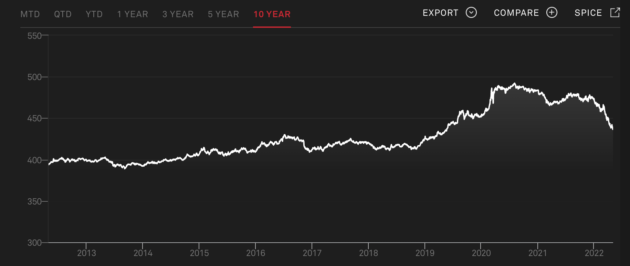

In den letzten 10 Jahren kam es bei US-Staatsanleihen zu keinem Zeitpunkt zu einem derartigen kurzfristigen Einbruch um -8%:

Sie sehen: Mit einem in US-Dollar gerechneten Rückgang von -4% vom Hoch war der Goldpreis ein Fels in der Brandung und auf 12-Monatssicht haben Goldanleger in Euro sogar eine positive Rendite von +19% erzielt, während passive DAX-ETF-Anleger mit -10% weniger dastehen – und das inklusive Dividenden.

Darum war es eine sehr gute Idee, in Gold investiert zu sein – ganz egal, wie Sie ihre Tageslaune hinsichtlich der gefühlten Stimmung bei den Edelmetallen bewerten. Oft scheint uns die Lage hier schlechter zu sein, als sie in Wahrheit ist.

Das trifft selbstverständlich auch auf Silber zu.

Es scheint, als würden die gehandelten Silberpreise am “Spotmarkt”, also am Kassamarkt, tatsächlich nicht den realen Markt widerspiegeln. Denn die Silbernachfrage steigt weiterhin stetig an.

Silber: Angebotsdefizit und Rekordnachfrage

So entstand im Jahr 2021 das erste Mal seit 2015 ein Defizit auf dem Silbermarkt – und das, obwohl die Minenproduktion um 5% anstieg. Von 2016 bis 2020 war diese noch konstant rückläufig. Das gesamte Angebot belief sich im vergangenen Jahr auf 997,2 Millionen Unzen, wovon 822,6 Millionen Unzen aus der Minenproduktion stammten.

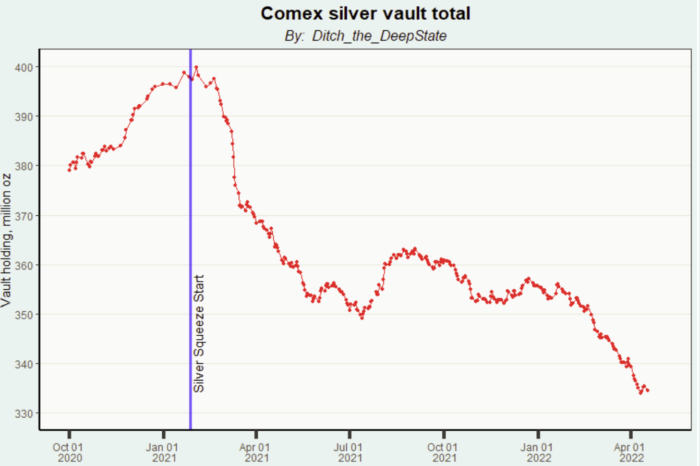

Es ist völlig verrückt: Während die Silbernachfrage von Seiten der privaten und institutionellen Anleger massiv steigt, verkaufen praktisch alle Geschäftsbanken so gut wie ausnahmslos ihre Bestände. Wäre es nicht angezeigt, dass die Banken im Zuge der steigenden Investorennachfrage mehr Silber auf Lager halten müssten? Schließlich wären die Banken (eigentlich) für eine reibungslose Abwicklung von Silbertransaktionen verantwortlich.

Doch nach meiner Kenntnis stammen alle (100%) Silberverkäufe, die über den Handelsplatz der COMEX abgewickelt wurden, aus der Räumung von Großbanken-Lagern.

Schauen Sie nur an, wie die Lagerbestände an der COMEX sinken – trotz wachsender Nachfrage:

Ich bin sicher: Am Ende schlägt die Stunde der wahren Silberhalter und das wird die Sternstunde für Anleger bei Silberaktien sein.

Mein Tipp: Kaufen Sie Silber und bleiben Sie auch bei Sierra-Madre-Aktien investiert

Der Markt wird von Tag zu Tag immer enger und es werden nur wenige Silberaktien verfügbar sein, sobald der Knoten beim Silberpreis platzt. Vor allem bin ich überzeugt vom Management und den Aussichten der Silber- und Goldprojekte von Sierra Madre.

Dabei zähle ich die Aktien von Sierra Madre Gold & Silver (TSXV: SM, WKN: A3CM97 – ISIN: CA8263XP1041, IR-Präsentation) weiter zu meinen Kernpositionen.

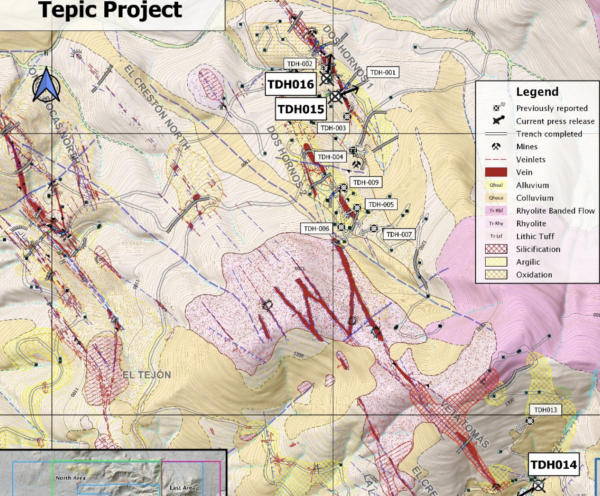

Die jüngsten Bohrergebnisse von Tepic lassen aufhorchen:

In nur 8 Meter Tiefe sind solche besonders hohen Gold- und Silbergehalte sehr selten und deuten auf ein starkes System hin.

In der Ader Dos Hornos 2 bestätigte der Explorer einen 4,50-Meter-Bohrkern mit 402 Gramm pro Tonne (g/t) Silberäquivalent, wobei der reine Silbergehalt im Kern über 1,50 Meter bei 740 g/t lag. Den Goldgehalt dieser Ader bestätigte das Unternehmen zudem mit 2,37 g/t.

Heute wurden weitere Höhepunkte des Bohrprogramms veröffentlicht.

Darunter: 6,35 Meter mit einem Gehalt von 424 g/t Silberäquivalent in Bohrloch 14.

Jeweils für sich allein betrachtet wären die Gold- und Silbergehalte, wie sie beim Tepic-Projekt vorgefunden werden, wirtschaftlich nutzbar. So nah wie diese an der Oberfläche liegen, kann ich mir kaum ein anderes Szenario vorstellen, als einen profitablen Minenbetrieb. Das Management arbeitet mit Hochdruck an der Erweiterung des Vorkommens. Man wird sehr wahrscheinlich weiter das Umland erkunden. Zunehmend erwarte ich weitere und vor allem noch deutlich tiefere Bohrungen in das möglicherweise vorhandene Gold- & Silbersystem.

Bei einer aktuellen Marktkapitalisierung unter 40 Millionen CA$ sehe ich wahrlich ein erhebliches Aufwärtspotenzial für die Aktie.

Ihr

Wenn Sie in meine Favoriten zum jeweils richtigen Zeitpunkt investieren wollen…

Max Resource (Toronto: MAX) sicherte sich mit „CEASAR“ ein etwa 100 x 20 Kilometer umfassendes Explorationsgebiet. Dieses umfasst heute schon einen mindestens 40 Kilometer langen „kupferführenden“ Trend in den Bergen Kolumbiens.

Die Kursentwicklung für PLUS-Leser in 2022 war ein durchschlagender Erfolg:

Erfahren Sie die Namen meiner aussichtsreichen Investitionschancen HEUTE im PLUS:

Abonnieren Sie mein Premium-Produkt Goldherz PLUS

Das waren die 5 erfolgreichsten PLUS-Investitionen seit 2019:

- +3.690% seit Vorstellung der Aktie von Chalice Mining (Sydney: CHN),

- +3.500% in 24 Monaten mit der Aktie von ReconAfrica (Toronto: RECO),

- +883% in zwei Jahren mit der Aktie von Skeena Resources (Toronto: SKE),

- +471% innerhalb von 18 Monaten, mit der Goldminenaktie Calibre Mining (Toronto: CXB),

- +360% mit der Uran-Aktie von Nexgen Energy (Toronto: NXE).

Liebe Leserin, lieber Leser,

Liebe Leserin, lieber Leser,