Goldherz Report Ausgabe 2/2019 – Donnerstag, 17. Januar 2019

Liebe Leserin, lieber Leser,

am Ende der heutigen Ausgabe habe ich als Bonus noch fünf Buchempfehlungen für Sie. Da ich selbst mindestens 50 Börsenbücher gelesen habe, greife ich gerne und immer wieder auf diese fünf Standardwerke zurück, die für mein Grundlagenwissen essentiell sind.

Um es gleich vorwegzunehmen: Ja, ich glaube auch 2019 an einen Goldbullenmarkt!

…und an Silber…

Es ist auch ganz einfach, den Grund zu finden, warum 2019 das Jahr wird, in dem die Goldanleger für ihre Geduld belohnt werden.

Für mich macht folgende statistische Aufbereitung absolut Sinn:

- In 85% der Fälle, in denen die US-Notenbank in den letzten 100 Jahren ihre Zinserhöhungen beendete und hernach einen neuen Zinssenkungszyklzus einleitete, stiegen Goldminenaktien im Schnitt um +150%

Das ideale Timing trifft man natürlich nie. Darum würde ich nicht versuchen, den exakt richtigen Zeitpunkt vorherzusehen, sondern mich eher mit Tranchenkäufen an diesen Punkt herantasten.

Die letzten Aussagen der Fed waren dahingehend noch etwas unsicher. Aber wenn sich die Wirtschaftsdaten weiter verschlechtern, dann ist eine 180-Grad-Wende bei den Notenbanken fast schon sicher.

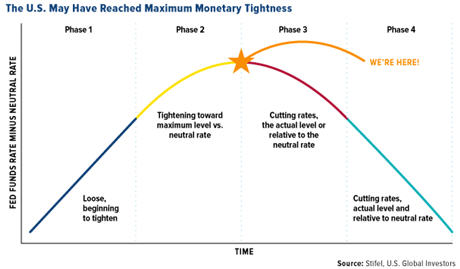

Ein sehr guter engl. Artikel zum Thema ist kürzlich von Frank Holmes erstellt worden. Die Investmentbank Stifel, die meiner Meinung nach die weltbesten Analysten sind und ein wirklich sensationelles Gespür für die Marktzyklen besitzen, sieht aktuell einen Höhepunkt bei den Zinsen.

Laut Stifel-Analysten “muss die Zentralbank pausieren, weil sie sonst eine Kreditverschlechterung, Rezession und eine tiefe Baisse” riskieren würde.

Ich hatte in einem früheren Goldherz Report im Sommer 2018 schon einmal provokant die Frage gestellt, ob Powell mit seinem Zinserhöhungsgequake vorhat, den Markt ins Verderben zu schicken?

Mittlerweile argumentieren selbst die größten Experten ganz ähnlich.

Goldman-Analyst Jeffrey Currie entkräftet die Befürchtung höherer Zinsen mit der Erwartung eines weniger aggressiven Vorgehens der US-Notenbank Fed. Er verweist auf die Ankündigung von Fed-Chef Jerome Powell, dass die Notenbank bei künftigen Zinsschritten geduldiger und abgestimmt mit den Signalen von den Finanzmärkten vorgehen werde.

Diese Zinspause sieht Currie als gute Gelegenheit für einen Preisanstieg bei Gold.

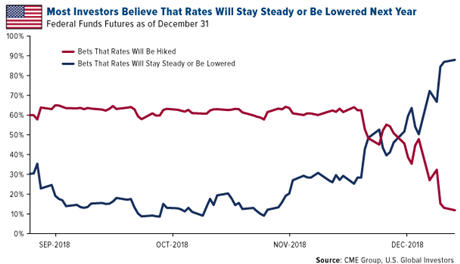

Der Markt wettet mittlerweile zu 90% darauf, dass der Zinserhöhungszyklus 2019 beendet wird

Quelle: US Global Investors

Nach der Zinsanhebung folgt immer die Senkung…

Quelle: US Global Investors

Entscheidend ist, dass Sie das richtige “Mindset” auflegen und Ihre Depotstrategie erst wieder umstellen, wenn Sie damit mindestens +100% Gewinn eingefahren haben.

Alles was wir mit dem Goldherz Report seit drei Jahren an tollen Gewinnmöglichkeiten und Erfahrungen gesammelt haben, fand im Grunde genommen in der Vorbereitungsphase für diesen bald kommenden Ausbruch statt.

Mein VIP-Club Pyramidendepot steht seit Auflage im März 2017 bei +90% gegenüber einer Marktrendite (Arca NYSE Goldbugs Index) von -20%. Eine bessere Ausgangslage könnte ich mir nicht wünschen, denn es versteht sich von selbst, dass der Index, sobald er endlich los läuft, meinen Aktien einen weiteren Rückenwind bescheren wird.

Am liebsten hätte ich das Jahr 2018 gerne ausblenden wollen, nicht nur für Edelmetallinvestitionen, sondern für die gesamte Börse, bei der ich als einer der wenigen Ausnahmen, auf das Rückschlagspotenzial verwiesen hatte.

Insofern stimmt es schon, dass meine 2018er Performance von +23% Trading-Rendite und +28% im Pyramidendepot wirklich hart erkämpft werden mussten.

Dafür ermöglicht es Ihnen die Börse aber jetzt trotzdem zu einem weiterhin attraktiven Niveau in den lukrativsten Sektor einzusteigen, ohne zu viel zu bezahlen.

Es mag vielleicht überraschen, aber im Vergleich zum NASDAQ 100 waren Goldminenaktien und der Goldpreis auch 2018 ein gutes Investment, vor allem seit dem Sommer läuft es bei meinen Goldherz Favoriten rund und mein Favorit 2018 B2 Gold (Toronto: BTO) drehte zum Jahresende noch von einer Under- in eine starke Outperformance, die auf ein stabiles Fundament gestützt ist.

Bei B2Gold konnten Sie, wenn Sie meinem Rat in Report #36/2017 folgten, +15% verdienen, während Kirkland Lake Gold weitere +28% machte, was unsere Gesamtrendite, seit Erstvorstellung, von +250% auf +385% hebelte. Die Aktie kostete vor zwei Jahren nur 7-10 CA$, allein die Kursgewinne lagen 2018 beim Doppelten des Ursprungskapitals.

Beim Gold in Euro stehen wir 2018 bei +/- 0%, während die meisten Aktien stark im Minus notieren. Der DAX-Index -20%, die Daimler-Aktie -35%, …

Wenn es einmal läuft bei den Minen, dann läuft es richtig gut

Quelle: Stockcharts.com

Wie geht es nun weiter?

Die Börse gleicht oft einer Jagd vom Hochsitz

Der Jäger wartet geduldig im Morgengrauen auf seine Beute. Erst wenn das Rotwild nah genug vor der Flinte steht, drückt er ab. Sie können zwar auch mit dem Maschinengewehr alles niedermähen, aber einem Anleger geht dabei schnell die Munition aus, ohne wirkliches Ergebnis.

Dem Kühnen hilft das Glück, den Feigen weist’s zurück

In den letzten Wochen konnten meine Premium-Leser die Börse wieder einmal für schnelle Gewinne nutzen und sich Wertsteigerungen von +20% bis +100% in drei Wochen in Ihr Depot schaufeln.

Im Durchschnitt liefen die für Sie vorselektierten und erst Mitte Dezember vorgestellten Aktien mit +42% in den Gewinn.

Ist das ein guter Jahresanfang oder nicht?

Es gab im Weihnachts- & Neujahrsdepot, das ich extra für meine Leser für schnelle Gewinne aufgelegt habe, keinen einzigen Verlierer.

Dafür drei Aktien, die mal richtig gut liefen:

- +97% bei Calibre Mining (Toronto: CXB – WKN: A2N8JP – “erst” 29 Mio. CA$ Marktkapitalisierung) – der offizielle Northern Empire-Nachfolger (+100% – Übernahme zu 112 Mio. CA$ Bewertung)

Die Hintergründe dazu können Sie jetzt sogar GRATIS in Report #1/2019 nachlesen.

Auch ein weiterer Wert darf hier nicht fehlen:

- +50% konnten meine Leser bei einem meiner liebsten Investitionswerte erreichen, den ich als qualitativ überragende Jahresaktie 2019 ausgekundschaftet habe und der auf einem Goldschatz von bis zu 8 Mio. Unzen sitzen könnte. Wobei schon die aktuelle Basis von 4 Mio. Unzen seine Reize bietet und Ihnen bei dieser Aktie locker ein Kurspotenzial von +200% ermöglicht. Denn mit aktuell 30 US$/Ressourcenunze gehört die Aktie zu einer der günstigsten im Goldminenuniversum. Die 8 Mio. Goldunzen Zielbereich sind nicht meine alleinige Erwartung, sondern die Schätzung von ausgewiesenen Goldexperten.

In den nächsten Ausgaben von PLUS erfahren Sie exklusiv, welche 4 von 8 Weihnachtsdepot-Gewinnern ich in meine langfristigen Investitionslisten übernehmen werde. Es zählen auch meine beiden genannten Aktien dazu.

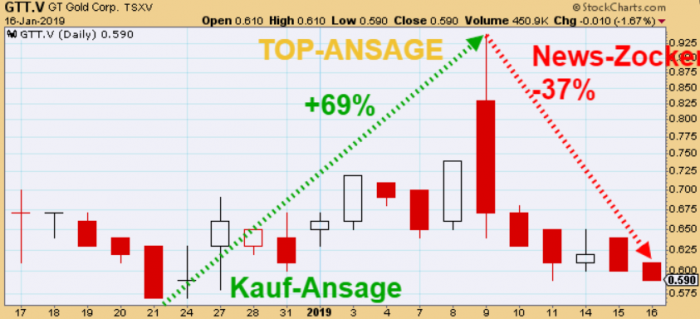

Gewinnmitnahmen von bis zu +69% bei GT-Gold (Toronto: GTT) konnten auch mit Ansage realisiert werden.

Das war aber eher ein schneller Happen zwischendurch:

Letzte Woche erstellte ich vor der Bohrergebnis-Veröffentlichung dieses Update:

Wenn Sie laut Weihnachtsdepot günstig bei 0,55 CA$ kauften, freuen Sie sich über einen hübschen Gewinn in zwei Wochen. Die Entwicklung des Gold- Kupfersystems in Nähe der Red Chris Mine wird erst wieder im Sommer möglich.

Das nächste, vorerst letzte Bohrresultat aus dem Jahr 2018 steht kurz vor Veröffentlichung. Das Management wird versuchen, dieses medial maximal auszuschlachten. Möglich, dass es dem Kurs noch mal hilft, bevor eine Finanzierung kommen (muss). Mit einer Marktkapitalisierung von 77 Mio. CA$ ist der Wert ausgereizt.

Tatsächlich endete der Anstieg dieser Aktie exakt nach Veröffentlichung der Bohrresultate und der Kurs lag im Tageshoch bei 0,93 CA$ +69% über dem Kaufniveau.

Reine News-Zocker, die meine Interpretation nicht kannten, liefen einmal mehr in die Falle der “guten Bohrresultate“, kauften dann ins Hoch hinein und stehen jetzt mit heruntergelassenen Hosen und -37% Verlust da…

Nun will ich nicht sagen, dass GT Gold ein schlechtes Unternehmen ist. Aber ein bisschen mehr über eine Aktie sollte ein Anleger schon wissen, bevor er die Bohrergebnisse kauft.

GT-Gold Gewinne durch Wissen oder falsch gezockt?

Quelle: Stockcharts.com

Sie sehen, wie wichtig ein Profi-Börsendienst ist, der Ihnen hilft, die Daten richtig zu interpretieren.

Für die Maße der Anleger war GT-Gold eine schlechte Erfahrung, Goldherz-Leser zogen dagegen satte Gewinne aus der Aktie…

Werden Sie HIER UND HEUTE Goldherz PLUS Mitglied und erzielen Sie leckere Renditen von bis zu +100%

Wenn Sie diese Tipps beherzigen, verdienen Sie immer Geld

Garantien sind immer so eine Sache. Eigentlich gibt es sie nicht. Doch ich würde Ihnen eine Gewinngarantie geben, wenn Sie sich strikt an einige Grundprinzipien halten.

Seit 1950 stieg nämlich die Gewinnwahrscheinlichkeit an der Börse spätestens nach 5-14 Jahren von guten 70% auf sensationelle 100%. Was die Börsen in einem Jahr machen, ist sicher kein Zufall, aber schwerer vorherzusehen. Die Renditebandbreite reicht hier von -50% bis +70%.

- Mein Finanz-Tipp: Wenn Sie keinen fixen Starttermin bis zu Ihrem 100% Investitionsgrad wählen, sondern sich beim Depotaufbau zwischen 1-3 Jahren Zeit geben und vornehmlich in die Rückschläge hinein investieren, werden Sie auf 5-7 Jahre gesehen praktisch immer gewinnen.

Aber auch folgendes sollten Sie sich überlegen:

- Mein 2. Finanztipp: Sie sollten sich intensiv mit Unternehmensbewertung, Sektorrenditen und Zyklen beschäftigen. Denn wenn Sie Gut & Günstig investieren und geduldig auf kurzfristige Möglichkeiten warten können (>50% Abschlag auf den aktuellen fairen Wert) – vgl. Hochsitz-Strategie – erhöhen Sie nicht nur Ihre Erfolgswahrscheinlichkeit, sondern auch Ihre Rendite von durchschnittlich erwartbaren 5-10% auf mindestens 15-20%.

Der Rohstoffsektor bietet JETZT das attraktivste Renditeprofil

Sie können wirklich froh sein, dass Sie sich jetzt nahe der Tiefs antizyklisch mit Rohstoffaktien beschäftigen. Einen besseren und vor allem leichteren Renditetopf gibt es an der Börse nirgendwo sonst.

Dass jetzt und für die nächsten Jahre der Rohstoffsektor am spannendsten sein wird, das brauche ich Ihnen vermutlich nicht extra erklären.

Die Bewertungen im Rohstoffsektor erlauben im nächsten Zyklus >+500% Gewinn

Gemessen am Kehrwert des EV/EBITDA bietet der Rohstoffsektor eine Gesamtkapitalrendite von 15-20%, während der S&P 500 Index trotz der laufenden Korrektur nur bei 7% liegt, die sich Aktien sowie Anleihenbesitzer teilen müssen.

Steigt der S&P 500 auf ein neues Allzeithoch, wären im Rohstoffsektor +200% Nachholrendite möglich.

Fällt der S&P auf runde 10% Rendite, wären immer noch +100% möglich. Es spricht also bewertungstechnisch genauso viel für den Depotverdoppler wie die Statistik bei den Goldminenaktien.

Würden die Rohstoffe zusätzlich um 50-100% steigen, wofür es gute Gründe gibt, sei es ausgehend von der wachsenden Nachfrage, dem sinkenden Angebot und den voraussichtlich bald wieder rückläufigen Realzinsen, erhöht sich der Gewinnhebel noch drastischer und Sie dürften dann zumindest am Beginn des Investitionszyklus, bis die Unternehmen wieder anfangen, ihre Investitionsbudgets hochzufahren, noch einmal Faktor 2-3x zu Ihrer Renditeerwartung addieren.

Das ergäbe dann rund +200% bis +600%.

Der Gesamtmarkt besitzt ein Absturzrisiko von fast 60%, was aber (noch) unwahrscheinlich ist

Zwar hoffe ich es nicht, dass es schlecht kommt und setze darauf, dass die großen Aktienindizes weiter steigen, wofür es sicher auch ein paar Gründe gibt.

Aber wenn Sie außerhalb des Rohstoffsektors mit zwar breit gestreuten, jedoch nicht wertfokussierten Strategien investieren, bspw. über 0815-Fonds/ETFs, sehe ich schwarz für Ihre Renditen in den nächsten Jahren.

Bestenfalls (hier rechne ich höchstens mit 30% Eintrittswahrscheinlichkeit) werden Sie von heute an maximal 5% p.a. damit verdienen, vor Steuern wohlgemerkt…

Wahrscheinlich dürfte die Nettorendite (40-50% Eintrittswahrscheinlichkeit) eher 3-4 Jahre um die Nulllinie schwanken mit heftigen Minusjahren, gefolgt von starken Plusjahren?

Im schlimmsten Falle müssen Sie sogar mit heftigen Depotverlusten rechnen. Denn der S&P 500 weist in meinem negativen Szenario, für das ich (zum Glück) nur eine 20-30% Wahrscheinlichkeit ansetzen würde, ein noch viel stärkeres Abwärtsrisiko von mindestens -58% auf. Also auf ein Niveau von etwa 1.000 Punkten.

Ohne die US-Notenbank könnte der Gesamtmarkt sogar weit unter 1.000 Punkte fallen. Denn Sie können sich leicht ausmalen, wie stark die Gewinne bei einem wirklichen Gewinneinbruch, einer Rezession, fallen könnten. Noch würde ich aber nicht so weit gehen und fest eine Rezession prognostizieren, denn ich glaube daran, dass die Weltnotenbanken diesmal schneller und beherzter eingreifen als 2008.

Natürlich nehme ich auch Warnzeichen zur Kenntnis. Aber die Börse hat in Vergangenheit doppelt so viele Rezessionen eingepreist, als tatsächlich kamen. Bei den Rohstoffaktien wird längst eine langanhaltende Rezession eingepreist. Darum wäre es falsch, auf diesen Niveaus nicht zu kaufen, nur aus Angst, es könnte vielleicht noch schlimmer kommen.

Wenn wir einmal die globale zyklische Wachstumsabschwächung entschärfen, die wir partiell beobachten können, aber die wohl imstande sein könnte, sowohl den US-Dollar als auch die US-Zinsen nach unten zu drehen, dann kommen Sie schnell zu der Erkenntnis, dass auch die Industrierohstoffe in einem derart günstigen Angebots-/Nachfrageverhältnis stecken, dass auch hier spätestens mit Ziel 2020/21 wieder enorme Preisanstiege möglich sind.

Vor allem denke ich hier an: Kupfer, Nickel, Rohöl, Erdgas, Uran, Zink, Blei und Mais…

Für die richtigen Rohstoffkonzerne, die ihre Kosten im Griff haben, bieten alle diese Rohstoffe eine gesunde Gewinnperspektive.

Und ehrlich gesagt ist mir persönlich fast egal, ob ein Unternehmen sein Geld mit dem Verkauf von Rohstoffen oder Computerchips verdient.

Wir müssen einfach nur schauen, wo der Zyklus steht – um zu wissen, ob Chips oder Rohstoffe die bessere Anlage sind:

Lesen und entscheiden müssen Sie

Diese 5 Bücher empfehle ich Ihnen für einen erfolgreichen Börsenstart

Letztlich liegt die letzte Entscheidungsinstanz bei Ihnen.

Diese Entscheidung möchte ich Ihnen durch meine wöchentlichen Ausführungen und Informationen so leicht wie möglich machen, aber Ihnen die Verantwortung abnehmen kann ich nicht.

Wenn Sie noch neu sind an der Börse und noch etwas zusätzliche Unterstützung brauchen, gebe ich Ihnen gerne fünf Buchtipps. Drei davon kommen von meinem Vater und sind für Einsteiger sehr gut geeignet, zwei von mir eignen sich für leicht fortgeschrittene Anleger.

Obwohl ich selbst mindestens 50 Börsenbücher gelesen habe, greife ich am Ende doch immer wieder auf die folgenden fünf Standardwerke zurück, die für die Grundlagen essentiell sind.

Die drei Bücher zum Thema Geldanlage und Börse, mit denen ich zuerst an der Börse anfing, waren:

Andrè Kostolany: Die Kunst, über Geld nachzudenken, George Soros: Alchemie der Finanzen sowie Peter Lynch: Der Börse einen Schritt voraus

Alle Bücher kann ich jedem Einsteiger heute noch wärmstens empfehlen, denn es beinhaltet alles, was ein erfolgreicher Investor braucht.

Als wahre Meisterwerke würde ich sicher Benjamin Graham: Intelligent Investieren sowie Jose Carlos Jarillo: Strategische Logik zählen.

Beide Werke befassen sich mit Bewertungsanalyse und mit strategischer Unternehmensanalyse. Eine Basis, mit der Sie sehr leicht ein Depot selbst zusammenstellen können.

Bis nächste Woche!

Es grüßt Sie Ihr

Chefredakteur Goldherz Report

Der nächste Goldherz Live-Chat Termin:

![]()

Zur nächsten Goldherz Sprechstunde begrüße ich Sie am Montag, den 21. Januar 2019, ab 19:00 Uhr im sharedeals.de Live-Chat!

Offenlegung von Interessenskonflikten & Risikohinweis, Haftungsausschluss

Hinweis auf mögliche Interessenskonflikte gemäß Paragraph 34b WpHG i.V.m. FinAnV: Ein Interessenskonflikt besteht darin, dass die bull markets media GmbH bzw. Redakteure, Mitarbeiter, Eigentümer oder anderweitig mit der bull markets media GmbH verbundene natürliche und juristische Personen Positionen in den folgenden besprochenen Finanzinstrumenten halten und diese Positionen jederzeit weiter aufstocken oder verkaufen können: Altech Chemicals, CellCube Energy Storage Systems, The Green Organic Dutchman, PLUS Products, Renaissance Oil, Granada Gold Mine, Golden Arrow Resources, K92 Mining, Calibre Mining, Para Resources, Rise Resources, TerraX Minerals. Ein erhöhtes Interesse an den besprochenen Finanzinstrumenten, steigende Kurse und eine höhere Handelsliquidität sind bei einem geplanten Verkauf von Vorteil. Somit besteht eindeutig und konkret ein Interessenskonflikt.

Darüber hinaus bestehen die folgenden weiteren, konkreten und eindeutigen Interessenskonflikte:

- Para Resources: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

- Golden Ridge Resources: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen

- Granada Gold Mine: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

- Renaissance Oil: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

- American Pacific Mining: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

- Altech Chemicals: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

- CellCube Energy Storage Systems: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

- Calibre Mining: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

Risikohinweis: In diesem Newsletter werden ausschließlich Aktienanlagen besprochen. Aktienanlagen bergen ein hohes Verlustrisiko, welches im schlimmsten Fall den Totalverlust des eingesetzten Kapitals bedeuten kann. Dies gilt insbesondere für Aktienwerte mit niedriger Marktkapitalisierung (kleiner 100 Mio. EUR), welche in diesem Newsletter ebenfalls regelmäßig besprochen werden.

Wir weisen ausdrücklich darauf hin, dass es sich bei in diesem Newsletter veröffentlichten Beiträgen um journalistische Beiträge und Meinungsäußerungen, keinesfalls aber um Finanzanalysen im Sinne des deutschen Kapitalmarktrechts handelt. Das Studium dieses Newsletters ersetzt daher keine individuelle Anlageberatung. Wir raten daher ausdrücklich dazu, sich vor einem Investment in die hier vorgestellten Aktien von einem Anlage- oder Vermögensberater in Bezug auf die individuelle Angemessenheit dieses Investments beraten zu lassen. Darüber hinaus sollten Anleger auf keinen Fall ihr gesamtes Kapital auf wenige Aktien konzentrieren oder sogar einen Kredit für die Aktienanlage aufnehmen.

Haftungsausschluss: Den Artikeln, Empfehlungen, Charts und Tabellen liegen Informationen zugrunde, welche die Redakteure für verlässlich halten. Eine Garantie für die Richtigkeit kann die Redaktion jedoch leider nicht übernehmen. Jeglicher Haftungsanspruch – insbesondere für aus einer Aktienanlage entstandene Vermögensschäden – muss daher grundsätzlich abgelehnt werden.

Bitte lesen Sie unbedingt unseren vollständigen Disclaimer.

Impressum

Der Börsenbrief „Der Goldherz Report“ ist ein Produkt der

bull markets media GmbH

Alexanderstrasse 7

10178 Berlin

E-Mail: [email protected]

Webseite: www.goldherzreport.de

Amtsgericht Berlin (Charlottenburg), Register-Nr.: HRB 171343

Geschäftsführer & Herausgeber v.i.S.d.P.: Alexander Schornstein, Andre Doerk

Redaktion: Günther Goldherz (Pseudonym – Name des Redakteurs ist dem Herausgeber bekannt.)