ist es heute schon wieder an der Zeit, um Aktien zu kaufen?

Bevor ich Ihnen diese Frage zum Ende unseres heutigen geistlich-textualen Ausflugs in die Welt der Aktienanlagen beantworte, möchte ich Sie daran erinnern, warum es sich auszahlt, ein langfristiger Investor zu bleiben, der auch mal durch ein Rendite-Tal durchlaufen muss.

Ich will nicht behaupten, dass ich weiß, ob Russland am 21.7. den Gashahn abdreht und uns in eine noch tiefere Rezession stürzt. Zumindest spieltheoretisch scheint mir das Szenario eines möglichen partiellen oder totalen Gaslieferstopps plausibel, auch wenn Russland vielleicht eher auf den tiefsten Winter warten könnte…

Auch vermag ich nicht zu sagen, wie lange die US-Notenbank noch an ihrer selbstmörderischen Geldpolitik festhält.

Ich bin mir jedoch sicher: Ewig lassen sich die düsteren Wirtschaftsprognosen für die Industrie nicht halten.

Es wird die Zeit kommen für Rohstoff-Anlagen, die mit dem nächsten Inflations-, Investitions- und Liquiditätsschub nach oben aufdrehen. Wenn jetzt lebenswichtige Industriezweige mit ihren Aktien verramscht werden, dann müssen Sie wachsam sein, um die günstigsten Kurse zu nutzen.

Nur so werden Sie an der Börse erfolgreich sein.

Es klingt einfach und banal: Wenn Sie Aktien günstiger kaufen, erhöhen Sie langfristig Ihre Rendite. Ein Börsenguru in Deutschland rechnete jüngst vor, dass ein 25%-Kursrückgang die Renditeperspektiven bis 2030 um 4% pro Jahr verbessert. Statt historisch möglichen 10% inklusive Dividende wären also 14% Jahresrendite möglich. Bei 50% Kursrückgang ergeben sich bis 2030 sogar mehr als doppelt so hohe Renditechancen wie ohne einen Einbruch.

Aktuell sorgen sich Anleger zu sehr um die unmittelbare Zukunft der Wirtschaft. Überdreht die US-Notenbank das Zinsrad, kürzt sie womöglich die Liquidität und pfeift die Geldmenge damit weiter zurück?

Daraus resultieren für Börsianer berechtigte Ängste. Doch am Ende des Tages kommt es nur darauf an, wie viel künftigen Gewinn Sie mit Ihrem Kapital bei einer Aktie erwerben. Kaufen Sie zum 20-Fachen des Gewinns müssen Sie bei einer Stagnation 20 Jahre warten, bis das Unternehmen den Aktienwert verdient hat.

Kaufen Sie stattdessen zum 5-fachen Gewinn, verdient Ihr Unternehmen den Aktienwert viermal schneller.

Die Bewertungen sind also ein wichtiges Kriterium für die Auswahl einer Aktie.

Sicher darf es nicht der einzige Faktor für Ihre Titelauswahl sein, aber einer von ganz zentraler und entscheidender Bedeutung.

Wenn Sie im Laufe Ihres Anlegertätigkeit zu ähnlichen Überzeugungen gekommen sind, dann sind Sie vermutlich näher am Puls des Lebens eines Value-Investors und weit weg von der Gier und Angst, die tägliche Trends und Kursschwankungen auslösen.

Stimmt Ihre Depotstruktur?

Zurzeit durchlaufen praktisch alle Börsensegmente eine Korrekturphase.

Ich hatte schon oft betont, dass der nächste Schritt für die Konjunkturbelebung ein weltweites Aufbauprogramm sein wird. Bisher hatte China mit seinen Investitions-Initiativen innerhalb Asiens das Zepter in der Hand. Die zunehmende Macht Chinas ist den westlichen G7-Staaten jedoch schon länger ein Dorn im Auge.

Damit soll jetzt Schluss sein: Die Staats- und Regierungschefs der Gruppe der sieben global führenden Wirtschaftsnationen (G7) verpflichteten sich bei ihrem Treffen in Garmisch-Partenkirchen, über einen Zeitraum von fünf Jahren 600 Milliarden US-Dollar an privaten und öffentlichen Mitteln aufzubringen, um die benötigte Infrastruktur in den Entwicklungsländern zu finanzieren und damit Chinas älteres Projekt “Belt and Road” zu kontern. 300 Milliarden US$ soll die EU bereitstellen und 200 Milliarden US$ die USA.

Diese Zahlen klingen beachtlich, sorgen aber bei Kennern des wahren chinesischen Investitionsumfangs nur für ein müdes Lächeln: Es gibt keine offiziellen Zahlen zum Gesamtbetrag der Kredite und Investitionen in Projekte der neuen Seidenstraßen-Initiative. Aber laut dem Datenanbieter Refinitiv überstieg der Wert dieser Projekte im ersten Quartal 2020 erstmals 4 Billionen US-Dollar. Davon gehörten 1.590 Projekte im Wert von 1,9 Billionen US$ zur Belt & Road-Initiative (BRI), während 1.574 weitere ähnliche Projekte mit einem Gesamtwert von 2,1 Billionen US$ als “Projekte mit chinesischer Beteiligung” eingestuft wurden.

Vor einer Woche hat China außerdem ein weiteres Konjunkturpaket über 200 Milliarden US$ beschlossen, das nach dem Ende der Pandemie für einen starken Rückhalt sorgen soll. Zusätzlich wird die seit Monaten abgeschwächte Nachfrage in China mittels einer erstarkenden Investitions- und Kreditaufnahme der Industrie untermauert. In den Köpfen der Anleger ist weiterhin von Lockdowns und Wachstumsabschwächung die Rede, die realen Daten zeigen aber zumindest seit einigen Wochen nun schon eine stärkere Erholung.

Die Kreditvergabe in China ist im vergangenen Monat viel stärker als erwartet gestiegen und erreichte im Juni den höchsten Stand seit Beginn der Aufzeichnungen.

Damit hat China schon heute Investitionszusagen und Projektfinanzierungen beschlossen, die sechsmal höher liegen als das jetzt aufgelegte G7-Programm.

Für das historische Verständnis: Während der chinesischen Han-Dynastie diente das Seidenstraßennetz aus See- und Landhandelsrouten als rudimentäre und oft mühsame Verbindung zwischen den Ländern: von China über Indien bis zum Mittelmeer. Auf diesen alten Routen, die bereits 130 vor Christus genutzt wurden, gelangten Waren wie Seide, Gewürze, Schießpulver und Parfüm in den Westen, während Gold, Silber, Pferde, Textilien und andere Güter nach Osten transportiert wurden. Der damalige Handel hat die Entwicklung der modernen Welt tiefgreifend beeinflusst.

Das G7-Programm ist ein erstes Signal dafür, dass die westlichen Staatschefs langsam realisieren, dass sie wieder mehr Investitionen anschieben müssen. Der Fokus des neuen Programms wird vor allem beim Ausbau der digitalen Infrastruktur und erneuerbarer Energien liegen.

Mit der Zeit dürfte sich aber auch hierzulande die Überzeugung durchsetzen, dass vor allem die Industrie langfristige Investitionen benötigt, um wieder wettbewerbsfähig zu werden.

Mit Ihrem Wissen um die kommenden Investitionsinitiativen und den weiter bestehenden Flaschenhals bei Investitionen in die Bergbau- und Ölindustrie haben Sie heute noch einen entscheidenden Wissensvorsprung gegenüber allen anderen Anlegern.

Schauen Sie wie wenig Bergbaukonzerne noch immer investieren:

Während viele Anleger allein auf die Kurse schauen und sich schon wieder vor einem erneuten Einbruch der Rohstoffpreise fürchten, wissen Sie längst, dass diese Sorgen völlig unbegründet sind.

Bedenken Sie: Eine Zyklusspitze im Rohstoffsektor geht ausnahmslos immer mit einer sorglosen Investorenstimmung einher, verbunden mit ausufernder Kreditvergabe für neue Projekt-Realisierungen. Kurzum: Der Superzyklus der Rohstoffe stirbt immer in einer Euphorie. Zurzeit würde ich die Anlegerstimmung in Bezug auf Rohstoffe jedoch eher als höchste Skepsis bezeichnen.

Dabei explodieren die Renditen der Rohstoffproduzenten immer stärker:

Bergbaukonzerne mit steilen Renditechancen und Dividenden-Perspektiven

Aus Investorensicht sind damit starke Rohstoff-Unternehmen mit einem KGV von 10 oder tiefer höchst spannend.

Tatsächlich sind derart günstige Bewertungsverhältnisse keine graue Theorie, sondern meine gelebte Praxis. Selbst vereinzelte KGVs von 3-5 sind zurzeit im Rohstoffsektor immer häufiger anzutreffen und bieten Anlegern enorme Renditeperspektiven – selbst ohne weiter steigende Rohstoffnotierungen einzubeziehen, die nach meiner Analyse höchst wahrscheinlich sind.

Ein Rohstoff-Schwergewicht, das Sie sicher kennen, langfristig halten und im laufenden Kursrückgang neu erwerben dürfen, heißt BHP Billiton (ASX: BHP, ISIN: AU000000BHP4).

Kurs/Gewinn-Verhältnis (KGV): 6,3, einem Verhältnis von Unternehmenswert zu Betriebsgewinn (EV/EBITDA) v0n 3,6 und erwirtschaften heute eine Cashflow-Rendite nach Steuern von 16% (Free Cashflow = FCF Rendite).

Kurz gesagt: Dabei handelt es sich um die gehebelte FCF-Rendite, die Anteilseignern den Betrag des im Unternehmen verbleibenden freien Cashflows wiedergibt, der jeder Einheit einer Aktie zugeordnet werden kann.

Ein Investor in BHP Billiton könnte also mit der aktuellen Margen- und Absatzentwicklung von einer jährlichen Renditeperspektive von bis zu 16% ausgehen. Verbunden mit einer aktuellen Ausschüttungspolitik, bei der Anleger mit 11% Dividendenrendite rechnen dürfen, sind das überragende Perspektiven.

BHP verdient heute bezogen auf den Aktienkurs eine höhere Rendite als am Höhepunkt des letzten Rohstoff-Zyklus im Jahr 2011.

Bewertungshistorie meines PLUS-Vermögensaufbauwertes BHP gemessen am KGV (schwarze Linie) dem EV/EBITDA (blaue Linie) sowie der freien Cashflow-Rendite FCF Yield (grüne Linie):

Zum Vergleich schauen wir uns einmal eine Apple an:

Apple wird mit einem KGV von 24, einem EV/EBITDA von 18 und einer freien Cashflow-Verzinsung von 4,4% bewertet. Steigen die Absatzzahlen des iPhones demzufolge einmal nicht so stark wie erwartet und werden die Wachstumsperspektiven schlechter beurteilt, können Anleger bei Apple zurzeit nicht einmal mehr den Inflationsausgleich von zurzeit 9,1% pro Jahr erwarten.

Tatsächlich bin ich schon seit längerem kein Freund von Aktien wie Apple. Die Marktkapitalisierung der Technologiewerte liegt im Verhältnis zum gesamten US-amerikanischen Wirtschaftsaufkommen mit 21% schon unter der Spitze bei 30%, aber historisch gesehen immer noch auf einem schwindelerregenden Niveau.

So schreibt mein Kooperationspartner Sharedeals.de über einen negativen Bericht von Goldman Sachs über die Apple-Aktie:

Goldman Sachs sieht im Falle einer Rezession sogar extremes Abwärtspotential infolge einer Negativentwicklung der Nachfrage nach Hightech-Geräten. Für den Fall einer 5%-Rezession kalkuliert die US-Bank für das Jahr 2023 mit einem Fünftel weniger Apple-Umsatz. Das ist zugleich der Worst Case.

Lernen Sie mit Goldherz PLUS wie Sie ein erfolgreicher Investor und Spekulant werden

Ich möchte Ihnen 6 PLUS-Werte näher vorstellen, die weniger bekannt sind als die Aktien von BHP Billiton. Diese Aktien sind aus meiner Sicht hochaussichtsreich, mit erwarten KGVs von teils unter 3. Damit sind sie noch mal um 50% preiswerter als eine BHP. Zudem sind die Papiere auch im Vergleich zu ihrem historisch außergewöhnlichem Bewertungstief, das während der Finanzkrise 2008 anzutreffen war, extrem günstig.

- Aktie 1: Im Herbst 2008 notierte diese Ölgesellschaft schon einmal bei einem KGV von 3. Damals lagen wir jedoch am Ende eines starken Öl-Investitionszyklus. Zurzeit liegt das KGV bei 3,2, obwohl wir noch immer keine neuen Verlaufshochs beim Ölpreis über 150 US$ pro Barrel gesehen haben wie damals.

- Aktie 2: Stichwort Kohlekraft in Deutschland: Die soll laut Bundesregierung schnellstmöglich wieder aufgebaut werden, um Gas zu sparen. Zudem müssen bestehende Kohlelieferungen, die zu 50% von Importen aus Russland stammen, ersetzt werden. Dazu sage ich: Glück auf, denn die meisten Kohlebergarbeiter, die ich einst kannte, sind heute unter der Erde oder genießen ihre Rente. Aber es gibt noch Länder, die über hochausgebildete Kohlebergarbeiter verfügen. So notiert der dieser Kohleproduzent bei Kursen um 11 € innerhalb meiner Kaufspanne von 10 bis 13 €. Der noch junge Vermögensaufbau-Wert wird zurzeit mit einem KGV von 3,3 so günstig bewertet wie einst in der Finanzkrise 2008.

- Aktie 3: Aktuell notiert dieser Kupferproduzent gemessen am erwarteten KGV der nächsten 12 Monate bei 3,1. Das ist sogar noch günstiger als beim Pandemietief, als wir bei 4,5 lagen, bevor die Aktie +130% stieg.

- Aktie 4: Dieser Stahlproduzent weist zurzeit eine günstige Bewertung auf mit einem EV/EBITDA von 1,5 und einem KGV von 2. Aktuell bei Kursen um 20-22 € liegt die Bewertung 75% unter des langjährigen Durchschnitt.

Kommt nächste Woche ab dem 21.7. Ihre Kaufchance?

Ein kurzes Hindernis für Ihre Kaufchance könnte die Entscheidung Russlands am 21.7. werden, die Gasversorgung durch die Ostsee-Pipeline Nord Stream 1 wieder anstellen. Sollte dies nicht geschehen, könnte sich nächste Woche ein neues Verlaufstief an den europäischen Börsen entwickeln.

Im Industriesektor ist aber schon vieles eingepreist. Darum werde ich als Investor in ein mögliches Tief hinein stark kaufen.

Gut möglich, dass sich die ängstliche Börsenstimmung über den August bis September ein bisschen bessert.

Aus Trading-Sicht würde ich also die Kurse spätestens mit einem möglichen Gaslieferstopp langsam am unteren Rand sehen, der Ihnen mindestens 20-30% Rebound-Potenzial ermöglicht.

Allerdings sollten Sie nicht blind irgendetwas kaufen, nur weil die kurzfristigen Renditen locken, sondern sich wirklich detailliert mit den besten Investitionswerten beschäftigen und meine Überlegungen für sich nachvollziehen.

Sie haben jetzt noch eine Woche oder vier Handelstage Zeit, bevor es am 21.7. ans Eingemachte geht.

Egel, ob die Kurse gleich darauf am 22.7. steigen oder erstmal noch fallen und einen Boden bilden: Ich sehe die nächsten Wochen als antizyklisch starken Einstiegszeitpunkt.

Darum plane ich in der kommenden Woche auch selbst für mein Privatdepot wieder die ersten signifikanten Zukäufe seit mehr als 12 Wochen.

Wenn Sie den Namen aller meiner Favoriten kennenlernen möchten, die ich nun für mein Privatdepot auswähle und die sich exzellent für Ihren Vermögensaufbau eignen könnten:

Abonnieren Sie mein Premium-Produkt Goldherz PLUS

Ist es nun endlich Zeit zu kaufen?

Die einzige Frage, die Sie sich jetzt stellen sollten: Ärgere ich mich über die Kursverluste auf den investierten Kapitalstock oder nutze ich bald die Ausverkaufskurse?

Für den allgemeinen Aktienmarkt möchte ich diese Frage noch nicht eindeutig beantworten.

Noch immer haben wir hier das Damoklesschwert einer Notenbank über uns, die weiterhin an ihrem Kurs der Geldverknappung festhält. Dieser Liquiditätsengpass wirkt sich natürlich auch auf die Versorgung mit Kapital aus, vor allem im hoch verschuldeten Unternehmenssektor.

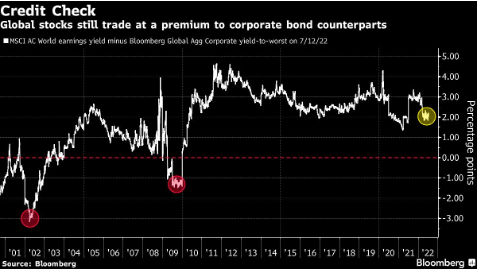

Mit den Worten eines Marktstrategen des Vermögensverwalters Calderwood Capital aus Zürich:

„Aus unserer Sicht ist klar: Das Fed ist im Begriff, eine wesentlich härtere Landung einzuleiten, als sie beabsichtigt. Inwieweit preisen die Märkte dieses Szenario bereits ein? Die Preise von Vermögenswerten sind in diesem Jahr stark gefallen, und wie wir bereits erwähnt haben, liegen die Risikoaufschläge (Spreads) am Bondmarkt am oberen Rand ihrer historischen Bandbreiten. Unternehmensanleihen sind günstig, wenn auch bei Weitem noch nicht billig bewertet.“

Das Basisszenario bleibt damit, dass Unternehmensanleihen weiter korrigieren und ein höheres Zinsniveau anstreben dürften. Im Vergleich zu diesem Zins handeln die globalen Aktienmärkte gemessen an der Gewinnrendite (Earnings Yield), dem Kehrwert des KGVs, zudem mit einer Prämie zu den Anleihen. In Zeiten wirtschaftlicher Not bekommen Aktien als Eigenkapital in der Regel einen größeren Risikoabschlag. Das könnte noch einmal rund 2% kosten und zu einem Rückgang beim KGV und bei den Kursen von schätzungsweise weiteren 30% führen. Quelle: Bloomberg.com

Wir können also feststellen, dass Aktien mit einem KGV von 20 noch leicht -30% Korrekturpotenzial aufweisen. Das betrifft vor allem Marktschwergewichte wie Apple (KGV: 24), Alphabet (20) oder Microsoft (25).

Sind Sie erst seit kurzem beziehungsweise weniger als 5 bis 10 Jahre an der Börse aktiv, haben Sie jetzt einen entscheidenden Vorteil: Sie werden höchstwahrscheinlich im Laufe Ihres Investorenlebens deutlich mehr Kapital ansparen und investieren, als Sie jetzt schon investiert haben.

Angenommen Sie liegen mit Ihren 25.000 €, die Sie schon investiert haben, -30% hinten: Das entspricht einem Buchverlust von 7.500 €. Ärgert Sie das wirklich? Tatsächlich werden Sie in den kommenden 10 Jahren noch 120 Monate die Gelegenheit haben, um kluge Investitionsentscheidungen zu treffen.

Wenn Sie nur etwa 100 € monatlich sparen, werden Sie Ihren Verlust mehr als ausgeglichen und ihren Kapitalstock allein durch Einlagen wieder um 4.500 € erhöht.

Erholen sich die Kurse voraussichtlich wieder, profitieren Sie einmal von dem Aufholeffekt und noch einmal von der höheren Rendite auf das frisch investierte Kapital.

Ich rate Ihnen darum aus der Sicht eines langfristigen Investors dazu: Kaufen Sie innerhalb der nächsten 12-24 Monate weiter unbeirrt PLUS-Vermögensaufbau-Aktien.

Ihr