Goldherz Report Ausgabe 31/2020 – Donnerstag, 10. September 2020

Liebe Leserin, lieber Leser,

Liebe Leserin, lieber Leser,

mit meiner Kombination aus Strategie und langjähriger Erfahrung räume ich stets die höchsten Gewinne im Rohstoffsektor ab.

Jetzt steige ich nach meiner Sommerpause sachte aber entschieden wieder in die Berichterstattung ein und sehe ein optimistisches Umfeld für Rohstoffe voraus, vor allem nun sogar wieder für die Industrierohstoffe Öl & Energie und praktisch alle aus den Minen gewonnenen Metallen.

Erste Erfolge waren schon möglich:

Haben Sie die Aktien meiner jüngsten Öl-Spekulation Reconnaissance Energy Africa (ReconAfrica Toronto: RECO – WKN: A2PRKY) gekauft und den Kurs verfolgt?

Jeder, der meine gratis veröffentlichten Artikel zur Aktie gelesen und daraufhin gekauft hat, steht jetzt deutlich im Gewinn. Was ich jetzt von der Aktie erwarte, erfahren Sie im zweiten Teil meiner heutigen Ausgabe.

- Es gab jedenfalls eine wahre Flut an Nachrichten bei ReconAfrica, die den Kursanstieg begleiteten und auf ein solides Fundament stellten.

Bisher war ich immer sehr auf Gold & Silber fokussiert, die einen Großteil des Depots ausmachen. Doch die jüngsten Daten und Pläne der Regierungen lassen meine Überzeugung wachsen, dass wir 2021 bis 2023 eine Phase erleben werden, die sehr stark positiv für alle industriellen Rohstoffe sein wird.

- Die staatlichen Investitionsprogramme, die im Hoch Niveaus erreichen von bis zu 15% des Wirtschaftsaufkommens, werden den Rückgang der Privatnachfrage im nächsten Jahr tatsächlich ausgleichen und über den Multiplikatoreffekt zu einem Wiederaufbäumen der Wirtschaftsleistung führen.

Ich melde mich heute bei Ihnen, um sicherzustellen, dass Sie die Sprengkraft der jüngsten Rede des US-Notenbankvorsitzenden Jerome Powell vom 27. August wirklich verstanden haben.

Herr Powell sagt, er wolle erst bei exzessivem Druck der Inflation handeln.

Was bedeutet, er wird 3-4% Inflationsrate locker hinnehmen!

Die jüngste Veröffentlichung negativer Inflationsdaten aus der Europäischen Union gibt der EZB die Erlaubnis, die Druckerpresse zu beschleunigen und frische Euros abzuwerfen, um Inflation zu erzeugen.

Das Problem: Der Normalbürger wird vermutlich nur über staatliche Almosen-Programme Zugang zu diesem neuen, von der Notenbank gedruckten Geld bekommen.

Der Fokus des Staates liegt nun zunächst vor allem in den Infrastrukturprogrammen, die von den meisten Anlegern immer noch ignoriert werden. Dabei werden diese Programme schon sehr schnell einen Effekt für die Wirtschaft zeigen, um aus der Talsohle herauszukommen.

Das Handelsblatt berichtete Ende Juli vom EU-Gipfel, der über 1,8 Billionen Euro freimachte:

„Neu und historisch ist der Wiederaufbaufonds mit einem Volumen von 750 Milliarden Euro: Erstmals in ihrer Geschichte setzt die EU ein schuldenfinanziertes Konjunkturpaket auf. Es soll helfen, der pandemiebedingten Rezession entgegenzuwirken. Die Kommission wird ermächtigt, an den Finanzmärkten Anleihen zu begeben. Das Programm soll aber eine vorübergehende Ausnahme bleiben: Die Kreditaufnahme soll 2026 enden, und die Gelder sollen ausschließlich dafür genutzt werden, die Folgen der Coronakrise zu lindern. Eine dauerhafte Verschuldung verbieten die EU-Verträge.“

Sie dürfen die beruhigenden Worte zur dauerhaften Verschuldung und das Ende des Programms 2026 getrost vergessen. Seit rund 100 Jahren gab es kein vergleichbar immenses sechsjähriges Investitionsausweitungs-Programm auf globaler Ebene.

Seien Sie versichert, dass eine derartige Nachfrage schon sehr bald einen erheblichen Aufwärtsdruck, nicht nur bei den monetären Rohstoffen wie Gold, sondern auch bei den konjunktursensitiven Rohstoffen wie Kupfer, Zink, Rohöl, Platin, Palladium usw. möglich macht. Die Rohstoffkonzerne haben ihre Investitionsneigung eher an ein Umfeld mit verhaltener Nachfrage angepasst und beschwören somit erhebliche Angebotsengpässe regelrecht herauf.

Woran können Sie das am leichtesten erkennen?

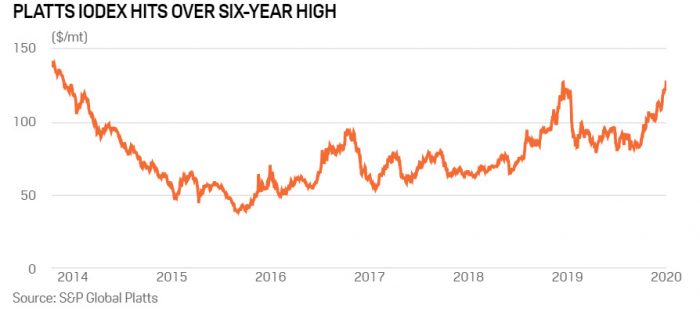

Im August erreichte der Eisenerzpreis ein Sechsjahreshoch

Der Eisenerzpreis erreichte am 18. August einen mehr als sechs Jahre dauernden Höchststand, was auf die Knappheit des Angebots und eine starke Erholung der Nachfrage aus China, die nach der Pandemie wesentlich dynamischer wächst als allgemein angenommen wird, zurückzuführen ist.

Unterdessen wurde die Eisenerznachfrage durch eine rasche Erholung der Rohstahlproduktion in China seit April angekurbelt, wobei das monatliche Produktionsvolumen im Juli im Jahresvergleich um 9,1% auf 93,36 Millionen mt stieg, wie die Daten des National Bureau of Statistics (NBS) zeigen.

Davon können Sie profitieren mit 6% Dividendenrendite und 11% Ertragsrendite, was für Sie jährlich 17% Jahresrendite mit meiner bevorzugten Aktie aus dem Segment Eisenerz bedeutet:

Wie genau – das erfahren Sie in meiner nächsten PLUS Wochenausgabe

Sobald in Kürze die staatlichen Baumaßnahmen beginnen, wird diese Aktie durchstarten.

Es ist leicht vorhersehbar, dass dadurch viel mehr Stahl benötigt wird, während die weltweit in diesem Spezialsegment tätigen Konzerne stets sicherstellen, dass das Angebot relativ eng und knapp bleibt.

Wenn der Eisenerzpreis in der “schwersten Wirtschaftskrise” seit 1929 auf ein Sechsjahreshoch steigt, was für Preise sind dann erst realistisch, wenn das Wachstum und die Nachfrage wieder steigen?

Also ich bin sicher und habe keinen Zweifel, dass diese Aktie für den Vermögensaufbau ideal sein wird.

Wie lange werden Anleger das noch ignorieren können?

Der Knackpunkt für die neue Strategie ist: Nur Banken und Staaten sowie Infrastrukturfonds werden einen direkten Zugang zu diesem gedruckten Geld haben und die Banken werden es vorziehen, das gedruckte “Geld” an die bestehenden Kreditnehmer weiterzureichen, die Immobilien oder andere besicherte Vermögensanlagen besitzen.

Das Dilemma, dass im Mittelstand und bei den privaten Verbrauchern sowie Selbstständigen nichts ankommt und die Abhängigkeit vom Staat noch größer wird, sorgt für immensen Druck und “revolutionäre” Ideen, die am Ende aber höchst inflationär wirken müssen.

Augenscheinlich bleibt nun zwar das deflationäre Umfeld erhalten, was am vor allem durch COVID-19 ausgelösten Preisdruck bei Kapitalgütern liegt. Schließlich setzt ein heute nicht bestelltes Flugzeug, Schiff oder selbst die Autos enorme Kaufkraft frei.

Doch es gibt ganz andere Zahlen, die den wahren Inflationsgrad für lebensnötige Produkte heute ganz erstaunlich messen und diese Anzeige steht jetzt schon auf Inflation.

Der Chapwood Index zeigt in den USA 10% Inflationsrate – seit Jahren

Den offiziellen Inflationszahlen traue ich schon länger nicht. Meine monatlichen Einkäufe und welche Kosten hierfür anfallen, die seit Jahren steigen, sind ein „anekdotischer Beweis“. Doch ein unabhängiger Inflationsindex, der die wahren Lebenshaltungskosten wirklich statistisch korrekt erfasst, ist das nicht. Der Chapwood Index ist ein neues Inflationsbarometer, das Abhilfe vor den getürkten Inflationsraten schafft.

„Über einen Zeitraum von zwei Jahren haben wir bei Freunden und Bekannten im ganzen Land Daten zu über 4.000 Artikeln gesammelt, um herauszufinden, wofür sie in ihrem täglichen Leben Geld ausgegeben haben. Dann haben wir diese Artikel auf die 500 am häufigsten verwendeten und relevantesten Artikel ein-gegrenzt. Diese Artikel wurden zur Grundlage des Chapwood Index.“

Dieser Index steigt jetzt schon seit Jahren mit einer jährlichen „realen Inflationsrate“ von runden 10%. In der Metropole New York liegt die Teuerungsrate aktuell bezogen auf das 1. Halbjahr 2020 sogar bei 12,7%.

Das liefert Argumente für den weiteren Anstieg beim Gold & Silber

Seien wir realistisch.

Mit -13% Kaufkraftverlust jährlich darf der Goldpreis sogar +15% pro Jahr steigen – ohne dass sich ein Unterschied ergibt. Pi mal Daumen wäre es also berechtigt, wenn sich der Goldpreis und andere „Gradmesser“ für die Kaufkraft spätestens alle 7 Jahre verdoppeln, ohne dass Sie über Gewinnmitnahmen auch nur nachdenken sollten.

Aktuell notiert der Goldpreis +82% über dem Niveau vor 5 Jahren und +200% über dem Kurs von 2006, als die Notenbanken mit ihrer ultralockeren Geldpolitik begonnen haben.

Gemäß der „7 Jahre Verdopplerregel“ sollte der Goldpreis noch mal +33% von heute an steigen, um etwa auf das faire Niveau zu steigen, das bei 2.500 US$ pro Unze liegen sollte. Daraus folgt: Gold bleibt unter 3.000 US$ pro Unze eine Kaufposition als Kerninvestition.

Doch in den nächsten Jahren sollten auch die Industrierohstoffe aufschließen.

Aus diesem Grund habe ich auch praktisch alle meine Neu-Erwerbungen im Minensektor daraufhin ausgerichtet, dass die Unternehmen nicht nur Gold, sondern auch Kupfer mit fördern, so wie zum Beispiel Euro Sun Mining (Toronto: ESM – WKN: A2ARP6).

Diese Aktie heute bei 0,46 CA$ ist außerordentlich günstig, wenn Sie die Kupferanteile als Förderkostensenker aus der Rechnung herausnehmen und die reinen 7 Mio. Goldunzen betrachten, die laut bestehender Vormachbarkeitsstudie für 750 US$ pro Unze förderbar sind. Gemessen an der Marktkapitalisierung von zurzeit 63 Mio. US$ ist das zweitgrößte Goldminenprojekt in der EU nur mit einer Marktkapitalisierung von 9 US$ pro Goldunze bewertet, während für einen Minenbetreiber beim aktuellen Goldpreis bis zu 1.200 US$ positiver Cashflow pro Unze und das über voraussichtlich locker 20 Jahre Lebensdauer der Mine erzielbar sind.

Es ist eine der leichtesten Chancen, die sich vor uns ausbreitet, wenn der Goldpreis wie erwartet steigt.

Reconnaissance Energy Africa ist ein junges Öl- und Gasunternehmen, das sich mit der Erschließung des neuentdeckten tiefen Kavango-Sedimentbeckens im Nordosten Namibias und Nordwesten Botswanas befasst, wo das Unternehmen Erdöllizenzen besitzt, die etwa 8,75 Millionen aneinander grenzende Acres umfassen.

Einmal mehr hatte ich mit meiner Annahme recht, dass sich hier bereits vor den ersten handfesten Bohrergebnissen, allein durch die Meldung des Abschlusses der Privatplatzierung über 23 Mio. CA$, ein spekulatives Kursfeuerwerk entfalten würde.

In den letzten Wochen stieg die Aktie – bei wie ich betonen möchte rückläufigen Ölpreisen – um +107% in der Spitze auf nun 1,12 CA$.

Mit zahlreichen Nachrichten, die den Kursanstieg begleiteten sowie einer ersten Bohrung im Kavango-Becken schon ab dem 4. Quartal, was erste Erfolge im 1. Quartal 2021 möglich erscheinen lässt, wurde vor allem mit dem neuen CEO Scott Evans ein wahrer Top-Mann an die Spitze gesetzt.

Herr Evans, der bislang als Chief Operating Officer des Unternehmens arbeitete, ist ein führender Kopf der Energiebranche mit insgesamt 35 Jahren Erfahrung und war in außerordentlich hohen Positionen bei Exxon und Halliburton beschäftigt. Bevor er im November 2019 zu Reconnaissance kam, war Herr Evans Vizepräsident der integrierten Vermögensverwaltungs- und technischen Beratungsorganisationen von Halliburton, wo er die Produktion von 20.000 auf über 100.000 Barrel Öläquivalent pro Tag erhöhte und damit das Äquivalent einer mittelgroßen vorgelagerten Ölgesellschaft schuf. Seine Erfahrung in den Vereinigten Staaten erstreckt sich über den Perm, Eagle Ford und Monterey und international in Algerien, Kuwait, Indien, Angola, Ecuador und Mexiko. Er ist ein Experte für die Entwicklung neuer Ressourcen.

Es gibt trotz astronomisch bewerteter Aktien an der Börse, die hohe Risiken bedeuten, weiterhin ausgesprochene Schnäppchen, deren Kauf sich aus den vorgenannten Überlegungen auszahlen sollte und ich bin sicher, Sie wissen das auch zu nutzen.

Ihr

Günther Goldherz,

Chefredakteur Goldherz Report

Der nächste Goldherz Live-Chat Termin: ![]()

Die nächste Goldherz Sprechstunde veranstalte ich für Sie am Donnerstag, den 17. September 2020, ab 17:00 Uhr im sharedeals.de Live-Chat!

Offenlegung von Interessenskonflikten & Risikohinweis, Haftungsausschluss

Hinweis auf mögliche Interessenskonflikte gemäß Paragraph 34b WpHG i.V.m. FinAnV: Ein Interessenskonflikt besteht darin, dass die bull markets media GmbH bzw. Redakteure, Mitarbeiter, Eigentümer oder anderweitig mit der bull markets media GmbH verbundene natürliche und juristische Personen Positionen in den folgenden besprochenen Finanzinstrumenten halten und diese Positionen jederzeit weiter aufstocken oder verkaufen können:

ReconAfrica, Euro Sun Mining. Ein erhöhtes Interesse an den besprochenen Finanzinstrumenten, steigende Kurse und eine höhere Handelsliquidität sind bei einem geplanten Verkauf von Vorteil. Somit besteht eindeutig und konkret ein Interessenskonflikt.

Darüber hinaus bestehen die folgenden weiteren, konkreten und eindeutigen Interessenskonflikte:

- Euro Sun Mining: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

- ReconAfrica: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

Risikohinweis: In diesem Newsletter werden ausschließlich Aktienanlagen besprochen. Aktienanlagen bergen ein hohes Verlustrisiko, welches im schlimmsten Fall den Totalverlust des eingesetzten Kapitals bedeuten kann. Dies gilt insbesondere für Aktienwerte mit niedriger Marktkapitalisierung (kleiner 100 Mio. EUR), welche in diesem Newsletter ebenfalls regelmäßig besprochen werden. Wir weisen ausdrücklich darauf hin, dass es sich bei in diesem Newsletter veröffentlichten Beiträgen um journalistische Beiträge und Meinungsäußerungen, keinesfalls aber um Finanzanalysen im Sinne des deutschen Kapitalmarktrechts handelt. Das Studium dieses Newsletters ersetzt daher keine individuelle Anlageberatung. Wir raten daher ausdrücklich dazu, sich vor einem Investment in die hier vorgestellten Aktien von einem Anlage- oder Vermögensberater in Bezug auf die individuelle Angemessenheit dieses Investments beraten zu lassen. Darüber hinaus sollten Anleger auf keinen Fall ihr gesamtes Kapital auf wenige Aktien konzentrieren oder sogar einen Kredit für die Aktienanlage aufnehmen. Haftungsausschluss: Den Artikeln, Empfehlungen, Charts und Tabellen liegen Informationen zugrunde, welche die Redakteure für verlässlich halten. Eine Garantie für die Richtigkeit kann die Redaktion jedoch leider nicht übernehmen. Jeglicher Haftungsanspruch – insbesondere für aus einer Aktienanlage entstandene Vermögensschäden – muss daher grundsätzlich abgelehnt werden. Bitte lesen Sie unbedingt unseren vollständigen Disclaimer.

Impressum

Der Börsenbrief „Der Goldherz Report“ ist ein Produkt der bull markets media GmbH Am Königsgraben 2 DE-15806 Zossen Amtsgericht Berlin (Charlottenburg), Register-Nr.: HRB 171343 E-Mail: [email protected] Webseite: www.goldherzreport.de Geschäftsführer & Herausgeber v.i.S.d.P.: Alexander Schornstein, Andre Doerk Redaktion: Günther Goldherz (Pseudonym – Name des Redakteurs ist dem Herausgeber bekannt.)