ab sofort dürften die Renditen traditioneller Aktiendepots bis 2030 wieder deutlich schwächer tendieren.

Zurzeit hören Sie von überall her, dass eine Aktienanlage für die Rente die einzige Option ist.

Immer mehr Anleger stürmen darum jetzt sorglos an die Börse und wollen am liebsten die Renditen nachholen, die sie in den letzten 10 Jahren verpasst haben.

Dabei zahlen sie heute zyklische sowie historische Spitzenbewertungen, die in Kombination mit schwachen Wachstumsraten, tiefen Zinsen und großen Verwerfungen und Umbrüchen der Weltwirtschaft zu enormen Anlagerisiken führen.

Anleger werden zurzeit mit den höchsten Inflationsraten seit 30 Jahren und voraussichtlich dauerhaft immer stärker in die Ecke getrieben.

Selbst renommierte Investmentbanken wie Goldman Sachs oder UBS, die vordergründig immer wieder Privatanleger zum Kauf von überteuerten Aktien animieren, schlagen hinter den Kulissen Alarm und raten ihren hochvermögenden Kunden, deren Depots sie für horrende Gebühren verwalten, zur Vorsicht, und erwarten für 0815-Anlegerdepots bestenfalls dürftige Renditen und sehen sogar Risiken eines Einbruchs um -50%.

UBS und Goldman Sachs erwarten Kurseinbrüche bei Aktien

Die Weltfinanz-Elite ist seit über 12 Monaten dabei, ihre Aktiendepots zu bereinigen und braucht dafür eine überschwänglich euphorische Masse. Privatanleger sind oft in extremer Eile und wollen kurzfristige Höchstrenditen erreichen. Während die weitsichtigen Anleger ihre überbewerteten Aktien mit gestaffelt höheren Kauflimits veräußern, glaubt die breite Masse, dass die Kurse unaufhörlich steigen könnten. Wenn Sie sich für die Rente absichern wollen, ist ein blinder Kauf von Aktien – ohne eine klare Bewertungsvorstellung und Value-Strategie – das Schlimmste, was Sie Ihren Familien und sich antun können.

Goldman Sachs erwartet ein „verlorenes Jahrzehnt“

Die rollierende 10-Jahres-Performance eines 60/40-Portfolios (60% Aktien und 40% Anleihen, wie es Vermögensverwalter propagieren) ist sowohl nominal als auch real stets an die Bewertungen gekoppelt.

Goldman Sachs Research betonte vor Kurzem in einer vor Privatanlegern GEHEIM gehaltenen und kaum zugänglichen Analyse:

„Während der verlorenen Jahrzehnte drückte ein schwaches Gewinnwachstum in Verbindung mit einem starken Rückgang der Bewertungen, was häufig durch eine hohe Inflation noch verstärkt wurde, auf die realen Renditen.“

Eine UBS-Simulation kommt zu dem Ergebnis, Aktien könnten in einem Stagflationsszenario um 50% fallen.

Die UBS-Strategen veröffentlichten eine angstmachende Mitteilung:

“Unsere Simulationen deuten darauf hin, dass Aktien bei anhaltender Inflation, selbst wenn sie hauptsächlich nachfragebedingt ist, über einen Zeitraum von drei Jahren kumuliert 10-15% verlieren werden. Diese Verluste dürften sich im unwahrscheinlichen Fall einer ‘Stagflation’ auf 40-50% verstärken.”

UBS fügte hinzu, dass in ihrer Simulation Small-Cap-Aktien die stärksten Verluste verzeichnen würden.

Um sich davor zu schützen, rät die UBS ihren versierten Kunden zu Verkaufsoptionen auf Halbleiter und Small-Cap-Werten.

Gold: Die Anlage, die stets besser läuft, wenn es Aktien schlecht geht!

Der Goldpreis gewöhnt sich langsam an das Ausbruchsniveau über 1.850 US$, bleibt aber noch zögerlich vor seiner nächsten Anstiegsbewegung, weil der US-Dollar eine außergewöhnliche Stärke aufweist. Anleger sind darum noch zurückhaltend gegenüber dem Gold, obwohl das historisch gar keinen Grund hat.

Es gab zwar Phasen, bei viel höheren Zinsen im US-Dollarraum, in denen Gold gar nicht funktionierte, aber zurzeit sind die realen Zinsdifferenzen nach Abzug der Inflationsraten gar nicht so groß und sorgen eigentlich für eher stabile Wechselkurse.

Sie sehen am US-Dollar-Index, dass dieser über die letzten 20 Jahre zwischen 90 und 110 US$ seitwärts lief, und sicher sind Wechselkurse am oberen Ende aus Goldanlegersicht nicht ideal, aber gleichwohl macht es unter dem Strich keinen großen Unterschied, ob nun der US-Dollar zum Euro 10-20% höher oder tiefer steht.

Der Goldpreis wertete in beiden Währungen in den letzten 20 Jahren +400%, in den letzten 5 Jahren um +50% auf und bricht jetzt in allen Währungen erneut aus.

Der Goldpreis sollte nun vor mindestens +40% Anstieg stehen, der in den kommenden 24 Monaten sehr realistisch erreicht wird. Die technische Marktverfassung verbesserte sich jüngst zusehends, wie Sie am folgenden Chart sehen können:

Darum habe ich in den jüngsten PLUS Wochenausgaben viele spannende Updates zu meinen Favoriten verfasst, mit denen Sie in den nächsten Monaten eine deutlich höhere Rendite erwarten dürfen als über die vergangenen 12 Monate.

Die Goldpreiswende lässt sich Zeit, so wie auch die Topbildung im 2. Halbjahr 2020 fast 6 Monate beansprucht hatte.

Jetzt kündigt sich ein deutlich besseres Goldpreisumfeld an, nachdem der Goldpreis mit >6% Inflationsrate in den USA über 1.850 US$ ausgebrochen ist. Damit werden Käufe für eine Erholung bei den Minenaktien immer aussichtsreicher. Die Makrodaten – wie sie Crescat Capital im Oktober sehr schön in dieser Präsentation aufbereitet hat – zeigen das gesamte Bild.

Vor allem eine massive – durch Staatsdefizite finanzierte – Erhöhung der Vermögen bei den ärmeren 50% der US-Bevölkerung heizt die Inflation weiter an. So sind deren Vermögen dieses Jahr um fast 500 Mrd. US$ gestiegen, wobei die unerwarteten Geldgeschenke mit vollen Händen ausgegeben werden.

Darum plädiere ich für eine exzellente Value-Anlagestrategie

Dies liegt daran, dass sich die Bewertungen auf lange Sicht stets von den Extremen zum Mittelwert umkehren !!!

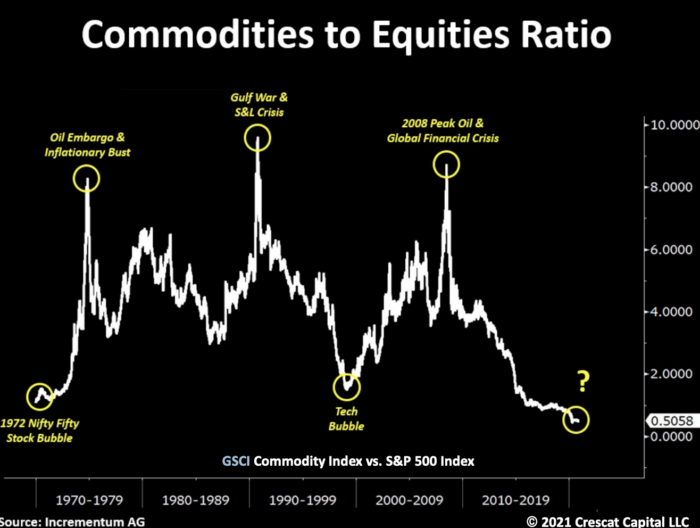

Rohstoffe stehen mitten in einer massiven Verbesserung und Umkehr der langfristigen Renditen gegenüber Aktien:

Dies ist eine der wichtigsten Lehren des Value-Investing und meiner antizyklischen Rohstoff-Anlagestrategie.

Überlegen Sie sich vor jeder Investition genau:

- Was will ich in welchem Zeitraum erreichen?

- Sind meine Annahmen realistisch?

- Welche Argumente gibt es außer der Erwartung von steigenden Kursen, die meine Annahme stützen?

- Lässt sich der Wert meiner Investition auch in 1, 2, 3 oder 5-10 Jahren aus heutiger Sicht vertreten?

- Wie sichere ich mich vor alternativen Szenarien ab?

Für mich ist einer der wesentlichen Auswahlkriterien für jede Investition die erwartete Kapitalverzinsung. Diese fällt für einen Anleger selbstverständlich viel höher aus, je weniger er für seine Aktien bezahlt und je höher das Unternehmen intern sein Kapital verzinst.

Um Ihnen mal ein paar Beispiele zu geben, wie ich bei der Datenanalyse vorgehe:

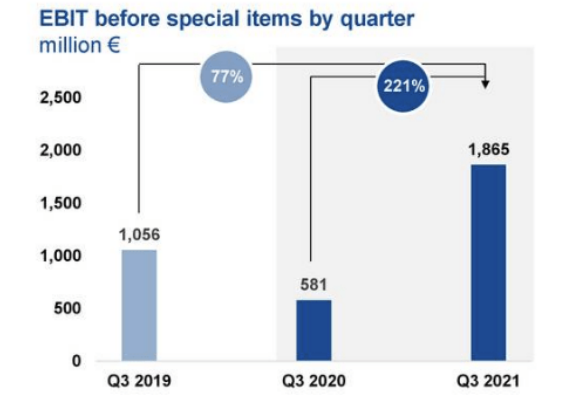

- BASF weist eine Eigenkapitalrendite (ROE) von etwa 14% auf und strebt laut Management eine Kapitalverzinsung (ROCE) von rund 10% an.

“Wir erwarten in allen Segmenten eine deutliche Steigerung des ROCE gegenüber dem Vorjahr.”

Anleger bezahlen für die Aktien zurzeit lediglich ein KGV von 10 und einen EV/EBITDA von 6. Damit ist theoretisch eine jährliche Rendite bei der BASF-Aktie von rund 10% – als unteres Ende der Bandbreite – realistisch.

BASF Profiteur steigender Chemie- und Rohstoffpreise:

- Gazprom weist eine mit BASF vergleichbare Eigenkapitalrendite (ROE) von etwa 15% auf. Anleger bezahlen für die Aktien zurzeit jedoch lediglich ein KGV von 3,6 und einen EV/EBITDA von 3. Damit ist theoretisch eine jährliche Rendite zwischen 20-30% realistisch. Diese Annahme wird zudem durch eine erwartete Dividendenrendite von 13-15% untermauert.

Ganz klar: Damit gehören eine BASF zu den haltenswerten und Gazprom zu meinen Spitzen-Kaufaktien für die nächsten Jahre!

Aber es gibt auch Aktien, die kaum das Papier wert sind, auf dem sie gedruckt wurden:

- Hellofresh – ein bei Anlegern beliebter Anbieter überteuerter Kochboxen – weist eine Eigenkapitalrendite (ROE) von etwa 34% auf. Der Haken ist aber die Bewertung. Anleger bezahlen für die Aktien schon ein erwartetes KGV von 56 bei einem EV/EBITDA von 28. Würde das Unternehmen nicht mehr deutlich expandieren, würden Anleger voraussichtlich höchstens mit 3% jährlicher Rendite rechnen dürfen. Abgesehen davon, dass die Zusammenstellung von Kochboxen und deren Online-Vertrieb nicht unbedingt weltbewegend ist.

Die größten Chancen liegen 2022 in bei Anlegern unbekannten Gold-Aktien

Zeit für steile Renditen mit dem “Goldenen Reiter”

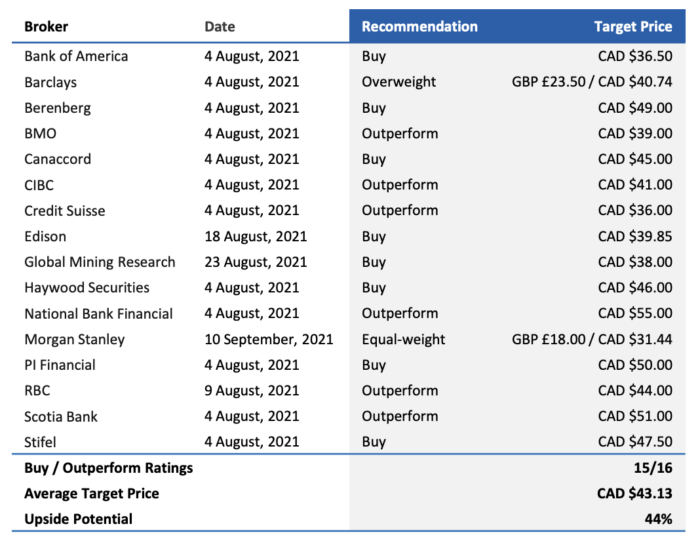

Anfang dieses Jahres riet ich meinen PLUS-Lesern dazu, in die Aktien der hochrentablen Junior-Goldminengesellschaft (Goldener Reiter – Den Namen erfahren Sie als PLUS-Abonnent) zu investieren, die eine spitzenmäßige Eigenkapitalrendite von 20% aufweist, aber an der Börse zurzeit mit einem EV/EBITDA von 4 und einem KGV von 10 bewertet wird. Das heißt: Sie steigen bei einer vom Kapitalmarkt erwarteten Rendite von 10% ein, haben aber anhand der tatsächlichen Daten die Chance auf eine jährliche Rendite von über 20%. Der Umsatz dieses Unternehmens verdreifachte sich seit 2018 und die Nettomargen verbesserten sich von 12% auf 31%.

Goldener Reiter: Spitzenreiter unter den Junior Goldminen

Während die meisten Goldminenaktien dieses Jahr auf der Stelle traten, hat der Goldene Reiter uns eine prächtige Rendite von +37% Kursanstieg ermöglicht.

Bei 93% aller Analysten herrscht Einigkeit: Alle erwarten weitere +44% Kurspotenzial

Es war meine einzige Neuvorstellung im Goldminensektor unter den großen Produzenten im Rahmen meiner PLUS-Vermögensaufbaustrategie.

Innerhalb der nächsten 12 Monate wird sich diese Aktie mit hoher Wahrscheinlichkeit im Depot meiner Leser verdoppelt haben und dann jährlich um zweistellige Prozentraten steigen.

Kurzum: JETZT ist eine gute Zeit für Investitionen in den besten Goldminenaktien.

Verpassen Sie keine Investitionschancen mehr und abonnieren Sie HEUTE noch:

Mein Premium-Produkt Goldherz PLUS

Spitzen-Renditen von über +4.000% in nur 14 Monaten waren nachweislich möglich!

Mein RABATT ist nur noch für kurze Zeit gültig:

Mit dem GUTSCHEIN-CODE: Gold300 schenke ich Ihnen JETZT kurzfristig noch 300 € auf Ihren Abopreis!

Liebe Leserin, lieber Leser,

Liebe Leserin, lieber Leser,