Goldherz Sonderreport Nr. 1/2021– Montag, 25. Januar 2021

Liebe Leserin, lieber Leser,

Liebe Leserin, lieber Leser,

ein jeder weiß, IPOs sind heiß. Die große Euphorie des Aktienmarktes greift langsam auf den letzten verbliebenen unterbewerteten Sektor über: die Goldminenaktien. Diese bieten im Falle des Abbruchs des Bullenmarktes eine willkommene Abwechslung, zumal das Gold einer der größten logischen Gewinner von den unglaublichen Geldmengenausweitungen bleibt.

Deshalb stelle ich Ihnen heute die Aktie von Gold Mountain Mining (Toronto: GMTN – WKN: A2QLZC) zum wohl bestmöglichen Zeitpunkt vor. Das können Sie an der wie folgt beschriebenen Bewertungsanalyse ableiten, die für einen angehenden Produzenten wirklich preiswert ist und weiter reichlich Luft beim Explorationspotenzial bietet. Das kann ich mit über 20 Jahren Berufserfahrung bei der Analyse von Goldminen- und Rohstoffaktien bestens einschätzen.

Die Elk-Goldmine förderte in den 90er Jahren 50.000 Unzen Gold mit einem enormen Gehalt von 3 Unzen pro Tonne an der Oberfläche. Vor allem finde ich es aus Anlegersicht spannend, dass das Hauptprojekt von Gold Mountain, die Elk-Goldmine, bisher in der Hand von Ross Beatys Equinox Gold lag, einem Konzern mit >3 Mrd. CA$ Marktkapitalisierung, der von den Erfolgsaussichten des neuen Managements zum Produktionsstart offensichtlich so überzeugt ist, dass man kurzerhand entschieden hat, der Kaufpreiszahlung in drei Jahresraten zuzustimmen, deren Tilgung nach erfolgtem Produktionsanlauf aus den Einnahmen möglich wäre.

Zunächst sollten Sie die Chancen und Risiken kennen

Im Goldsektor gibt es für jede Mine, die in Produktion geführt wird, mindestens 90 Projekte, die während der Explorationsphase scheitern. Um dort hin zu kommen, wo mein Favorit steht, mussten jahrelang wahrhaftige und bürokratische Steine aus dem Weg geräumt werden. Es ist also schon jetzt klar, es handelt sich um eine ganz besondere Chance .

Nun ist es soweit. Im 3. bis 4. Quartal 2021 will man mit dem Projekt “Elk Gold” in Produktion gehen, bei:

Gold Mountain Mining

(Toronto: GMTN – WKN: A2QLZC – ISIN: CA38065L1058)

www.gold-mountain.ca - Investorenpräsentation PDF

Kurs: 1,04 CA$ (Börse: Toronto) - 0,67 € (Börse: Frankfurt)

Die Aktie bietet Ihnen die Möglichkeit, sich früh vor der lukrativen Produktionsstartphase zu positionieren.

Die Highlights sind schnell zusammengefasst:

- Der Produktionsstart bei Elk Gold sollte bis zum 4. Quartal erfolgen.

- Ohne Prozessanlage und Absetzbecken ist Elk ein maximal umweltfreundlicher Betrieb, der Land und

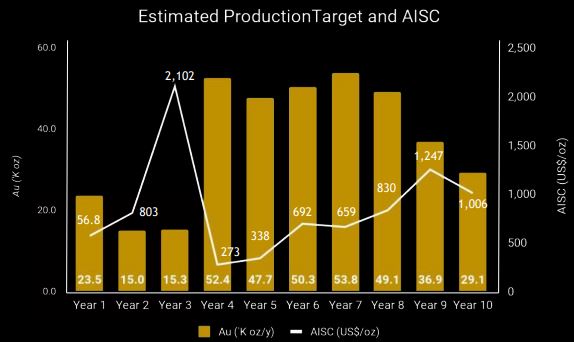

und Wasser schützt. - Zunächst ist der Abbau bis 100 Meter Tiefe mit ~20.000 Unzen Gold pro Jahr geplant, schließlich soll die Leistung auf die volle Kapazität von 900 Tonnen Erz pro Tag ausgebaut werden. Beim durchschnittlichen Goldgehalt um 5 Gramm pro Tonne könnte dadurch laut PEA eine durchschnittliche Jahresförderung von ~50.000 Goldunzen erreicht werden.

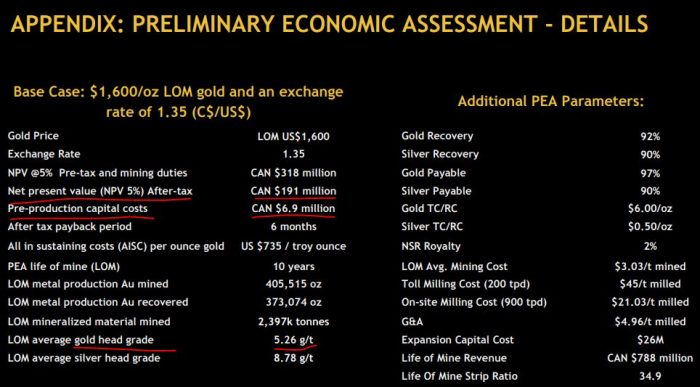

- Die Kosten pro geförderter Unze (AISC) inklusive aller Verarbeitungskosten werden laut Management und PEA bei 735 US-Dollar pro Unze liegen.

- Die Brutto-Margen beim aktuellen Goldpreis von 1.800 US-Dollar pro Unze erlauben es bei voller Kapazitätsauslastung bis zu 53 Mio. US$ pro Jahr brutto zu verdienen, das wären Einnahmen, die weit über der aktuellen Marktkapitalisierung liegen könnten!

- Das bekannte Goldvorkommen ist allein in der Kernzone, die nun für den Produktionsstart vorgesehen ist, ~500.000 Unzen stark und wurde auf Basis von 127.000 Bohrmetern gebildet, die weit über die bekannte Ressourcenschätzung hinausreicht.

- Es ergibt sich mit dem laufenden Erweiterungsbohrprogramm, das die Inklusion der historischen Daten mittels geologischer Reinterpretation und erneuter Bohrkernauswertung sowie einem laufenden neuen Programm über 7.300 Meter vorsieht, erhebliches Ressourcensteigerungspotenzial. Exploration ist hier aber nur eine zusätzliche Chance für Anleger. Es könnte sich lohnen, weil insgesamt nur etwa 2 Mio. CA$ aufgewendet werden, aber eine erhebliche Erhöhung des bekannten Goldvorkommens, eine deutliche Steigerung des Projektwertes sowie im Idealfall weitere starke Explorationsziele offenbart würden, die schlussendlich zu einem erstarkenden Projekt mit deutlich über 1 Mio. Goldunzen führen könnten.

- Mit neuen starken Daten im Gepäck wird die vorhandene vorläufige Wirtschaftlichkeitsanalyse (PEA) in eine noch detailliertere Durchführbarkeitsstudie (PFS) überführt und stärkt die Erwartung an einen profitablen Minenbetrieb.

Das alles sind starke Faktoren, die Sie ins Verhältnis zur aktuell sehr günstigen Marktkapitalisierung von ~55 Mio. CA$ (42 Mio. US$) setzen sollten, von der ich ein erhebliches Wertsteigerungspotenzial erwarte.

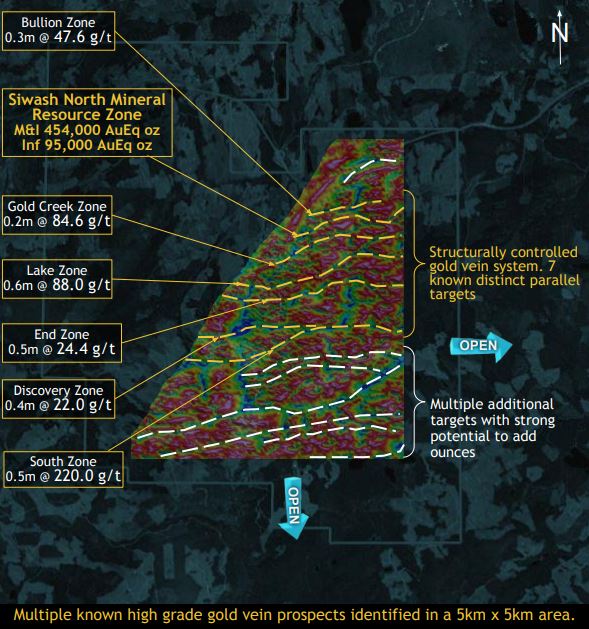

Erhebliches Explorationspotenzial ist noch gar nicht im Kurs berücksichtigt

Das Projekt weist ein enormes Explorationspotenzial auf, da die aktuelle Ressource in beide Richtungen entlang des Streichens und neigungsabwärts offen ist und 8 weitere etablierte Goldzonen aufweist. Frühere historische Bohrungen deuten auf eine potenzielle Erweiterung der aktuellen Ressource hin, und das Unternehmen wird ein mehrphasiges 14.300 Meter Bohrprogramm durchführen. Das erste Phase-1-Diamantbohrprogramm im Wert von 1,5 Mio. CA$ über 7.300 Metern hat bereits begonnen und wird bis Mitte Februar abgeschlossen sein.

Aktuell beträgt die Bewertung nur ungefähr 1/4 des erwarteten Abzinsungswertes der PEA (NPVe) von 191 Mio. CA$, wobei dieser bei zurzeit 1.800 US$ Goldpreis eher in Richtung 300 Mio. CA$ tendieren sollte. Bei einer erfolgreichen Ressourcenerhöhung um mindestens 200.000 Goldunzen wäre zudem eine weitere erhebliche Steigerung des Wertes möglich, weil die wesentlichen Aufwendungen in Form 127.000 Metern historischer Bohrkerne längst getätigt wurden.

Es geht hier ganz klar darum, dass das vorangegangene Equinox-Management, das dieses Projekt am Tief des Goldbärenmarktes wirklich preiswert akquirieren konnte, ein spannendes Projekt hielt, das jetzt mit Hilfe des neuen Managementteams in Produktion geführt wird. Zunächst mit einer starken Vereinbarung, die vorsieht die überschüssigen Verarbeitungskapazitäten einer bestehenden Anlage (Toll Mill) zu nutzen.

Toll Milling hebt den Projektwert schneller als auf Exploration und Finanzierung zu warten

Das ermöglicht es den Tagebau mit einem bekannten Goldvorkommen von ~535.000 Unzen abzutragen und in die 130 Kilometer entfernte Goldanlage zu transportieren.

Sprichwörtlich, noch bevor der Arbeitstag zu Ende geht, wird das geschaufelte Erz zu Gold verarbeitet und kann verkauft werden.

Um meinen Optimismus besser nachvollziehen zu können, sollten Sie die Historie des “Elk Gold”-Projekts kennen. Es handelt sich um ein Projekt, das zum Junior-Goldkonzern Equinox Gold gehörte und einst vom Team des Equinox-Gründers, dem Milliardär Ross Beaty, ausgewählt wurde zur Entwicklung einer soliden Goldmine.

Das Beste: Es sind zunächst nicht mal 7 Mio. CA$ bis zum Start der Produktion nötig, um den Goldschatz im Wert von voraussichtlich 900 Mio. US$ zu heben, der laut Vormachbarkeitsstudie selbst bei einem deutlich tieferen Goldpreis von 1.600 US$ pro Unze noch einen Nettobarwert von 191 Mio. CA$ ermöglicht.

Vormachbarkeits-Analyse sieht starke Parameter

Es handelt sich um eines der letzten hochgradigen Goldvorkommen in British Colombia, deren Produktion Mitte der 90er eingestellt wurde, nachdem bei Goldpreisen um 400 US$ pro Tonne ~50.000 Goldunzen im Mini-Bergbaubetrieb gewonnen wurden. Das vorhandene Erz mit mehr als 5 Gramm Goldgehalt pro Tonne bietet noch 500.000 Unzen Abbaupotenzial.

Erwartete Produktionskurve und Förderkosten für die ersten 10 Jahre Minenbetrieb

Warum hat Equinox Gold das Projekt verkauft?

Diese Frage ist berechtigt und ich habe sie dem neuen Vorstand gleich gestellt, während unseres Gesprächs. Die Strategie von Equinox lautete einen neuen führenden Goldjunior zu etablieren, der über 1 Million Unzen Jahresproduktion aufweist. Da wäre das kleine, feine Elk Gold Projekt mit zunächst 50.000 Unzen Goldfördermenge in der Startphase zu klein gewesen, um etwas auf Konzernebene zu bewegen. Darum wurde das Projekt in sichere Hände übergeben. Zudem hatte der Vorstand von Equinox genügend Baustellen wegen der Akquisition von Leagold mit seiner riesigen Los Filos Mine in Mexiko, den Brasilien-Aktivitäten sowie dem Betrieb seiner Goldminen u.a. in Kalifornien.

Dass der Produktionsstart nun erfolgt, liegt auch im Interesse von Equinox, weil der Übernahmepreis von 10 Mio. CA$ über drei Jahre gestreckt wurde, wobei Zahlungen von jeweils 3 Mio. CA$ noch 2021-2023 erfolgen sollen. Außerdem hält das bekannte Royalty-Unternehmen Almadex einen 2% Nettoschmelzanteil (NSR) und sieht dem Produktionsstart mit Freude entgegen.

Meine Einschätzung

Der Bau einer eigenen Goldverarbeitungsanlage würde sich für Elk Gold zunächst nicht lohnen, bevor nicht bevor weitere Explorationserfolge sichtbar werden.

Die Idee der Umsetzung, eine nahegelegene “Toll Mill”-Verarbeitungsanlage zu nutzen, ergab sich erst durch das neue Management und bietet Aktionären eine willkommene Perspektive.

Es ist anhand der Vergleichswerte zu sehen, dass die Aktie mit einer realistischen Produktionsaufnahme noch in diesem Jahr eine dreistellige Millionenbewertung erreichen kann. Das erlaubt +100% Kurspotenzial und je nach Explorationserfolgen auch noch deutlich mehr.

Vergleichswerte an der Börse sind erheblich höher bewertet, obwohl sie oft weiter vom Produktionsstart weg sind

Außer dem reinen Kurspotenzial, das sich am Ende durch viele Faktoren noch steigern lässt, stufe ich dieses Projekt vor allem hinsichtlich der sehr hohen Wahrscheinlichkeit einer Realisierbarkeit als interessant ein.

Die finale Produktionsgenehmigung erwartet das Management bis Ende April. Das sollte ein bedeutender Meilenstein sein, der die Bewertung in der Vorproduktionsphase deutlich anheben dürfte. Alle Unterlagen wurden dafür im Mai letzten Jahres eingereicht, außerdem wird man mit einer Betreibergesellschaft arbeiten, die der “First Nations”-Minderheit gehört, den kanadischen Ureinwohnern. In Kanada sind erstklassige Vereinbarungen und Kontakte zu den “First Nations” das wichtigste Fundament für einen erfolgreichen Minenbetrieb.

Fazit

Sie haben die Möglichkeit, sich an einem spannenden, günstig bewerteten Small Cap zu beteiligen, dessen Hauptprojekt deutliche Fortschritte gemacht hat sowie nun kurz vor der Erntephase steht und dessen Bewertung eher noch an einem Explorer orientiert ist.

Es ist eine der seltenen Möglichkeiten, bei der die Aktienzahl durch die Einnahmenströme der 1. Produktionsphase klein gehalten werden dürfte, bis das Projekt über die wichtige Marke von 1 Mio. Unzen Goldvorkommen weiterentwickelt wird.

Das gesamte Projektpaket ist 16.000 Hektar groß. Dabei wurden mit historischen Arbeiten schon sieben von der Oberfläche an beginnende Erzzonen untersucht, die eine bemerkenswert hohe Mineralisierung innerhalb der ersten 300-Meter-Schicht aufweist. Diese eignet sich für den Tagebau ideal. Weiterhin ergibt sich ein nach oben offenes potenzielles Untertagebau-Potenzial, dessen Goldgehalt sich bei so hohen Oberflächengehalten in der Tiefe oftmals deutlich verbessert.

Ein Timing-Faktor ist besonders günstig: Die Aktie ist Ende Dezember mit 1,00 CA$ in den Handel gestartet und zeigt schon deutliches Interesse, kurz bevor wichtige Goldmessen und virtuelle Veranstaltungen die Story erst noch in breiten Anlegerkreisen bekannt und die Aktie damit noch ein gutes Stück steigen lassen sollten.

Das IPO bzw. der Zusammenschluss zu Gold Mountain Mining erfolgte im Dezember bei Kursen von 0,90 CA$. Kaufen Sie die Aktie nicht wesentlich über 1,00 CA$. Ein striktes Kauflimit ist wegen der geringen Verfügbarkeit von Aktien zu günstigen Kursen nötig.

https://youtu.be/bnHmq7RoZkw

Wann werden Sie Goldherz PLUS Anleger?

Übermorgen, am 27. Januar, stelle ich allen Goldherz PLUS Lesern den offiziellen “Nachfolger” meiner bisher favorisierten Öl-Aktie aus Namibia vor, die Lesern in der Spitze knapp +1.000% Rendite innerhalb von 12 Monaten ermöglichte. Die neue Aktie steht möglicherweise vor einer ähnlich rasanten Entwicklung.

Über 500 Anleger konnten in den letzten 12 Monaten von meinen außergewöhnlich erfolgreichen Börsentipps massiv profitieren:

- +2.048% in 9 Monaten mit Chalice Gold (Sydney: CHN)

- +720% in 9 Monaten mit Skeena Resources (Toronto: SKE)

- +186% in 4 Monaten mit – Aktie immer noch als Kauf im PLUS-Premiumbrief – steigt täglich weiter…

- +105% in den letzten 4 Wochen mit einer kleinen Öl-Aktie, die ich im Rahmen meiner Öl-Sonderanalyse vorstellte.

JETZT Goldherz PLUS Mitglied werden

Renditen von über +1.000% in 2020 waren nachweislich möglich!

Ihr

Günther Goldherz,

Chefredakteur Goldherz Report

Der nächste Goldherz Live-Chat-Termin:

Die nächste Goldherz Sprechstunde mit dem Thema “Gold Mountain Mining” veranstalte ich für Sie heute, den 25. Januar 2021, ab 18:00 Uhr im sharedeals.de Live Chat!

Offenlegung von Interessenskonflikten & Risikohinweis, Haftungsausschluss

Hinweis auf mögliche Interessenskonflikte gemäß Paragraph 34b WpHG i.V.m. FinAnV: Ein Interessenskonflikt besteht darin, dass die bull markets media GmbH bzw. Redakteure, Mitarbeiter, Eigentümer oder anderweitig mit der bull markets media GmbH verbundene natürliche und juristische Personen Positionen in den folgenden besprochenen Finanzinstrumenten halten und diese Positionen jederzeit weiter aufstocken oder verkaufen können:

Gold Mountain Mining. Ein erhöhtes Interesse an den besprochenen Finanzinstrumenten, steigende Kurse und eine höhere Handelsliquidität sind bei einem geplanten Verkauf von Vorteil. Somit besteht eindeutig und konkret ein Interessenskonflikt.

Risikohinweis: In diesem Newsletter werden ausschließlich Aktienanlagen besprochen. Aktienanlagen bergen ein hohes Verlustrisiko, welches im schlimmsten Fall den Totalverlust des eingesetzten Kapitals bedeuten kann. Dies gilt insbesondere für Aktienwerte mit niedriger Marktkapitalisierung (kleiner 100 Mio. EUR), welche in diesem Newsletter ebenfalls regelmäßig besprochen werden. Wir weisen ausdrücklich darauf hin, dass es sich bei in diesem Newsletter veröffentlichten Beiträgen um journalistische Beiträge und Meinungsäußerungen, keinesfalls aber um Finanzanalysen im Sinne des deutschen Kapitalmarktrechts handelt. Das Studium dieses Newsletters ersetzt daher keine individuelle Anlageberatung. Wir raten daher ausdrücklich dazu, sich vor einem Investment in die hier vorgestellten Aktien von einem Anlage- oder Vermögensberater in Bezug auf die individuelle Angemessenheit dieses Investments beraten zu lassen. Darüber hinaus sollten Anleger auf keinen Fall ihr gesamtes Kapital auf wenige Aktien konzentrieren oder sogar einen Kredit für die Aktienanlage aufnehmen.

Haftungsausschluss: Den Artikeln, Empfehlungen, Charts und Tabellen liegen Informationen zugrunde, welche die Redakteure für verlässlich halten. Eine Garantie für die Richtigkeit kann die Redaktion jedoch leider nicht übernehmen. Jeglicher Haftungsanspruch – insbesondere für aus einer Aktienanlage entstandene Vermögensschäden – muss daher grundsätzlich abgelehnt werden. Bitte lesen Sie unbedingt unseren vollständigen Disclaimer.

Impressum

Der Börsenbrief „Der Goldherz Report“ ist ein Produkt der bull markets media GmbH Am Königsgraben 2 DE-15806 Zossen Amtsgericht Berlin (Charlottenburg), Register-Nr.: HRB 171343

Geschäftsführer & Herausgeber v.i.S.d.P.: Alexander Schornstein, Andre Doerk

Webseite: www.goldherzreport.de

E-Mail: [email protected]

Redaktion: Günther Goldherz (Pseudonym – Name des Redakteurs ist dem Herausgeber bekannt)