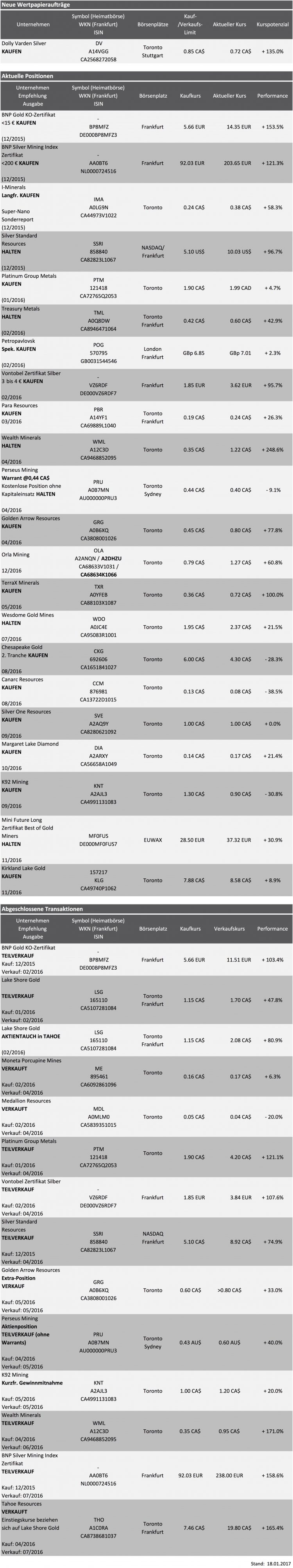

Goldherz Report Ausgabe 3/2017 – Donnerstag, 19. Januar 2017

Liebe Leserinnen und Leser,

bei den Goldminen ist es immer gleich, es läuft immer alles hervorragend, oder überhaupt gar nichts. Von Oktober bis Dezember waren es 3 schwere Monate. Dafür waren die vorangegangenen 9 Monate fantastisch. Wenn wir uns dieses Jahr wieder 2/3 des Jahres im Bullenmarkt befinden, dann haben wir keinen Grund zum jammern.

Sie sollten nur sichergehen, dass Sie die Zyklen richtig ausnutzen und in den Schwächephasen, in denen es mal nicht so läuft wie gewünscht, die Nerven behalten sowie in den guten Perioden immer etwas Geld zurücklegen, dass Sie dann für Zukäufe und Neuinvestitionen nutzen können.

Der Goldmarkt läuft jetzt, wo wir kurz vor der Amtseinführung von Trump stehen, deutlich besser und er kratzt diesmal von oben statt von unten an der 1.200 US$ Marke.

Gleichzeitig warten schätzungsweise 50 Billionen an global gebunkerter Liquidität darauf, irgendwie gewinnbringend investiert zu werden. Neue Straßen und Brücken, die das Wachstum in den USA und weltweit (Stichwort: Neue chinesische Seidenstraße) ankurbeln sollen, werden sicher ihren Teil dieser Summe verschlingen. Nur schafft man damit auch nur bedingt neues Wachstum und dies wird sich in den nächsten Jahren auch wieder negativ bemerkbar machen.

Wenn etwas den Goldpreis in der Historie stark steigen ließ, so war dies immer eine Mischung aus heimtückischer Geldentwertung, einer unverantwortlichen Geldpolitik geschuldet, die mit unproduktiven Investitionen (schlimmstenfalls staatlichen Interventionen) einhergingen bzw. daraus resultierten. Mit staatlichen Investitionsschüben bringt man leider nur höchst selten ein nachhaltiges Wachstum hervor und hat am Ende nur wertlose Schulden kreiert, welche nie und nimmer mehr produktiv sein werden.

Der Goldmarkt, zur Erinnerung, ist nur 200 Mrd. US$ groß. Wenn nur 1-2% des liquiden Globalanlagevermögens in Gold fließt, sollte dort eine richtig große Party steigen! Na und beim Silber erst…

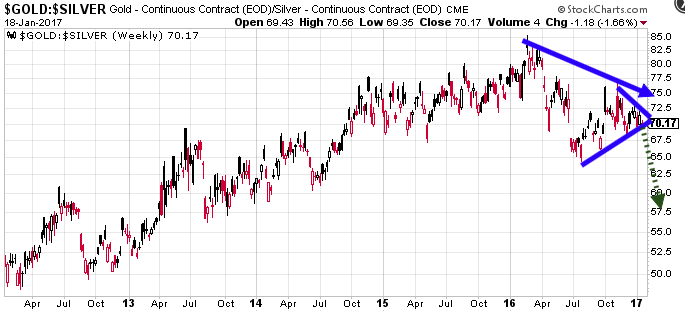

Silber zeigt wie ich Ihnen in den letzten Ausgaben wieder stärker betone, immer dann eine außerordentliche relative Stärke, wenn der Goldpreis ebenfalls steigt. Das können Sie ausnutzen, indem Sie mehr Mittel in Silberminen und Silberexplorer investieren.

Heute möchte ich Ihnen darum eine weitere Depotergänzung vorstellen.

Updates zu:

- Silver One Resources – Heap-Leaching Tailings-Projekt mit >2 Mrd. US$ Umsatzpotenzial.

- Para Resources – Übernahme in Nicaragua sorgt für höhere Goldproduktion und weiteres Standbein.

NEWS-TICKER:

Eine meiner ersten Empfehlungen im Goldherz Report, die Nano-Bergbauaktie I-Minerals (Toronto: IMA) vollzog in den letzten zwei Wochen eine wunderschöne Bewegung und steht jetzt mit hervorragenden +58% im Plus. Grund war, dass der seit einem Jahr andauernde Test des Nanomaterials Halloysite zur Wundbehandlung. (News-Release engl.) offensichtlich hervorragende Resultate brachte. Dieses Halloysite ist in dieser speziellen Struktur wie sie für medizinische Zwecke benötigt wird (minimalste Verunreinigung und große Oberfläche) meines Wissens ausschließlich auf dem Projekt von I-Minerals vorhanden. Die Kursentwicklung zeigt einmal mehr, wie wichtig es ist bei so kleinen Werten immer auch Geduld mitzubringen. Kursgewinne stellen sich hier oft sehr schnell ein und wenn man nicht positioniert ist – wie wir es hier waren – kommt nur sehr schwer und rechtzeitig in den Wert hinein.

In den nächsten Wochen werde ich versuchen noch einige weitere Informationen zu erhalten. Insbesondere die wichtigste Meldung steht ja noch bevor: Die Abbaugenehmigung. Insofern dürfen Sie sich noch auf weitere positive Entwicklungen freuen und ich halte Sie hier garantiert informiert.

Neuempfehlung Ausgabe 2/2017:

- Dolly Varden Silver Corp (Toronto: DV – WKN: A14VGG) Kurs: 0.72 CA$ – Silberexplorer mit Übernahmefantasie durch Hecla Mining?

Aktuelle Aufträge und Positionen

Updates zu den Empfehlungen

Silver One Resources (Toronto: SVE) – Kurs: 1.00 CA$ – Performance: +/- 0% Anlageurteil: KAUFEN

Die Lust hätte ich schon, Ihnen weitere Überlegungen und Einzelheiten über Silver One Resources zu schreiben. Doch ich möchte den Platz in dieser Ausgabe nicht überbeanspruchen und dem Management auch etwas Zeit geben, um nach und nach mit positiven Resultaten zu überzeugen. Jetzt ist es auch ein Vorteil, dass Silver One einen so hohen Aktienkurs besitzt, denn die neuen Aktien, welche für die Projektübernahme an Silver Standard Resources fließen werden, besitzen nur eine geringe Verwässerung. Das Projekt kostet weniger als 5% des Aktienkapitals und bringt das Unternehmen einen großen Schritt vorwärts.

Eine Vermutung konnte ich seit dem am 16.01. von mir verfassten Update bestätigen. Das nun von Silver One Resources erworbene Projekt wird höchstwahrscheinlich eines der “Kernprojekte” sein. Doch weiterhin hält das Management nach vergleichbar großen Projekten Ausschau, welche mit dem attraktiven Aktienkapital übernommen und innerhalb von 1-2 Jahren ins Produktionsstadium geführt werden können.

Das übernommene Nevada Projekt, Candelaria wird garantiert nicht die letzte und vielleicht sogar nicht einmal die wichtigste Übernahme gewesen sein. Es war erst der zweite Streich des neuen Silberexplorers und, meiner Ansicht nach, die erste Übernahme, bei der schon erste konkrete Daten bezüglich späterer Produktionszahlen und Bewertungen durchschimmern.

Fazit

Die Aktie hat bisher noch nicht stark auf die Übernahme reagiert. Dies ist darauf zurückzuführen, dass man die Ressource (von 2001) noch in eine aktualisierte NI 43 101 konforme Variante überführen muss. Erst dann wird das wirtschaftliche Potenzial nachweisbar. Da ich sehr sicher bin wie hier die nächsten fundamentalen Schritte aussehen werden und welche Ergebnisse wir erwarten können, sehe ich mich in meiner Kaufempfehlung bestätigt und sehe eine großartige Chance darin, dass der Kurs bisher nicht auf diese fantastische Nachricht reagiert hat. Die Aktie bleibt ein eindeutiger Kauf!

Para Resources (Toronto: PBR) – Kurs: 0.24 CA$ – Performance: +26% Anlageurteil: KAUFEN

Einige Leser fragen mich gelegentlich danach warum ich Para Resources empfehle, obwohl die Aktie doch bisher kaum gestiegen sei. Doch dies ist, wie ich finde, eine Frage der Perspektive. Schließlich hat sich Para Resources in den letzten 6-Monaten deutlich besser entwickelt, als der viel zitierte Junior-Goldminen-Index ETF (GDXJ). Während die Junior-Minen -22% Verlust einfuhren, steht Para mit +4% deutlich besser da. Wenn Sie sich nun noch vor Augen halten, dass Para eine funktionsfähige Produktionsanlage erwerben konnte und gemessen an der Marktkapitalisierung im Vergleich zur Produktion 60-70% günstiger als der Sektor bewertet wird, sollten alle Fragen beantwortet sein.

Para Resources entwickelte sich im 2. Halbjahr 16 im Vergleich zum Goldminensektor deutlich stärker

Quelle: Finance.Google.com

Die Aktien von Para Resources stiegen am Mittwoch um +20%. Damit steht das Unternehmen seit meiner Erstempfehlung wieder sichtlich im Plus. Tatsächlich gab das Unternehmen auch eine passende, meines Erachtens, sogar eine überraschende positive Nachricht bekannt, welche die Aktionäre hocherfreut stimmen dürfte.

Para kauft sich in Nicaragua ein

Para konnte sich ein günstiges Goldprojekt in Nicaragua sichern, welches die Goldproduktion in Kolumbien erweitern wird. Dieses Goldprojekt besitzt eine Produktionsrate von durchschnittlich 864 Unzen Produktion, im Wert von 1 Mio. US$ pro Monat, die noch stark ausbaufähig ist.

Die Kaufvereinbarung wurde mittels einer Absichtserklärung zementiert und soll bis 17. Mai abgeschlossen sein. So lange wird Para die Zahlen und das Potenzial prüfen können.

Der Kaufpreis von 8 Mio. CA$, der in Form von 40 Mio. Aktien von Para Resources beglichen wird, ist zudem sehr günstig und entspricht lediglich dem 0,6-fachen Umsatz des vergangenen Jahres.

Übernahmepreis beim 2x EV/EBITDA 2017

Eine Produktionssteigerung ist außerdem geplant und dürfte in einer Jahresproduktion 2017 von 12.000 Unzen resultieren, welche >3 Mio. US$ an operativem Gewinn abwerfen sollte. Geht die Rechnung auf, dann entspräche dies einem sehr günstigen EV/EBITDA von rund 2, bei im Goldsektor üblichen Bewertungen von 6.

Die Strategie bei der sich Para mehrheitlich an einem Projekt beteiligt und weiterhin mit lokalen Partnern zusammenwirkt, zahlte sich in Kolumbien aus und wird mit der Übernahme von Nicaragua Milling bekräftigt, denn man wird zunächst 80% der Aktien erwerben.

Einer der Hauptbeweggründe für die Übernahme war höchstwahrscheinlich, dass sich der Nicaragua Milling CEO Randy Martin, welcher auch bei Para die Managementfunktion als projektverantwortlicher COO ausführt mehr Energie und Zeit für die börsennotierte Para Resources einbringen wird und mit dem Kapital von Para Resources ein besseres Produktionssteigerungspotenzial besitzt.

Das Para Management betonte außerdem, dass man am Aufbau eines mittelgroßen Goldproduzenten arbeitet und man demzufolge strategische Schritte unternimmt, welche das Wachstumspotenzial auf mehrere Säulen stellt.

Die Aktivitäten in Kolumbien bleiben weiterhin der Kern des Unternehmens. Dort wird man aber noch weitere Investitionen in die Exploration tätigen müssen, um die Eigenproduktion langfristig zu sichern. Mit dem Deal in Nicaragua wird man eine größere finanzielle Flexibilität erreichen und kann die Budgets besser im Konzern steuern, ohne auf Fremdkapital angewiesen zu sein.

Frisches Kapital

Para Resources hatte im Oktober eine Finanzierungsvereinbarung mit der Goldinvestmentgesellschaft Cartesian Royalty Holdings geschlossen und wird daraus voraussichtlich zwischen 10 bis 18 Mio. US$ an langfristig gebundenen Kapital generieren. Mit dem nun erfolgten Zukauf wird sich das Eigenkapitalbasis weiter verbessern. In Ausgabe #40/2016 hatte ich die Vorteile des CRH Deals hervorgehoben und die absolute Kursuntergrenze bei 0.20-0.22 CA$ beziffert. Auf diesem Niveau wurden die Aktien an Cartesian ausgegebenen und darunter verkauft wohl niemand seine Papiere. Diese Prognose ging auf und die Untergrenze hat bisher sehr gut gehalten, abgesehen von einem Ausrutscher Mitte Dezember als alle Goldaktien verkauft wurden und ich gute Chancen für einen Marktboden sah.

Wenn die Übernahme bis zum Frühjahr abgeschlossen ist, wird Para Resources, unter Hinzunahme der neuen Aktien, eine Marktkapitalisierung von etwa 22 Mio. US$ aufweisen und eine Jahresproduktion von 13.500-15.000 Unzen (Kolumbien) sowie 12.000 Unzen (Nicaragua) anstreben. Dies entspricht einer Bewertung von lediglich 863 US$ je Unze Jahresproduktion. Der Sektordurchschnitt liegt eher bei 3.000-4.000 US$ und selbst wenn man einen gehörigen Risikoabschläg von >50% mit einrechnet, bleibt Para Resources extrem unterbewertet.

Fazit

Der langsamer als erwartet – durch Reparaturarbeiten gut begründete – Produktionsaufbau in Kolumbien dürfte langsam aber dennoch vorankommen. Das für 2018 angekündigte Jahresproduktionsziel von 24.000 Unzen wird, durch die Übernahme in Nicaragua, um ein Jahr vorgezogen und es besteht das Potenzial, dass 2018 eine Goldproduktion zwischen 30-40 Kilounzen möglich wäre.

Eine exakte Gewinnprognose ist in diesem Aufbaustadium zwar schwer. Doch die äußerst geringe pro Unzen Bewertung und die sehr hohen Goldgehalte sowie das außerordentlich bedeutsame Explorationspotenzial lassen nur eine Kaufempfehlung zu. Die besseren Rahmendaten aus Kolumbien, wo sich spätestens seit dem Produktionsstart von Red Eagle Mining (Toronto: R) und der erreichten Abbaugenehmigung für Continental Gold (Toronto: CNL) zwei prominente kanadische Goldproduzenten befinden, sorgt für die nötige Übernahmefantasie.

Para Resources ist eine günstige Möglichkeit sich in den potenziell kommenden Goldabbauregionen zu positionieren. Die politische und wirtschaftliche Situation in Kolumbien und Nicaragua wird immer besser und es bahnen sich stärkere Investitionswellen in diese lateinamerikanischen Länder an, zumal dort noch Goldgehalte von 10-20 g/t nicht selten sind, die es in Kanada oder USA kaum noch gibt.

Para Resources kann weiterhin zugekauft werden.

Ende Teil I

Neuempfehlung

Dolly Varden Silver (Toronto: DV – WKN: A14VGG) Kurs: 0.71 CA$

Internetseite von Dolly Varden Silver

Kauflimit: 0.85 CA$ – Kursziel: >1.60 CA$

Highlights der Empfehlung:

- Der Senior Silberproduzent Hecla Mining hält trotz eines gescheiterten Übernahmeversuchs im Sommer 2016 weiterhin >10% aller Aktien und dürfte möglicherweise erneut Interesse zeigen.

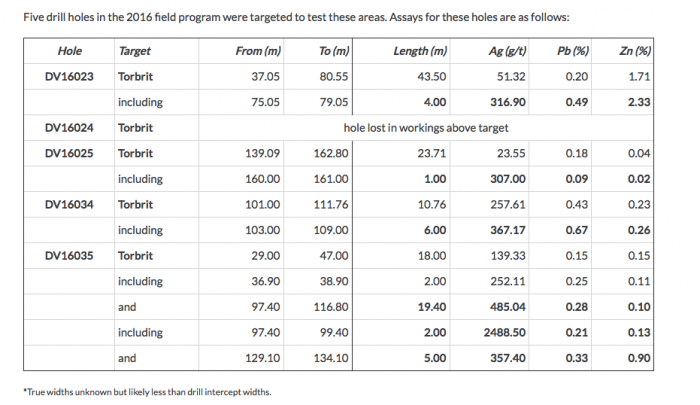

- Die Bohrresultate im Herbst waren der Brüller: 19 Meter mit 485 g/t Silber und eine neu entdecktes Vorkommen im Norden des Projektes, das erstmals exploriert wurde. Diese Nachrichten helfen der Interpretation sehr.

- >40 Mio. Silberunzen mit teils sehr hohen Graden >600 g/t sind im leicht zugänglichen und exzellent mit Infrastruktur ausgestatteten British Columbia ein gefundenes Fressen für Silberkonzerne, die ihre Produktion ergänzen wollen. Für die gleiche Profitabilität müssen andere Projekte >100 Mio. Silberunzen erreichen und eine Kleinproduktion wäre selbst auf der heutigen Ressourcenbasis möglich.

- Das Explorationspotenzial und das vorhandene Vorkommen rechtfertigen einen deutlichen Anstieg der Bewertung, die bei sehr günstigen 18 Mio. US$ bei lediglich 0,45 US$/Silberunze liegt.

- Bis zu einem Kurs von 2 CA$ ist die Aktie zu günstig! Bei Eigenentwicklung sind sogar >5 CA$ möglich, im Falle einer Übernahme eher 2-4 CA$, die jedoch im Vergleich zur Eigenentwicklung schneller und sicherer vonstatten gehen sollten. Unter 1 CA$ ist die Aktie schlicht akut unterbewertet und besonders vom Timing her zurzeit eine hochinteressante Silberexplorer-Story.

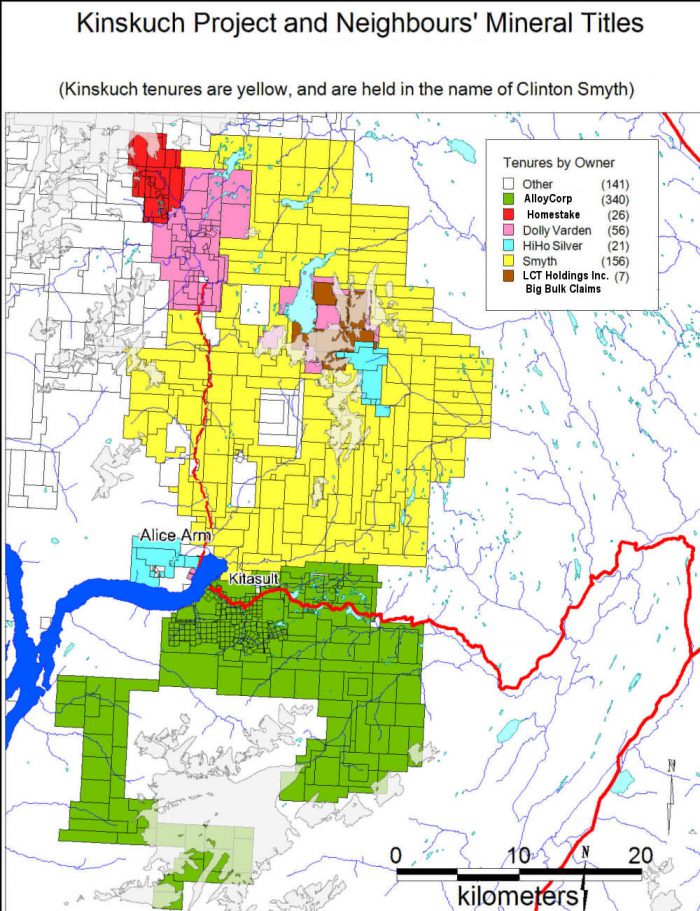

Dolly Varden Silver kämpfte sich 2016 erfolgreich durch einen Übernahmekampf, der durch Hecla Mining forciert wurde. Diese Übernahmefantasie beflügelte zwischen Juni und August den Kurs der Aktien. Der Senior-Silberproduzent Hecla Mining (NYSE: HL – Marktkapitalisierung: 2,5 Mrd. US$) bot den Aktionären von Dolly Varden zunächst 0,69 CA$ je Aktie an. Angesichts des Projektpotenzials war dieses Angebot jedoch viel zu niedrig und das Management von Dolly Varden konnte diesen Angriff erfolgreich abwehren und in diesem Zuge das Unternehmen neu strukturieren und auf ein solides Fundament stellen. Doch ich habe so eine Vorahnung, dass die zurückgezogene Übernahmeofferte von Hecla Mining nicht das letzte Wort war, denn das Hecla Management ist weiterhin Großaktionär von Dolly Varden und von der positiven Entwicklung des Unternehmens sowie dessen Zukunft überzeugt. Außerdem hält Hecla Mining sehr potenzialträchtige Explorationslizenzen für Silber rund um das Kerngebiet von Dolly Varden und Insider berichteten mir, dass diese Gebiete in hohem Maße dafür geeignet seien, die künftige Produktion von Hecla Mining zu halten. Da auch Hecla wie alle großen und traditionsreichen Silberkonzerne, mit sinkenden Reserven kämpft und händeringend nach einem Ersatz für ihre bisherigen Produktionsgebiete sucht.

Darum hat sich der Kurs von Dolly Varden, nach der Absage von Hecla Mining, sehr schnell wieder gefangen und strebt seit einigen Wochen wieder deutlich aufwärts. So lange die Aktie unter 1 CA$ notiert, mache ich mit meiner Kaufempfehlung nichts verkehrt.

Chart von Dolly Varden Silver 2015-2017

Quelle: Stockcharts.com

Dolly Varden besitzt eine Silberressource von 40 Mio. Unzen sowie ein erhebliches Explorationspotenzial. Bisher wurden nur etwa 5-10% des Gebietes exploriert. Es besteht damit eine begründete Annahme, dass dieses Projekt einige hundert Millionen Silberunzen beherbergt. Doch selbst auf Basis der bestehenden Silbervorkommen wäre ein fairer Übernahmepreis eher bei 2 US$/Unze anzusiedeln. Dies entspräche einem umgerechneten Wert von 3.25 CA$ pro Aktie. Selbst unter Berücksichtigung eines Risikoabschlags wären 2 CA$ eigentlich das Mindestgebot gewesen.

Insofern verstehe ich die Taktik von Hecla Mining voll und ganz. Man war sich sicher, dass man im Zuge des abklingenden Bärenmarktes beim Silber noch schnell eine Übernahme zimmern und unter 1 CA$/Aktie an dieses begehrte Projekt herankommen könne. Hecla sah sich schon als Gewinner, weil man ohnehin aufgrund einer Kreditvergabe an Dolly Varden über 1.5 Mio. CA$ einer der damals größten Gläubiger war.

Nur unterschätzte Hecla Mining den kämpferischen Willen von Rosie Moore, die in der Krise 2015 als Vorstandsvorsitzende einsprang und die Unabhängigkeit von Dolly Varden erkämpfte. Dies gelang indem sie im letzten Jahr, trotz aller Wirren, 6 Mio. CA$ frisches Eigenkapital auftrieb und damit alle Verbindlichkeiten der Krisenjahre 2013-2016 ablösen konnte. Frau Moore besitzt eine 30-jährige Erfahrung im Minenbereich und war u.a. für bekannte Unternehmen aus dem Finanz- und Minensektor wie Hecla Mining, Diamond Fields Resources Inc., Yorkton Securities, Pan American Silver Corp. and Bear Creek Mining Corporation tätig.

2015/2016 begleitete Frau Moore Dolly Varden durch eine extrem schwierige Zeit für Silber-Explorer. Doch die Mühen und der Umstand, dass sie die Zähne gegenüber ihrem ehemaligen Arbeitgeber Hecla Mining zeigte und so kein leichtes Ziel einer Übernahme wurde, haben sich ausgezahlt. Hecla Mining gab sein Angebot unter Verletzung einiger kanadischer Auflagen ab, welche Kleinanleger vor Benachteiligungen schützen sollen (bspw. ein unabhängiges Bewertungsgutachten).

Immerhin konnte das Unternehmen in den schweren Zeiten noch zwei kleine Bohrprogramme absolvieren und weitere Silberzonen entdecken, die künftig die Ressource erheblich steigern dürften.

Dolly Varden stehen nun alle Möglichkeiten offen:

- 2017 wird man ein weiteres Bohrprogramm abschließen und die Ressource anhand der neuen und 2015/16 bekannten Daten erweitern.

- Zeitgleich mit der fundamentalen Entwicklung geht man in neue Runde der Übernahmeverhandlungen mit Hecla Mining und wird mit steigenden Kursen und guten Nachrichten ein Umfeld schaffen, das den besten Übernahmepreis für Aktionäre ermöglicht.

- Es tritt ein weiterer Silberkonzern an das Unternehmen heran.

- Man erhält so gute Bohrergebnisse, dass man sein Silbervorkommen selbstständig in Richtung 100 Mio. Unzen entwickelt und in Produktion führen kann.

Obwohl mir die Variante der Eigenentwicklung am meisten zusagen würde, da in dem Falle ein finales Kursziel von >5 CA$ möglich wäre, halte ich die Wahrscheinlichkeit dafür, dass es im Laufe des Jahres 2017, zu erneuten Aufnahme Übernahmeverhandlungen (>50% geführt mit Hecla Mining) kommt, für wesentlich größer. Damit stiege die Möglichkeit für kurzfristige Kursgewinne in Richtung von 2-3 CA$. Unter Chance-/Risikoabwägungen wäre dies auch die vorzuziehende Variante. Die Übernahmeverhandlungen dürften, angesichts der letztjährigen Panne, wohl hinter verschlossenen Türen geführt werden und Hecla wird sicher gehen, dass eine mögliche Offerte beim Board of Directors und mit Zustimmung des Managements lanciert wird, so dass die Übernahmeaussichten bei Vorlage an die Aktionäre deutlich höher sein wird.

Der neue CEO dürfte die gleiche Taktik wiederholen die 2013 bei Orko Silver funktioniert hat

Die Ernennung des neuen CEO (hierzu die engl. Pressemeldung vom 6. Dezember) bestärkt meine Überzeugung, dass hier eine Übernahme angestrebt wird. Der Mann an der Spitze ist ab jetzt Gary Cope. Dieser war 2013 President & CEO von Orko Silver Corp und verhandelte für diese Gesellschaft die Übernahme mit Coeur d’Alenes Mine Corp (NYSE: CDE – 2 Mrd. US$ Marktkapitalisierung). Für diese Übernahme bezahlte Coeur Mining 350 Mio. US$. Wobei ich hervorheben möchte, dass der CEO damals eine zweigleisige Taktik fuhr. Zunächst nahm er heimlich, still und leise mit mehreren Parteien Kontakt und Übernahmegespräche auf und ließ diese jeweils bindende Verschwiegenheitserklärungen unterzeichnen. Mit der traditionell als expansionswillig bekannten First Majestic Silver gab man dann erfolgreiche Übernahmeverhandlungen bekannt und sorgte damit dafür, dass der schlussendliche Käufer, Coeur Mining, aus der Reserve gelockt wurde.

Das La Preciosa Projekt von Orko Silver besitzt 115 Mio. Unzen Silber (M&I Ressource) und der Übernahmepreis lag bei attraktiven 3 US$/Unze. Wobei das Projekt lediglich Grade von 95 g/t (Tagebau) aufweist. Umgerechnet auf die Aktienbewertung bei Dolly Varden wäre dies ein Übernahmepreis von 4,72 CA$. Wobei selbst dieses hohe Potenzial von knapp 5 CA$ nicht einmal das höhere Steigerungspotenzial für die Ressourcen von Dolly Varden und vor allem nicht die deutlich besseren Grade (224-625 g/t) berücksichtigt.

Deshalb halte ich ein maximales Kurspotenzial von 5 CA$, wobei ich nicht unfroh wäre wenn die Übernahme bei 2-3 CA$ stattfände, für absolut möglich. Das maximale Kurspotenzial wäre bezogen auf den aktuellen Kurs +584%. Aber ich möchte die Erwartung nicht übertrieben hoch ansetzen und wäre am Ende auch mit +135% (von 0.85 auf 2 CA$) und bis +252% (3 CA$) vollkommen glücklich. Der Vergleich soll nur einmal aufzeigen wohin die Reise gehen könnte, wenn sich die Sache ähnlich wiederholt wie 2013 und Sie dürfen nicht vergessen, dass wir 2013 schon das Silberhoch gesehen hatten und wir uns jetzt ganz am Anfang eines neuen Haussezyklus bewegen.

Dass ich ein kleines Fable für historische Silberminen habe, welche zwischen 1800 und 1900 produzierten, dürfte Ihnen seit meinen Empfehlungen von TerraX Minerals (TXR), Silver One Resources (SVE) und Kirkland Lake Gold (KL) bekannt sein. Der Riesenvorteil solcher ehemals produzierender Minen ist der, dass die Vorkommen schon einmal getestet wurden, höchstwahrscheinlich längst nicht erschöpft sind und die Infrastruktur vorhanden ist, die für einen schnellen Produktionsaufbau und niedrige Förderkosten wichtig sind.

Neben diesen Kriterien halte ich hohe Grade – im Untertageabbau – für unverzichtbar. Je kleiner die Gesellschaft und je weniger Kapital zur Verfügung steht, desto bessere Grade sollten vorhanden sein.

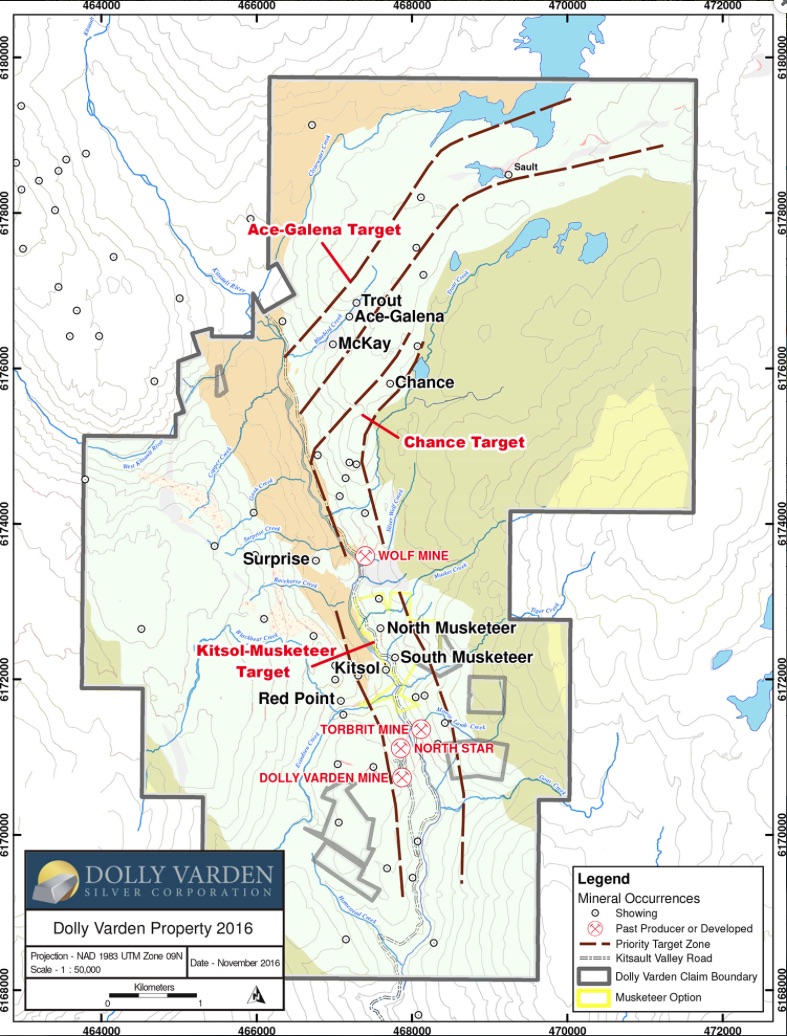

Bei Dolly Varden treffen alle diese Grundüberlegungen voll ins Schwarze. So befanden sich auf dem Explorationsgebiet einst mehrere bekannte Silberminen. Die geophysischen Untersuchungen und Testbohrungen deuten auf zusammenhängende Erzzonen zwischen den ehemaligen Minen und dem Norden des Konzessionsgebietes hin. Wobei die Geologen ein Vorkommen vermuten, dass ähnlich entstanden sein sollte wie das bekannte Eskay Creek Mine, welches die Goldmine mit den höchsten Graden der Welt war und einst von Barrick Gold bis 2008 betrieben wurde. Eskay Creek Mine hatte bis zu 48 g/t Gold und 2,2 kg/t Silber aufzubieten und produzierte als fünftgrößte Silbermine der Welt >160 Mio. Unzen.

Der Schlüssel, weshalb mir das Übernahmeziel so gut gefällt, finden Sie in den technischen Abhandlungen und der Ressourcenschätzung von Dolly Varden. (Link: Technical Report vom 30.09.2015 als PDF).

Projektkarte für das Explorationsgebiet “Dolly Varden”

Quelle: DollyVardenSilver.com

Daraus lassen sich vor allem die bisherigen Bohrresultate von 2013 und dies in Bezug auf die 2016 veröffentlichten Daten einordnen. So resultiert ein wesentlicher Teil der aktuellen Ressourcenschätzung auf einem überschaubaren 9.500 Meter Bohrprogramm, welches man 2013 absolvierte. Damals wurden den bekannten Vorkommen die Erzzonen auf den Gebieten der einstigen Minen Wolf, Dolly Varden sowie Torbrit hinzugefügt und damit die Ressourcen mehr als verdoppelt. Die Grade waren dabei überwältigend gut und lagen im Schnitt bei >300 g/t. Wobei das Vorkommen noch kleinere Mengen an Blei und Zink enthält, welche aber in der Ressourcenschätzung von Dolly Varden bisher nicht verwertet wurden, da dieses Potenzial bisher nebensächlich erschien.

>40 Mio. Silberunzen mit starken Graden

Quelle: DollyVardenSilver.com

Bohrprogramm 2016 deutet auf Riesenpotenzial hin

Trotz des laufenden Übernahmekampfes und der Rückzahlung eines Kredites per 2016 wurde das Steigerungspotenzial der Torbit Ressource (15 Mio. Silberunzen) – einer Erzzone, die sich in einer von vier historischen Förderstätten befindet – erneut eindrucksvoll bestätigt, als man 2 Meter Bohrkernlänge mit 2,5 kg/t Silber und insgesamt eine Silberader von 19 Metern Länge mit 485 g/t fand. Diese hochgradigen Adern sind in 100-120 Metern Tiefe auch nicht sonderlich schwer zu erreichen.

Bohrergebnisse der Torbit Zone

Stark waren auch die ersten konkreten Bohrungen auf der weiter im Norden liegenden Zielzone Ace-Galena. In dieser 300 Meter lange Zone, welche sich auf dem insgesamt 6km langen Trend befindet, konnte eine Bohrung mit 405 g/t Silber und 3 Metern Adernbreite nachgewiesen werden.

Dies sind schon sehr eindrucksvolle Bohrergebnisse, die der Ressource zu einem späteren Zeitpunkt und höchstwahrscheinlich nach der Beendigung des nächsten anstehenden Bohrprogramms in 2017 noch hinzugerechnet werden sollten. Die 42,5 Mio. Silberunzen, die man bis jetzt vorweisen kann, sind demnach nur ein Anfang und könnten in den nächsten 12 Monaten durchaus in Richtung 60-80 Mio. Silberunzen ausgebaut werden. Wobei ich zur Bewertung lediglich ein 40 Mio. Unzen Vorkommen unterstelle, da dies allein schon genug Aufwärtspotenzial für die Aktien enthält und ich bin mit meinen Prognosen lieber am unteren Ende und auf der sicheren Seite.

Fazit

Bei den aktuellen Kursen von 0.73 CA$ und bis zu 1 CA$ bzw. sowie einer möglichen Bandbreite zwischen 0.70-0.85 CA$ sehe ich kaum ein Risiko für Käufer. Die Firma ist rekapitalisiert, besitzt Liquidität für das nächste Bohrprogramm und Aktienverkäufe erwarte ich auf dem aktuellen Niveau kaum. Wenn Sie die Aktie mindestens bis zum Abschluss des nächsten geplanten Bohrprogramms halten, das höchstwahrscheinlich wie in Vergangenheit auch mit sehr guten bis hervorragenden Ergebnissen aufwarten dürfte, werden Sie sehr wahrscheinlich stattliche Kursgewinne erzielen. Sickert in dieser Zeit auch nur ein Wort bezüglich wiederaufgenommener Übernahmeverhandlungen durch, so dürfte die Aktie sofort einen Sprung über 1.50 und in Richtung 2 CA$ machen.

Sie halten mit Dolly Varden eine Aktie, die aus eigener Kraft 50-100% steigen kann und eine zusätzliche Option auf deutlich größere Kurssteigerungen, wenn Silber läuft oder/und die Übernahmeverhandlungen laufen und dies mit sehr überschaubaren Risiken. Dass die Bohrresultate enttäuschen werden, halte ich für sehr unwahrscheinlich, da man das geologische Potenzial heute schon sehr gut einschätzen kann. Die rund 42 Mio. Silberunzen und deren sehr günstige Bewertung (in-situ 0,45 US$ pro Unze) trägt mit dazu bei, dass ich den Wert jetzt als extrem aussichtsreich einstufe.

Kaufen Sie sich jetzt besser mit einer Position ein, die sie auch bereit sind über die nächsten 6-12 Monate zu halten.

Noch eine dringende Bitte habe ich noch an Sie: Kaufen Sie besser nicht am Vormittag in Deutschland, wenn die Börse von Toronto geschlossen hat, sondern in Kanada oder wenn die dortige Börse offen ist. Für die gefräßigen Kursmakler sind Aufträge von privaten Anlegern, die ohne Limit aufgegeben werden, ansonsten ein Gaumenschmaus.

P.S. (Hinzugefügt am 20. Januar): Anbei möchte ich Ihnen noch die Hecla Mining Projektkarte zeigen, die deren Projekt (gelb) zeigt. Das Dolly Varden Projekt liegt im Norden (rosa) und grenzt direkt an das 2016 von Hecla erworbene Kinskuch Projekt. Auch Hecla Mining weist auf seiner Homepage darauf hin, dass die Geologie vergleichbar mit “Eskay Creek” sei und sieht einen enormen Wert für dieses Konzessionsgebiet. Dolly Varden war bisher in der Lage neue Silbervorkommen für nur etwa 0,50 US$ pro Unze zu explorieren. Der Übernahmewert dieser Vorkommen dürfte eher im Bereich von 2-3 US$ anzusiedeln sein. Sollte Hecla selbst bohren und Silber finden, dürfte man sich schnell um die Übernahme von Dolly Varden bemühen.

Kinskuch Projektgebiet und Lage des Dolly Varden Projektes

Quelle: bigbulk.ca/index.php/kinskuch/

Ende Teil II

Anlagestrategie

Gold knackt wichtige Widerstände und Silber zeigt langsam eine Outperformance

Diese Woche haben wir eine Neuempfehlung und darum beschränke ich mich in der Anlagestrategie auch auf ein paar Charts und Linien. Schließlich haben Sie bestimmt etwas “besseres” zu tun als meine ollen Kamellen zu lesen…

Etwas schmunzeln musste ich aber doch, als ich heute den technischen Kommentar eines “Goldmarktexperten” las. Dieser meinte sinngemäß etwa, dass Gold in Kürze wieder interessant sei. Der Horizontalwiderstand bei 1.200 bis 1.210 US$ würde nun langsam genommen und darüber wäre der Weg wieder frei und Käufer sollten sich langsam wieder positionieren, um den Einstieg nicht zu verpassen, sobald die Marke von 1.200 US$ nachhaltig überschritten worden sei.

Solche prozyklischen Artikel sind natürlich “interessant” aber wo bitte soll ein Goldtrader nun seinen Kaufauftrag platzieren? Bei 1.200, 1.210 oder doch erst >1.250 US$? Wo wäre dann noch ein vertretbarer Stop-Loss Auftrag? Bei 1.150 US$, das wäre sehr knapp oder bei 1.100 US$, was schon wieder 10% tiefer wäre als jetzt. Trotzdem bin ich sicher, dass uns dieser Experte spätestens bei 1.300 US$ schreiben wird, dass er mal wieder goldrichtig mit seiner Prognose war und das gleiche wird er schreiben, wenn Gold unter. 1.100 fällt.

Solche Analysen eignen sich aus Tradersicht leider nicht einmal mehr zum abwischen des Hinterns, seit es kaum noch Papieranalysen gibt und alles am Smartphone gelesen wird.

Seit einigen Ausgaben schreibe ich mir nun schon die Finger wund, dass auf den Rat der Experten wenig Verlass ist. Nicht weil der generelle Ratschlag zum Goldkauf falsch wäre, nur aus Tradingsicht und anhand der Faktenanalyse wäre es eigentlich deutlich lukrativer gewesen unter 1.150 US$ zu kaufen statt erst bei 1.225-1.250 US$.

Wenn Sie sich rechtzeitig zwischen November und Dezember engagiert haben, können Sie jetzt schon auf erste Gewinne zurückschauen und sind bei solchen nervenaufreibenden Chartmarken wie der 1.200er Marke – die Intraday mehrfach getestet werden, nicht mehr sehr nervös. Die permanenten Zocker verspielen bei solchen markanten Situationen – Gold handelt zwischen 1.150 und 1.250 US$ – ganz gerne Haus und Hof. Dabei sollte Gold eigentlich der Wertaufbewahrung und Vermögenssicherung dienen…

Ein kurzes Update zu meiner in Ausgabe #46/2016 formulierten These, dass Aktien relativ betrachtet oben und Gold eher unten sei: Das S&P500/Gold-Ratio steht jetzt bei 1.89 und damit immer noch in der Spanne zwischen 1.85-1.90, welche ich ungefähr als Spitze interpretiere und der ein mehrjähriger Aufwärtstrend für Gold und Abwärtstrend bei den Aktien folgen dürfte. Wenngleich ich nichts zu den Kursen selbst sagen kann. Doch ich bin sehr sicher, dass Gold in den nächsten Jahren viel besser laufen wird als die bekannten Aktienindizes.

Gold an wichtiger Widerstandsmarke die für uns nur kurzfristig interessant ist

Quelle: Stockcharts.com

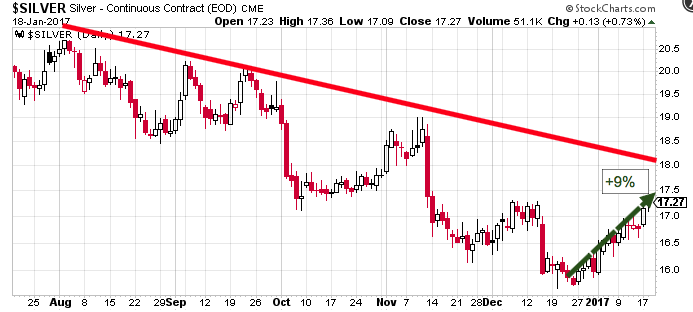

Dass der Silbermarkt langsam wieder zu seiner Bestform findet, hatte ich Ihnen schon sehr früh angekündigt. Bis etwa 18 US$ hat Silber durchaus noch Luft und kann dahin sehr schnell und ganz leicht steigen. Ab dort wird es dann erst so richtig interessant. Eine +9% Erholung in diesem Jahr ist ein guter Auftakt für 2017. Doch vergessen Sie nicht, im 1. Halbjahr 2016 stieg Silber um +50%. Es könnte darum gut möglich sein, dass dieses Jahr nicht nur die 20 US$ überschritten, sondern auch noch 22-24 US$ erreicht werden.

Die Anlegerpsychologie dürfte sich, nach dem Ausbruch über 18 US$, rasend schnell verbessern. Schließlich gibt es einige Investoren, die sich sicher sind, dass der Silberpreis nur ein kurzes Strohfeuer war. Wenn sich Silber nun schneller fängt als es die Pessimisten wahr haben wollen, dann winken sehr schnelle und dynamische Gewinne in der aktuellen Bewegung.

Silberpreise vor dem Comeback!

Gold-Silber-Preisverhältnis deutet auf Ausbruch beim Silber hin

Quelle: Stockcharts.com

Es grüßt Sie Ihr,

Günther Goldherz, Chefredakteur

Nächster Goldherz-Live-Chat am Montag 23. Januar von 19:00 bis 20:00 Uhr im Live-Chat von Sharedeals.de![]()

Offenlegung von Interessenskonflikten & Risikohinweis, Haftungsausschluss

Hinweis auf mögliche Interessenskonflikte gemäß Paragraph 34b WpHG i.V.m. FinAnV: Ein Interessenkonflikt besteht darin, dass die bull markets media GmbH bzw. Redakteure, Mitarbeiter, Eigentümer oder anderweitig mit der bull markets media GmbH verbundene natürliche und juristische Personen Positionen in den folgenden besprochenen Finanzinstrumenten halten und diese Positionen jederzeit weiter aufstocken oder verkaufen können: Canarc Resource, Golden Arrow Resources, I-Minerals, K92 Mining, Margaret Lake Diamonds, Para Resources, Perseus Mining, TerraX Minerals, Treasury Metals, Wealth Minerals, Silver One Resources. Ein erhöhtes Interesse an den besprochenen Finanzinstrumenten, steigende Kurse und eine höhere Handelsliquidität sind bei einem geplanten Verkauf von Vorteil.

Darüber hinaus bestehen die folgenden weiteren Interessenkonflikte:

- I-Minerals: Mit dem Herausgeber geschäftlich verbundene Parteien halten Aktienoptionen des Unternehmens, die jederzeit ausgeübt werden können.

- Para Resources: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

- Wealth Minerals: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet.

- Golden Arrow Resources: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

- TerraX Minerals: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

- K92 Mining: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

- Margaret Lake Diamonds: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

- Dolly Varden Silver: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet.

Risikohinweis: In diesem Newsletter werden ausschließlich Aktienanlagen besprochen. Aktienanlagen bergen ein hohes Verlustrisiko, welches im schlimmsten Fall den Totalverlust des eingesetzten Kapitals bedeuten kann. Dies gilt insbesondere für Aktienwerte mit niedriger Marktkapitalisierung (kleiner 100 Mio. EUR), welche in diesem Newsletter ebenfalls regelmäßig besprochen werden.

Wir weisen ausdrücklich darauf hin, dass es sich bei in diesem Newsletter veröffentlichten Beiträgen um journalistische Beiträge und Meinungsäußerungen, keinesfalls aber um Finanzanalysen im Sinne des deutschen Kapitalmarktrechts handelt. Das Studium dieses Newsletters ersetzt daher keine individuelle Anlageberatung. Wir raten daher ausdrücklich dazu, sich vor einem Investment in die hier vorgestellten Aktien von einem Anlage- oder Vermögensberater in Bezug auf die individuelle Angemessenheit dieses Investments beraten zu lassen. Darüber hinaus sollten Anleger auf keinen Fall ihr gesamtes Kapital auf wenige Aktien konzentrieren oder sogar einen Kredit für die Aktienanlage aufnehmen.

Haftungsausschluss: Den Artikeln, Empfehlungen, Charts und Tabellen liegen Informationen zugrunde, welche die Redakteure für verlässlich halten. Eine Garantie für die Richtigkeit kann die Redaktion jedoch leider nicht übernehmen. Jeglicher Haftungsanspruch – insbesondere für aus einer Aktienanlage entstandene Vermögensschäden – muss daher grundsätzlich abgelehnt werden.

Bitte lesen Sie unbedingt unseren vollständigen Disclaimer.

Impressum

Der Börsenbrief „Der Goldherz Report“ ist ein Produkt der

bull markets media GmbH

Alexanderstrasse 7

10178 Berlin

Email: [email protected]

Webseite: www.goldherzreport.de

Amtsgericht Berlin (Charlottenburg), Register-Nr.: HRB 171343

Geschäftsführer & Herausgeber v.i.S.d.P.: Alexander Schornstein, Andre Doerk

Redaktion: Günther Goldherz (Pseudonym – Name des Redakteurs ist dem Herausgeber bekannt)