in meiner Anlagestrategie berücksichtige ich auch, dass mehr als 9 von 10 Aktien für lange Zeit tot sind. Nein, ich will Sie nicht schocken, sondern auf die Realität der Neuen Weltordnung vorbereiten, die bevorsteht.

Japan steht kurz vor dem Kollaps seines auf Krediten gebauten Kartenhauses und die US-Zinsen steigen massiv.

Gestern wurde eine drastische Zinserhöhung um 0,75% beschlossen und im Juli sollen die Zinsen weitere 0,5 bis 0,75% steigen.

Auch hierzulande sorgen rasant steigende Hypothekenzinsen für einen Super-GAU im stark mit Fremdkapital finanzierten Immobiliensektor. Die Bundesbank warnte schon im Februar, dass viele Immobilienkäufer letztes Jahr überteuerte Objekte gekauft haben, die bis zu 40% zu teuer waren. Wenn Sie mich fragen, diese Warnung kommt jetzt hinterher reichlich spät.

Was meinen Sie: Wie hoch ist tatsächlich die Finanzkraft, um höhere Zinsen schultern zu können? Die Leiterin der Sparkassenverbandes warnt davor, dass bis Herbst 60% aller deutschen Haushalte keinerlei Sparfähigkeit besitzen.

Auf den Punkt gebracht: Für Immobilienkäufe ist in diesem Umfeld mit 3% Mietrendite und ausufernder Inflation ein historisch mieser Zeitpunkt und fast der „letzte Dreck”…?!

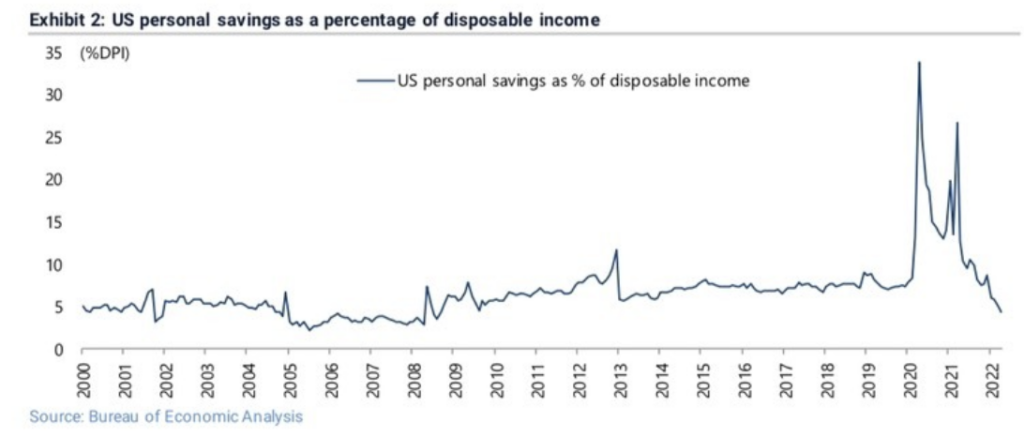

Tatsächlich kollabiert die Sparrate schon – auch in den USA:

Legen Sie den Fokus auf Dividendenaktien

In diesem Marktumfeld wird Ihr Vermögen vor allem durch hohe Dividendenrenditen wachsen. Bei 10% Dividendenrendite verdoppelt sich Ihr Kapital alle sieben Jahre von allein.

Als „Compounder“ gelten Aktien dann, wenn sie mit einer hohen oder stetig wachsenden Dividendenrendite ausgestattet sind und damit vom Zinseszinseffekt (Compound Interest) profitieren.

Deshalb rate ich Ihnen im Rahmen Ihres Depotaufbaus, bei mindestens 50-60% Ihrer Werte darauf zu achten, dass diese entweder heute oder in naher Zukunft eine realistische und relativ attraktive Dividendenrendite ermöglichen.

Bei der Auswahl der aussichtsreichsten Dividendenwerten helfe ich Ihnen natürlich. In meinem Dividendenscreen werden zurzeit 650 von über 65.000 Aktien weltweit angezeigt, bei denen die Parameter ausreichend sind, um über 5% jährliche Dividendenrenditen bei einem nachhaltig tragbaren Bewertungsniveau zu ermöglichen.

Das heißt: Nur noch 1% der Aktien sind aus quantitativer Dividendensicht investierbar, 99% der Werte befinden sich hingegen in einer Abwärtsspirale.

Ein Sektor sticht dabei am meisten heraus: Rohstoffe – Minen – Energiewerte – Industrieunternehmen

- BHP schüttete vergangenes Jahr 15 Milliarden AU$ oder 10 Milliarden Euro an seine Aktionäre aus. Das entspricht 11,2% bezogen auf den Kurs vor einem Jahr. Für die nächsten 12 Monate erwarten Analysten eine Dividendenrendite von 10,3% bezogen auf den aktuellen Kurs bei 30 €.

- Rio Tinto zahlte seinen Aktionären eine Rekord-Dividende von 17 Milliarden US$ oder 15% Dividendenrendite bezogen auf den Aktienkurs vor einem Jahr aus. Für die kommenden 12 Monate erwarten Analysten eine Dividendenrendite von 13,2% bezogen auf den aktuellen KursDer Vorstand von Rio Tinto betont, wie nachhaltig die Unternehmensstrategie sei:

Mit der Einführung unserer neuen Strategie haben wir Rio Tinto eine neue Richtung vorgegeben, um in einer Welt der Dekarbonisierung erfolgreich zu sein. Wir verfügen über ein gut positioniertes Portfolio und zielen auf disziplinierte Investitionen in Rohstoffe ab, die in den kommenden Jahrzehnten eine starke Nachfrage erfahren werden.

Der Unterschied von BHP zu Rio Tinto liegt bei 3% Dividendenrendite. Das klingt erstmal nach nicht viel. Über viele Jahre Anlagedauer, spielt der Unterschied aber sehr wohl eine Rolle. So konnte Rio Tinto über die letzten 27 Jahre Anlagezeitraum tatsächlich enorm besser abschneiden als BHP. Das liegt natürlich auch an der Unternehmensführung.

Rio Tinto und BHP Langfristchart inklusive reinvestierter Dividenden (Gesamtrendite – Total Return):

Das Depot jener Anleger mit hohen Dividendenrenditen, wächst ohne zu “traden” automatisch. Mit den Bergbaukonzernen BHP und Rio Tinto konnten Anleger in den letzten viertel Jahrhundert fast +1.200% erzielen. Ihr Kapital konnte sich so verdreizehnfachen. Aus 10.000 Euro Anfangskapital wurden rund 129.000 Euro. Quelle: YCharts.com

Bevor Sie nun den Kaufauftrag für beide Aktien eingeben, was ich sehr begrüße, sollten Sie natürlich auch die Risiken kennen.

Kurz gesagt: Rohstoffaktien sind oft in Schwellenländern tätig. Von daher gibt es auch immer wieder mal große Schocks.

Ich erinnere hier einmal an Russland und Gazprom…

Wie sollten Anleger mit solchen Risiken umgehen?

Das beste Mittel ist und bleibt: Diversifikation!

Seit der Veröffentlichung meiner Dividenden-Investitionsliste in PLUS-Ausgabe 40/2021 habe ich viele positive Zuschriften hinsichtlich dieser Strategie erhalten und möchte Ihnen darum heute mein Update präsentieren.

Wie Sie sich erinnern, habe ich Ihnen interessante Aktien vorgestellt, die mich von Seiten der fundamentalen Entwicklungen und mit Rekord-Dividenden überzeugt haben.

Im Prinzip würde ich die Liste gerne fortführen, doch es gab einige Verwerfungen: Insbesondere die langfristig höchst attraktiven russischen Titel, die viele Anleger meist nur als ADR/GDR Hinterlegungsscheine kaufen konnten, sind nach Kriegsausbruch aus Sicht eines deutschen Privatanlegers praktisch nicht mehr investierbar.

Ich hatte Sie auch darum über den kurzentschlossenen Verkauf meiner russischen Aktien und besonders bei meinem Kerninvestment bei Gazprom informiert. Rechtzeitig, mehr als vier Wochen vor dem russischen Einmarsch in der Ukraine. Schweren Herzens musste ich meine Favoriten leider verkaufen. Diese konsequente Entscheidung hat Ihnen hoffentlich erhebliche Sorgen erspart.

Doch die in Rubel an der Moskauer Börse notierten Original-Aktien notieren heute umgerechnet schon wieder oft näher an den Höchstständen des letzten Jahres, als die westlichen Experten es wahrhaben wollten. Eine Gazprom steht mit 317 Rubel aktuell umgerechnet bei 10,93 € je ADR und damit auf einem neuen 52-Wochen- und Mehrjahreshoch.

Kassieren Sie mit PLUS-Vermögenswerten im Schnitt 8 bis 12% jährliche Dividendenrendite:

Allerdings können zurzeit hartgesottene Dividendenjäger mit Zugang zur Moskauer Börse hiervon profitieren. Für meine Basis-Anlagestrategie müssen wir Alternativen suchen, die ich Ihnen im PLUS vorstelle.

Zurzeit umfasst meine neue Depotliste nun 13 PLUS-Dividenden-Champions mit einer erwarteten Dividendenrendite von rund 8% für nächstes Jahr.

Die ursprüngliche Liste umfasste 15 Werte, ich habe darum noch Platz für zwei weitere Dividendenaktien, die ich meinen Abonnenten in den kommenden Wochen näher vorstellen möchte.

Hätten Sie diese Aktien vor 12 Monaten gekauft, wie das meine PLUS-Leser mit der Liste getan haben, konnten Sie über die vergangenen 12 Monate sogar 12,7% Dividendenrendite kassieren. Ich werte das als außergewöhnlichen Erfolg, den nur wenige Anleger haben.

Mit den Dividenden dieser Rohstoff-Aktien konnten Sie leicht die aktuelle Inflationsrate von 8-10% ausgleichen und netto sogar noch etwas dazu verdienen.

Durch die gegenwärtig schwächere Börsenentwicklung können Sie diese starken Dividendenwerte heute sogar oft noch so günstig kaufen wie vor einem Jahr. Ich bin aber sicher, dass diese Aktien wegen ihrer nachhaltig besseren Gewinnentwicklung noch hohe Renditen von >100% im Schnitt für Sie bereit halten.

Einen Tipp habe ich noch für Sie: Fokussieren Sie sich nicht nur auf Aktien, die im letzten Jahr und laut Analystenschätzungen im nächsten Jahr die höchsten Dividendenrenditen zahlen.

Es gibt Werte mit extrem starkem Überraschungspotenzial bei der Dividendenrendite

Mit (Diesen Wert kennen nur meine Premiumleser) habe ich eine weitere PLUS-Aktie als Vermögensaufbauaktie in der Dividendenliste, die augenscheinlich mit lediglich 1,4% eine relativ niedrige Dividendenrendite aufweist.

Das hat einen Grund: Würde das Stahlunternehmen, um das es geht, den gesamten freien Kapitalzufluss als Dividende ausschütten, würden Sie aktuell eine Dividendenrendite von astronomischen 30% kassieren.

Wie ich in der Erstvorstellung der Aktie betont habe, gibt es Ausnahmen bei einzelnen Werten. Die tiefe Dividende beruht hier vor allem auf der Strategie des Vorstands, der sich statt einer hohen Ausschüttungsquote in Form einer Dividende auf eine höhere Aktienrückkauf-Quote fokussiert.

Dieses Mittel der Wahl ist in den USA schon deutlich anerkannter als in Europa. Ein möglichst hohes Maß an Aktienrückkäufen ist unter dem Strich für Aktionäre sogar besser, weil es keine Doppelbesteuerung von ausgeschütteten Gewinnen gibt. So werden Dividenden einmal auf Unternehmensebene und je nach Wohnsitz des Anlegers noch einmal auf privater Ebene besteuert.

Beim Aktienrückkauf aus Nettogewinnen wird die Zahl der Aktien kleiner und erhöht den fairen Kurswert. Außerdem bietet das Programm für schwache Börsenphasen eine starke Unterstützung.

Unter der Voraussetzung, dass sich die Eigenkapital- zu Fremdkapitalquote nicht verschlechtert, ist ein Aktienrückkauf oder auch eine Übernahme von weiteren günstigen Wettbewerbern im Sektor stark werterhöhend.

PLUS-Aktien mit explosiven Neubewertungs- und Dividendenpotenzialen

Darum würde ich einige meiner PLUS-Werte ebenfalls als starke Investitionen ansehen, weil sie potenziell eine hohe Dividendenperspektive bieten und die Kapitalzuflüsse (Cashflows) erreichen, die in Zukunft extrem hohe Dividenden oder Aktienrückkäufe erlauben.

Das höchste Dividendenpotenzial besitzt aktuell ein Nordsee-Ölproduzent mit 44% erwarteter freier Cashflow-Rendite, berechnet auf die aktuelle Marktkapitalisierung.

Das würde nach erfolgreicher Absenkung der Verbindlichkeiten, die beim aktuellen Ölpreis beschleunigt vorangetrieben wird, locker ausreichen, um in Zukunft nachhaltig 20% Dividendenrenditen zu zahlen oder in entsprechender Größenordnung Aktien zurückzukaufen.

Sie merken schon: Auf diese Weise werden Werte für Aktionäre geschrieben, von denen die Anleger in Standardwerten nur träumen können.

Zum Vergleich:

- Coca Cola (NYSE: KO) erwirtschaftet eine freie Cashflow-Rendite von gerade mal 4% und zahlt lediglich 2,9% Dividendenrendite. 10-Mal schlechter wie mein Öl-Favorit.

- Apple (NASDAQ: AAPL) erwirtschaftet eine freie Cashflow-Rendite von gerade mal 4,8%.

- Roche (SWX: ROG), der Schweizer Pharmakonzern, schafft immerhin 7,1% freie Cashflow-Rendite, aber immer noch nur ein sechstel meines Favoriten.

Es muss bei so mageren Renditen also schon sehr viel besser laufen, bevor Aktionäre wieder mit fetten Kurssteigerungen rechnen können. Bei vielen Rohstoff- und Ölaktien ist dagegen noch massig Luft nach oben. Um auf eine freie Cashflow-Rendite von 10% zu kommen, die ich für langfristig fair halte, müssten sich also viele Ölaktien noch verdrei- bis vervierfachen.

Die besten Dividenden-Aktien im Depot

Zwei satte Dividendenwerte haben Sie heute kennengelernt. Wenn Sie meine Goldherz-Dividendenstrategie verfolgen möchten und heute noch meine 11 weiteren PLUS-Dividenden-Champions erfahren möchten mit erwarteten Dividendenrenditen von bis zu 15%, sollten Sie meinen Premiumdienst Goldherz PLUS abonnieren.

Außer den aktuellen Dividenden-Champions präsentiere ich Ihnen noch sieben weitere Aufsteiger-Aktien – Cashflow-Rendite-Wunderaktien, die in den nächsten Jahren bei der Dividendenrendite über 20% steigen können. Diese Werte überzeugen mit durchschnittlich über 25% freien Cashflow-Renditen:

Abonnieren Sie mein Premium-Produkt Goldherz PLUS

Höchste Kurspotenziale entstehen aus einer korrekten Zukunftsprognose

Viele Anleger schauen zu engstirnig auf die Zahlen. Sicher bleiben Aktien mit einer historisch bewiesenen Ausschüttungspolitik am spannendsten für Ihren Vermögensaufbau.

Tatsächlich ist das Kurspotenzial bei den sogenannten „Turnaround-Aktien“ am höchsten, die von einem historisch niedrigem oder schlimmstenfalls sogar negativen freien Kapitalzufluss ins Positive drehen.

So wie meine Leser von Glencore profitiert haben: Der Schweizer Rohstoffkonzern wurde zum Zeitpunkt meiner Vorstellung im PLUS 2020 lediglich mit einer mageren Dividendenrendite von erwarteten 4 bis 6% notiert.

Rückblickend haben meine Leser damals zu so tiefen Kursen investiert, das Ihnen über die letzten 12 Monate bereits 16,6% auf Ihren durchschnittlichen Kaufpreis an Dividenden zurückbezahlt wurden. Der Kurs reagierte darauf mit +255% Anstieg.

Die erwartete Dividendenrendite für Neuinvestoren liegt bei einer Glencore darum aktuell nur bei 7%. Darum rate ich jetzt dazu, in meine neuen Favoriten mit ähnlich starken Aussichten zu investieren.

Wie gesagt: Obwohl nur 1% der Aktien im weltweiten Universum solche Aussichten haben, gibt es 650 Aktien, die Sie analysieren können, ob sich ein Investment lohnt. Ich helfe Ihnen auf dem Weg, ein erfolgreicher Investor zu werden.

Ihr

Liebe Leserin, lieber Leser,

Liebe Leserin, lieber Leser,