meine Goldherz-Ausgabe von letzter Woche hat bei vielen Lesern auf den Nerv getroffen. Vielen Dank für Ihre sehr interessanten Leserzuschriften. Viele Leser stimmten mir in meiner Ansicht zu, dass es demnächst eine neue Welthandelswährung als Alternative zum US-Dollar geben wird. Einige sehen das positiv, andere wiederum haben Bedenken, ob die neue Währung überhaupt ernst zu nehmen ist und neben dem ultraliquiden US-Dollar existieren kann, der seit nun fast 100 Jahren zweifellos als Weltleitwährung anerkannt ist.

Ich werde mir die konstruktiven Kritikpunkte zu Herzen nehmen und in einer weiteren Wochenausgabe wiederum darauf eingehen.

Falls Sie Fragen, Anregungen, Einschätzungen oder lesenswerte Artikel zu Edelmetallen oder dem Rohstoffsektor haben, die Ihrer Meinung nach alle Goldherz-Leser kennen sollten, freue ich mich immer über Ihre Zuschriften an: [email protected]

Heute möchte ich aber von meinen strategischen Überlegungen auf den Markt zu sprechen kommen und Ihnen einen weiteren Grund dafür nennen, warum ich für Rohstoffaktien optimistisch bin.

Gestern haben wir eine weitere Zinserhöhung um +0,75% erlebt. Die kurzfristigen Zinsen steigen nun immer weiter über die langfristigen Zinsen. Damit signalisiert der Markt, dass wir langsam am Höhepunkt des Zinszyklus stehen.

Mir ist auch aufgefallen, dass die US-Notenbank seit Anfang September gar nicht mehr mit der Senkung der Bilanzsumme weitergemacht hat. Ursprünglich sollten monatlich fast 100 Milliarden US$ an Anleihen von der US-Regierung getilgt werden. Anleihenverkäufe waren zwar nicht geplant, aber da immer alte Anleihen zurückgezahlt und neue begeben werden, müsste die Bilanzsumme der Fed durch das angekündigte Nichtstun eigentlich immer weiter sinken. In den vergangenen Wochen hat sich die Notenbankbilanz jedoch um 10 Milliarden US$ erhöht.

Das bedeutet: Die Fed hat netto sogar wieder Anleihen erworben:

Für die Märkte könnte das Verhalten der Fed bald einen kurzfristigen Boden markieren. Allerdings haben wir weiterhin eine deutliche Bewertungsdiskrepanz: Während Wachstums-Aktien noch immer sehr hoch bewertet sind, sind Value-Aktien schon wieder höchst attraktiv bewertet, um Ihren langfristigen Vermögensaufbau zu begleiten.

Ich messe eine erfolgreiche Investition daran, ob sie sich innerhalb von 2-4 Jahren als robust und bedeutend besser als der Markt erwiesen hat. Es ist nicht immer sofort möglich, dass sich eine objektive Unterbewertung sofort auflöst. Meist sind die Gründe, die zu erheblich günstigen Kursen führen, psychologisch tief in den Überzeugungen der Anleger verankert.

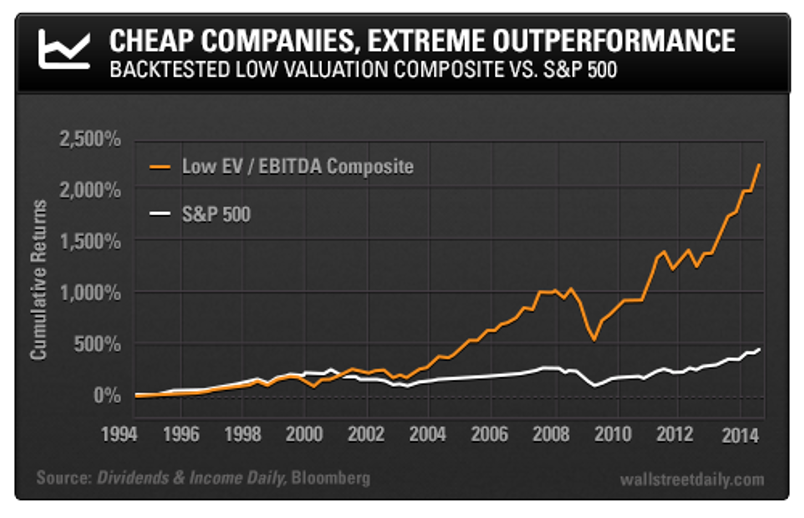

So investieren Sie bei teils weit über 75% relativer Unterbewertung gemessen am Unternehmenswert zu Betriebsgewinnverhältnis (EV/EBITDA).

Die Historie beweist, dass ein relativ tiefes Bewertungsverhältnis den Markt in einem ausgeprägten „Value-Zyklus“ über lange Phasen deutlich schlagen kann.

Jüngst war das in den Jahren 2000 bis 2015 über 15 Jahre hindurch der Fall.

Ich gehe davon aus, dass diese Phase der exorbitanten Outperformance nun mit den positiven Zinsen wieder zunimmt, weil weniger Kapital in neue Startups oder vermeintliche Wachstumswerte fließt, die am Ende oftmals nicht halten, was sich Anleger von ihnen versprechen.

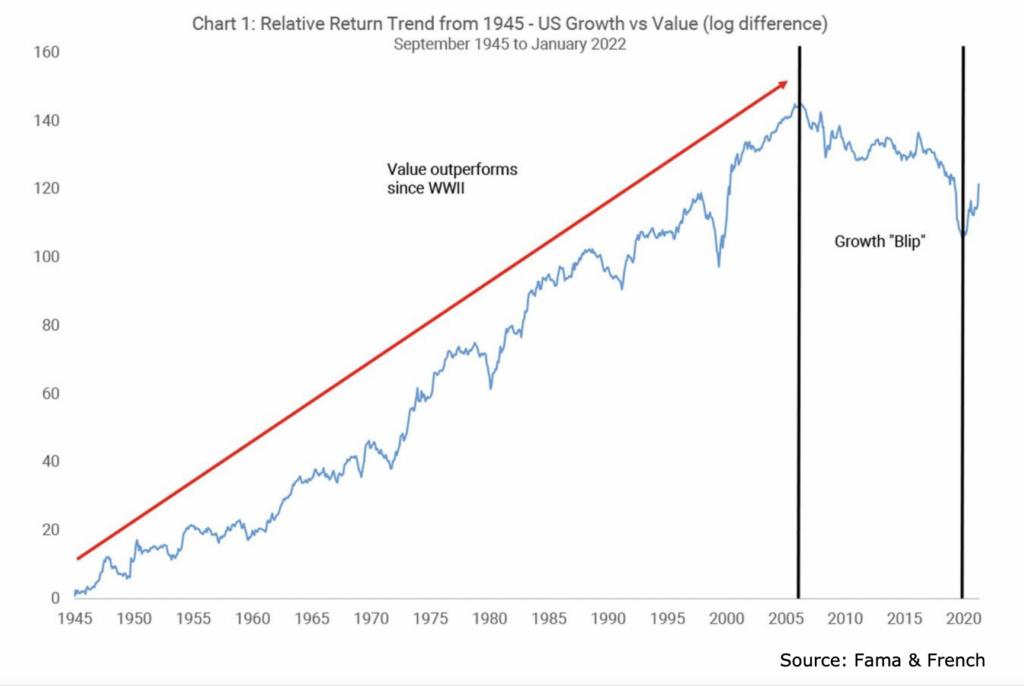

Ohnehin gibt es über einen langen Investitionszeitraum keine bessere Anlage als Value-Werte:

Sie sehen, dass Value-Strategie der Wachstums-Strategie im gesamten Zeitraum seit dem 2. Weltkrieg überlegen war. Bis auf einige wenige Jahre, in denen die US-Notenbank in einer disinflationären Periode aggressiv ihre Zinsen und damit die Finanzierungskosten für Jungunternehmen senken konnte. Quelle: SIA Fondsmanagement Präsentation

Mit dem EV/EBITDA-Verhältnis erkennen Anleger, ob ihre Aktien eher unter- oder überbewertet sind

Sicher haben Sie schon oft von der Kennziffer EV/EBITDA gehört. Doch was ist das überhaupt?

Schlussendlich ist es ein Multiplikator für den Unternehmenswert, den Anleger als ein Vielfaches des jährlichen Betriebsergebnisses aufwenden müssen. Diese Kennziffer ist aussagekräftiger als das Kurs-Gewinn-Verhältnis (KGV), weil es sowohl die Fremdkapital- als auch die Aktienbewertung mit einbezieht.

Der Unternehmenswert (EV) wird auf folgende Weise berechnet:

EV = Marktkapitalisierung + Gesamtverschuldung – Barmittel

Daraus ergibt sich ein theoretischer Übernahmewert, der dem entspricht, wie ein Investmentbanker das Unternehmen bewerten könnte.

Der Nenner der Kennzahl ist der operative Betriebsgewinn (EBITDA), der für das Ergebnis vor Zinsen, Steuern und Abschreibungen steht. Im Grunde ist dies der Gewinn, der allen Anteilseignern, egal ob sie von der Fremd- oder Eigenkapitalseite aus kommen, zur Verfügung steht.

Sie dürfen sich sicher sein, dass Sie unter den Value-Aktien zurzeit am häufigsten bei den Rohstoffproduzenten fündig werden.

Beim Rohstofftag des Fondsmanager SIA, der letzte Woche in Zürich stattfand, wurde die bekannte Grafik aufgelegt, die zeigt, welch starke Ausgangslage der Minensektor im Vergleich zum Gesamtmarkt zurzeit aufweist.

Fazit: Die Hausse bei den Bergbau-Aktien hat noch nicht mal begonnen:

Große Rohstoffwerte sind demnach zurzeit fundamental betrachtet extrem günstig. BHP und Rio Tinto liegen bei einem erwarteten EV/EBITDA von 4. Die Werte der zweiten Reihe wie mein kanadischer PLUS-Kupferfavorit oder eine Glencore liegen je nach Schätzung sogar bei einem Wert von 3-4.

Mittelgroße Öl & Gaswerte wie die „PLUS-Aktie 2“ sowie perspektivisch auch die fusionierten „PLUS-Aktie 3 und 4“ weisen sogar EV/EBITDA-Schätzungen von nur 1,5-2,5 auf.

Auch hier habe ich am Rohstofftag des SIA Natural Resources Fund (ISIN: LU0244072335) spannende Charts erhalten.

In Phasen mit steigenden Nominalzinsen und Inflation wie zwischen 1971 und 1981 konnten der Energiesektor die höchsten Realrenditen einfahren, gefolgt von den Immobilien, während der Großteil aller Anlageklassen nach Abzug der Inflation eine negative Verzinsung erreichte.

Das sollte sich auch in den nächsten Jahren wieder so zeigen.

Das sollte sich auch in den nächsten Jahren wieder so zeigen.

Zum Vergleich: Der marktbreite S&P 500 weist heute ein durchschnittliches EV/EBITDA von 15 auf – und obendrein sind sich Analysten uneins, ob wir 2023 in einem möglichen Rezessionsjahr einen Gewinnrückgang befürchten müssen. Keine Frage: Die heutigen Bewertungen entsprechen eher historischen Höchstwerten und lassen sich bei Inflationsraten über 4% kaum begründen.

So gibt es eine 80%ige Korrelation zwischen überhöhten Bewertungen und niedrigen Aktienrenditen in den folgenden 10 Jahren:

Mein Fazit: Günstiger wären die höchst aussichtsreichen Vermögensaufbauwerte aus dem Rohstoffsektor, die Sie in meinem PLUS-Brief vorgestellt bekommen, nur noch geschenkt.

Denn selbst in den größten Wirtschafts- und Finanzkrisen wie zuletzt 2008 und 2020 waren die Bewertungen im Rohstoffsegment praktisch zu keinem Zeitpunkt wesentlich günstiger als heute.

Gleichzeitig beobachte ich im gesamten Rohstoff- und Industriekomplex eine deutliche Verbesserung.

Bob Brackett, der Senior-Analyst für Rohstoffe bei der renommierten Investmentbank Bernstein, stellte beim Rohstofftag in Zürich eine spannende Grafik ein, die aufzeigt, dass im Rohstoffsektor zurzeit historische Rekordgewinne und Höchstmargen eingefahren werden.

Rekordmargen im Rohstoffsektor:

Dabei befinden wir uns ähnlich wie im Rohstoff-Superzyklus von 2002 bis 2011 zurzeit erst im zweiten Jahr mit überdurchschnittlich hohen Gewinnmargen. In der Rohstoffindustrie sind Zyklen in der Regel sehr ausgeprägt und halten meist etwa 7 Jahre. Wir sollten also noch mindestens 5 starke Rohstoffjahre vor uns haben – zumal wie oben gezeigt die Phase der relativen Outperformance von Minenaktien zuletzt zwischen 2000 und 2011 lief und damit einen Investitionszeitraum von 11 Jahren umfasste.

Sie haben also noch immer Zeit, um Ihr Depot krisenfest zu machen, indem Sie radikal von Standard- und Wachstumsaktien in renditestarke Rohstoff- und Value-Titel umschichten.

Ich bin sicher: Ihre Rendite wird es Ihnen danken.

Ihr