Goldherz Report Ausgabe 48/2016 – Freitag, 16. Dezember 2016

Liebe Leserinnen und Leser,

anhand der heutigen Überschrift zu urteilen müsste man eigentlich meinen, dass wir einen großen Bogen um den Goldmarkt machen sollten. Doch das Gegenteil ist richtig. Wenn alle negativen Einflüsse: Zinsen, Indien, Futures, Charts gegen das Gold sprechen, dann war es in Vergangenheit immer so, dass der große Kursrutsch ausgestanden war und das edle Metall in den Folgemonaten wieder nach oben ging.

In Bezug auf den Goldpreis und die Minenaktien befindet sich der Markt weiter in einer Konsolidierungsphase und macht sich bereit für den Startsprung ins neue Jahr.

Die Entscheidung weitere Rohstoffchancen wie im Diamantensektor eine Margaret Lake Diamond (Toronto: DIA WKN: A2ARXY) in die Empfehlungsliste aufzunehmen war insofern Richtig. Bietet diese Ausrichtung doch eine bessere Diversifikation. Ähnlich wie Sie es im Frühjahr beim Lithiumsektor, mit Wealth Minerals (Symbol: WML) und +220% Gewinn, erfolgreich umsetzen konnten.

Doch die Zeit für Gold und Silber wird schon bald wieder kommen, da bin ich sicher und es besteht kein Anlass jetzt die Strategie zu ändern.

Vor der letzten Zinserhöhung, welche im Dezember 2015 erfolgte, fiel der Goldpreis knapp 20%, um sich danach fast 30% zu erholen. Aktuell steht Gold etwa 15% unter den Sommerhöchstkursen und die Chancen stehen hervorragend, dass wir Anfang 2017 eine ähnliche Erholung erleben.

Wundern Sie sich bitte nicht, wenn Sie ab dieser Ausgabe keine Pershimco Mining mehr in der Empfehlungsliste finden. Das Unternehmen heißt jetzt Orla Mining. Keine Angst, Ihre Investition ist in sicheren Händen und hat seit meiner Erstempfehlung im Mai schon +74% Gewinn gebracht. Dies ist angesichts der aktuell schwierigen Marktlage ein hervorragendes Ergebnis.

Qualitativ bedeutet dies eine erhebliche Verbesserung, als würden Sie von einem Trabant in einen VW-Golf umsteigen (mindestens GTI) aber durchaus mit Ambitionen einmal ein Porsche zu werden ;-). Näheres erfahren Sie im heutigen Update.

Updates zu:

- Margaret Lake Diamonds – CEO Paul Brockington teilt mit uns seine langjährigen Erfahrungen im Diamantensektor.

- Pershimco Resources heißt jetzt Orla Mining – Die Verschmelzung von Pershimco und Orla Mining unter dem Dach von Orla ist abgeschlossen. Sie werden jetzt einfach mit der Zahnradbahn nach oben mitgenommen.

NEWS-TICKER:

FED Zinsentscheidung: Die FED erhöhte wie erwartet die Leitzinsen um 0,25 auf 0,75% und gibt einen leicht veränderten Ausblick, für weitere drei Zinserhöhungen in 2017. Der Goldmarkt reagiert wenig erfreut auf diese Nachricht und notiert zum Redaktionsschluss am Mittwoch Abend 20:15 Uhr leicht schwächer. Der Goldpreis dürfte nun die untere Schwelle seiner Unterstützung testen.

Indien Goldnachfrage: Einige Reisende berichteten mir wie sie in Indien tagelang ohne ausreichend Bargeld strandeten. Die unglaublichen Vorgänge in Indien (Geldnoten wurden praktisch über Nacht verboten und waren zunächst nur in geringen Mengen umtauschbar) muten fast wie ein Experiment aus Utopia an und erinnern stark an die Diskussionen, welche hierzulande mit dem 500 Euroschein geführt wurden. Wobei die Maßnahmen in Indien damit vergleichbar wären als würde man hierzulande den “mafiösen” 5 und 10 Euroschein verbieten. Durch die Maßnahmen sank der Bargeldumlauf um 60%.

Zudem wurden in der letzten Woche, nur vier Wochen nach diesem Schritt, Steuerbeamte in die privaten Haushalte geschickt, welche den Goldbesitz besteuern oder gleich konfiszieren sollen.

Da werden doch gleich Erinnerungen wach, an meine Jugendzeit, welche ich in den 30er Jahren verbrachte…:

Übrigens waren kanadische Goldminen selbst oder gerade wegen dem Roosevelt’ Goldverbot ein Renner. Aktien lassen sich in einem kapitalistischen System nur schwer verbieten. Eine Chance?

Traditionell halten Inder 20.000 Tonnen Gold, das vor allem als Hochzeitsgeschenk beliebt ist. Die aktuellen Gesetzesänderungen – am Beginn der Heiratssaison – irritieren. Indern sollen künftig max. 500 Gramm Gold bei verheirateten Frauen und 100 Gramm für Männer steuerfrei halten dürfen. Goldman Sachs hat die Wachstumserwartungen für Indien schon drastisch gekürzt, weil Indien eine stark vom Bargeld abhängige Wirtschaft besitzt.

Einen lesenswerter Artikel gibt es hier verlinkt von Deutsche-Wirtschafts-Nachrichten.de

Die größten negativen Effekte für den Goldpreis sollten mittlerweile eingepreist sein. Indiens Juweliere haben die Hälfte des schockartigen Nachfrageeinbruchs schon wieder aufgeholt. Langfristig, das möchte ich betonen, sind derartige Einschränkungen der Freiheit und Zwangsbesteuerung in einem korrupten Staat wie Indien, ein Garant für steigende Goldpreisnotierungen und die Entstehung größerer Schwarzmärkte und Schattenwirtschaft. Ausserdem bin ich sicher, dass die indische Regierung den Wert des Goldes nicht unterschätzt und es insofern eher eine Umbuchung ist. Privates Gold wird konfisziert und in die Zentralbank eingeliefert. Es handelt sich also um Volkseigenes Gold (VEG)! Während die bestohlenen Bürger dann einfach wieder neues (versteuertes) Gold kaufen müssen. Der Nettoeffekt wird darum eher positiv ausfallen.

Zumal man auch das Signal an andere Länder und Menschen gibt, dass vor dem Staat nichts sicher ist und Gold weiterhin das Wertaufbewahrungsmittel der Wahl ist und notfalls “versteckt” werden sollte..

Neuempfehlung Ausgabe 48/2016:

- Keine

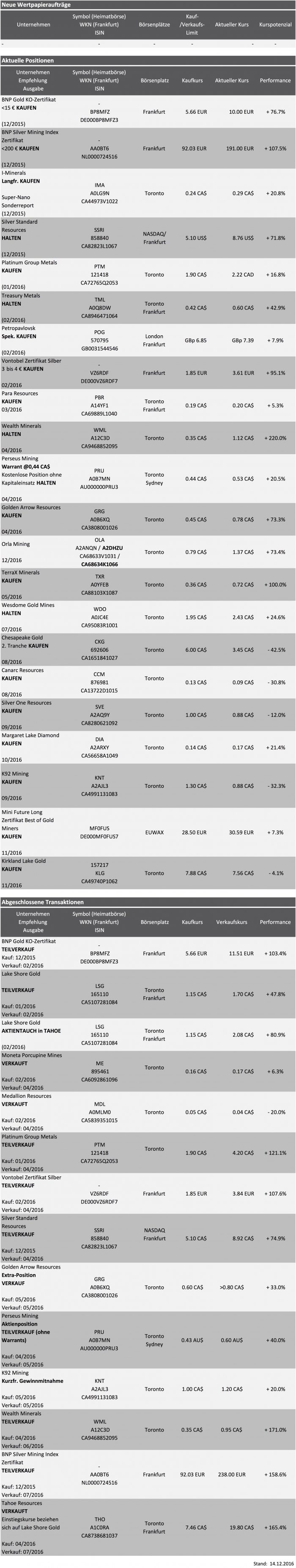

Aktuelle Aufträge und Positionen

Marget Lake Diamonds (Toronto: DIA) – Kurs: 0.17 CA$ – Performance: +21% Anlageurteil: KAUFEN

Während Goldaktien und der Goldminensektor konsolidieren, befinden sich viele Diamantenaktien weiter auf Erfolgskurs.

Der unmittelbare Projektnachbar von Margaret Lake Diamonds, die Kennady Diamonds (Toronto: KDI), gab am Montag, 12. Dezember bekannt, dass nun die erste offizielle Ressourcenschätzung für die bekannte Diamantenzone “Kelvin” vorliegt. Diese beinhaltet mindestens 8,5 Mio. Tonnen Gestein, mit 13,6 Mio. Karat, bei einem Durchschnittswert von 63 US$ pro Karat. Dies ergibt einen Bodenwert (in-situ Value) von 857 Mio. US$.

Der Aktienkurs von Kennady reagierte darauf erfreulich und stieg schnell von 3.50 wieder über 4 CA$, die Marktkapitalisierung liegt bei 188 Mio. CA$. Das ist natürlich ein großer Unterschied zur Margaret Lake Diamonds mit ihren 6,75 Mio. CA$ Aktienbewertung, aber zeigt hier welches immense Potenzial vorhanden ist. Dort wo Kennady zum Jahreswechsel 2012/13 stand als das Winterbohrprogramm beschlossen wurde, steht Margaret Lake Diamonds heute.

Kennady Diamonds Aktienchart seit Aufnahme der Explorationsarbeiten 2012/13

Quelle: Stockcharts.com

Vor allem die Geschwindigkeit von der erstmaligen Erkundung des Gebiets, bis zur Ressource ist schon rekordverdächtig. Die erste Bestätigung für das Diamantenvorkommen erfolgte 2013, das lediglich auf 5.000 Meter zugeschnitten war. Auf Basis dieser Bohrdaten (24 von 26 Bohrlöchern trafen auf Kimberlit) startete die Kennady Aktie eine spektakuläre Entwicklung von 1 auf 8 CA$ pro Aktie.

Margaret Lake Diamonds steht sogar deutlich unter 1 CA$ und besitzt eine mindestens ähnlich interessante Ausgangslage, schon in der Vorexplorationsphase. Mehrere Zonen auf dem Margaret Lake Projekt sind geophysisch vergleichbar und magnetisch identisch zu “Kelvin”. Erst jüngst wurde eine weitere vielversprechende Joint-Venture Vereinbarung geschlossen, bei der man ein ehemaliges De Beers Projekt erwarb, welche mindestens ein hochbedeutsames Bohrziel beinhaltet – ich berichtete beim letzten Update – hier verlinkt. Aufgrund dieser Meldung sprang der Kurs von Margaret Lake zeitweise auf 0.20 CA$. Seither konsolidierte die Aktie und Sie können sich nun 15% günstiger positionieren.

Der Blick auf Kennady zeigt, dass selbst bei einem relativ überschaubaren Aufwand – 5.000 Meter sind wirklich nicht die Welt – großartiges Potenzial möglich ist, sobald man nach der Auswertung der Bohrarbeiten auf einige Abschnitte mit Kimberlit stößt.

Paul Brockington CEO von Margaret Lake Diamonds ist persönlich vollkommen davon überzeugt, dass Margaret Lake eine ähnlich spektakuläre Entdeckungsgeschichte werden könnte. Er besitzt selbst ein großes Aktienpaket und glaubt an eine ähnlich spannende Geschichte wie sie bei Kennady derzeit läuft und mit Glück ist vielleicht sogar ein Volltreffer dabei, so wie er ihn persönlich bei DiaMet erlebte, dazu gleich mehr.

Neben dem Fokus auf Kennady, ist er natürlich mit allen bekannten Diamantenprojekten in den Northwestern Territories – 300km nordöstlich von Yellowknife – vertraut und war für viele Unternehmen als Berater und erfolgreicher Investor tätig. Paul Brockington war als Investor und Minenanalyst schon früh auf DiaMet und Aber – die heutige Dominion Diamonds – aufmerksam geworden und einer der ersten Profis, die den großen Wert dieser Gebiete und der dort involvierten Player erkannten. Darum weiß er auch immer viele Geschichten aus seinem Erfahrungsschatz zu berichten und da er dies besser kann als ich, lasse ich ihn an dieser Stelle selbst zu Wort kommen und gebe an dieser Stelle einige Inhalte aus seinen Emails wieder.

Paul Brockington über das Potenzial der Diamantensektors in den Northwest Territories von Kanada

Zunächst wurden die Gebiete von Aber Diamond abgesteckt. Diese Gesellschaft wurde schon 1980 gegründet. Zunächst mit Fokus auf Industriemetalle sowie Gold und Edelmetalle in den unterexplorierten Northwest Territories.

Der richtige Urknall für die kanadische Diamantenförderung kann auf den November des Jahres 1991 datiert werden. Damals gab die damalige DiaMet auf dem Ekati Projekt den bis dahin größten Diamantenfund in der jüngeren Explorationsgeschichte Kanadas bekannt. 1994 folgte die erste Bestätigung für Diamanten auf den heutigen zur Ekati-Mine gehördenden Gebieten.

Für Aktionäre von DiaMet bedeutete der Fund und die Entwicklung mit Partner BHP Billiton sowie die spätere Übernahme einen Aktienkursanstieg von 3 CA$ bis 28 CA$, innerhalb von vier Jahren! Der australische Partner BHP Billiton konsolidierte später die Ekati Mine und übernahm DiaMet für 21 CA$ pro Aktie. Damit bezahlte man 700 Mio. CA$ für einen 29% Anteil an der Ekati Mine. Diese Übernahme erfolgte nur 10 Jahre nach dem ersten Diamantenfund und bedeutete den krönenden Abschluss des damaligen Diamantenbooms Kanadas – dem größten Diamantenrausch der letzten Jahrzehnte.

BHP Billiton verkaufte später seinen Mehrheitsanteil an der Ekati Mine – die aus nicht weniger als sechs Tagebaustätten besteht – nachdem man dort >40 Mio. Karat förderte.

Neben der Ekati Mine bildete die Diavik Mine den Start der heutigen Dominion Diamonds. Diese ging aus der Vorgängergesellschaft Aber Diamond hervor, an der Brockington ebenfalls frühzeitig beteiligt war. Aber konnte über die Zeit hinweg erheblich vom DiaMet Fund profitieren, als man begann sich das Land in der Umgebung zu sichern. Dies zeigt wiederum Ähnlichkeiten zur Margaret Lake, welche sich ebenfalls in unmittelbare Nähe bekannter Diamantenvorkommen befindet. Folgende Karte zeigt, wie nahe die kanadischen Diamantenvorkommen beieinander liegen.

Diamantenminen in Kanadas Norden

Das Ekati Projekt wurde zum Zeitpunkt der Übernahme durch die ehemalige Aber und vor der Verschmelzung zu Dominion mit mehr als 2 Mrd. US$ bewertet.

Auf seiner Erfolgswelle erreichte Aber die Übernahme des bekannten New Yorker Juweliers Harry Winston. In ihrem ersten Produktionsjahr besaß die Diavik Mine eine Marktbewertung von 7 Mrd. US$, basierend auf einem Aktienkurs von >40 US$. In diesem Zusammenhang erfolgte die Notiz und Zulassung für den Parketthandel an der New York Stock Exchange (NYSE) unter dem vormaligen Namen Harry Winston Diamond. 2012 kaufte man schließlich die Ekati Mine, gliederte das Juweliergeschäft aus und änderte den Namen wiederum in Dominion Diamond (NYSE: DDC – 800 Mio. US$ Marktkapitalisierung).

Die Entwicklung der Aktien von Dominion Diamond verlief immens erfolgreich. 1990 kostete eine Aktie nur 0,40 US$ und 2007 wurden Spitzenpreise von >40 US$ bezahlt. Dies brachte den Investoren der ersten Stunde eine Verhundertfachung ihrer Anlage ein. Wobei selbst die ersten 5 Jahre mehr als erfolgreich anliefen. Heute kostet eine Domnion Diamond Aktie 10 US$ bzw. 13 CA$.

Langfristchart von Dominion Diamond

Quelle: Investing.com

Fazit

Alle diese Beispiele zeigen wie viel Geld in diesem Sektor verdient werden kann, wenn man – wie Paul Brockington – einen langen Atem besitzt und die richtigen Gebiete auswählt. Aus diesem Grund sollten Sie bezüglich der Diamantenindustrie in Kanada ein wachsames Auge haben und ich stelle Ihnen mit Margaret Lake Diamonds nicht die einzige Möglichkeit vor, aber mit Sicherheit eine der chancenreichsten. So besitzt Margaret Lake nur eine Marktkapitalisierung von 7 Mio. CA$. Damit können Sie das Aufwärtspotenzial voll ausschöpfen, selbst wenn nur wenig Kimberlit Zonen und Diamanten gefunden werden. Das Risiko ist begrenzt, denn die Funde sind an keine übermäßige Erwartungshaltung gebunden. Dutzende potenzielle Vorkommen auf den Projektgebieten dürften den Wert bis in die Zukunft absichern, wogegen das Aufwärtspotenzial praktisch unbegrenzt wäre. Für den Erfolg der Aktie ist es nur wichtig, dass sich die Gesellschaft aus Eigenkapitalmitteln finanziert und keine Schulden aufnimmt. Eine besonnene Herangehensweise ist natürlich vollkommen im Interesse des CEOs, der als einer der größten Anteilseigner absolut im Sinne der Aktionäre entscheidet. Für mich sind die Aktien darum, zur aktuell winzigen Bewertung, eine eindeutige Kaufposition.

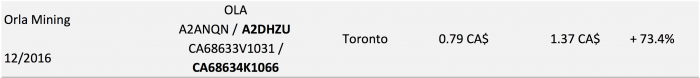

Orla Mining (Toronto: OLA) – Kurs: 1.37 CA$ – Performance: +73% Anlageurteil: HALTEN

In der letzten Woche hatte ich Sie im Newsticker darüber informiert, dass Orla Mining nun mit Pershimco verschmolzen wurde. Für Ihre Pershimco Aktien erhalten Sie 0.19 Aktien der neuen Orla Mining sowie 0.04 “Class A” Stammaktien. Den nächsten Absatz, bezüglich der 0.04 Class-A Aktien, können Sie auch gleich überspringen, da er nicht wesentlich für meine Empfehlung ist. Der Vollständigkeit halber nehme ich ihn dennoch auf:

Sie erhalten je Class-A Aktien (25 ehemalige Pershimco Aktien) eine weitere volle Orla Mining Aktie, aber nur sofern das Umweltministerium Panamas eine positive Genehmigung für das Cerro Quema Projekt erteilt und die vom Unternehmen eingereichte “Environmental and Social Impact Study” akzeptiert. Dieses Recht zum Bezug weiterer Aktien verfällt jedoch ersatzlos, wenn sich die Regierung Panamas nicht bis zum 31.01.2017 äußert. Insofern ist dieses Recht eher ein “theoretisches” und nicht “praxisrelevant”. Denn ich erwarte ehrlich gesagt nicht, dass die Genehmigung zeitlich so nah schon vorliegen wird. Deshalb lassen wir diese 0.04 Aktien in unserer Empfehlungsliste einfach unter den Tisch fallen. Sollte sich noch eine überraschend positive Entwicklung abzeichnen, können Sie weitere Orla Mining Aktien beziehen. Am Kaufkurs wird sich dies jedoch kaum bemerkbar machen, da es sich ja nur um 1:25 der ursprünglichen Position handelt (1/0.04). Dies würde maximal 3,16 Cent entsprechen.

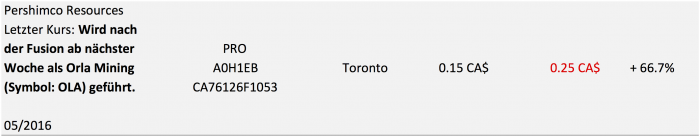

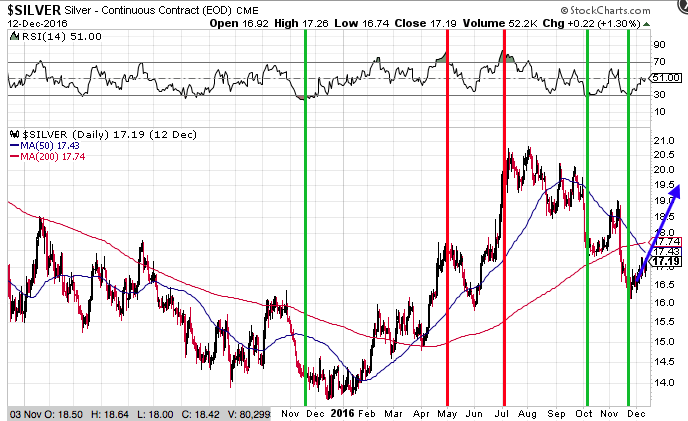

Die alte Empfehlungsliste sah so aus:

Der neue Eintrag mit der Orla Mining und dem angepassten errechneten Empfehlungskurs von 0.79 CA$ wird ab dieser Ausgabe wie folgt geführt:

Etwas Verwirrung dürften noch die verschiedenen WKN und ISIN Nummern der neuen Orla Mining stiften. Da es noch keinen Kurs für die neuen Papiere gibt, aber die ISIN und WKN schon vergeben wurde, habe ich die alte Orla Mining noch dazu geschrieben, damit Sie eine ungefähre Orientierung haben wo Ihre Aktien stehen. Der letzte gehandelte Kurs von Pershimco entspricht einem neuen Orla Mining Kurs von 1.32 CA$.

In den letzten Monaten wurden sogar Spitzenkurse von bis zu 1.70 CA$ bezahlt und ich bin relativ sicher, dass dieses Niveau sehr schnell angestrebt bzw. deutlich überschritten wird.

Quelle: Stockcharts.com

Orla Mining steht am Startphase für einen Junior-Goldminenwert

Meinen Optimismus für Orla Mining leite ich gar nicht mal so stark davon ab, dass man nun das Projekt von Pershimco kontrolliert. Die Einzelheiten darüber können Sie in einem der älteren Goldherz Report Ausgaben finden. Die wichtigste Stelle zitiere ich hier kurz:

“Die letzte wesentliche Meldung, war die Vorlage einer vorläufigen Machbarkeitsstudie zum Projekt, Mitte 2014 sowie eine positive Anpassung, der Parameter im Januar 2016, durch leicht niedrigere Kapitalkosten. Die Kapitalkosten betragen rund 120 Mio. US$, die erwarteten Nettoeinnahmen aus der Goldproduktion dürften bei über 200 Mio. US$ liegen. Es bleibt ein Gewinn von rund 110 Mio. US$. Die Vorteile des Projektes liegen darin, dass die Kapitalkosten überschaubar bleiben werden, die Einnahmen relativ schnell, über einen Zeitraum von 5 Jahren erzielbar sind und es potenziell noch weitere Goldzonen gibt, deren Exploration sich lohnen wird, sobald erst einmal die Produktion läuft. Zudem liefert der Abbau der Gold- Kupferlagerstätte von Cerro Quema, mit einem durchschnittlichen Goldgehalt von 0,8 g/t eine robuste Wirtschaftlichkeit und lässt sehr geringe Förderkosten von lediglich etwa 400-500 US$/Unze (operative Cash-Förderkosten) erwarten.”

Pi mal über den Daumen gepeilt besitzt Orla Mining mit diesem Projekt einen Nettowert von rund 100 Mio. US bzw. 130 Mio. CA$, mit weiterem Explorationspotenzial.

Die Marktkapitalisierung von Orla liegt aktuell bei 170 Mio. CA$. Es ist darum schon die volle 100% Bewertung des alten Cerro Quema Projektes eingepreist. Wobei unterhalb und in Umgebung der relativ kleinen bestehenden Erzzone ein gigantisches Potenzial besteht, das will ich nicht abstreiten. Darum ist diese Bewertung sicher nur eine Momentaufnahme.

Das Management ist fast schon ein Garant für Erfolg

Der CEO von Orla Mining ist zudem ein richtiger Spitzengeologe, Marc Prefontaine. Dieser ist kein Unbekannter. So saß er u.a. im Aufsichtsrat von Santacruz Silver Mining und führte zuletzt die Rolle als CEO bei Grayd Resource aus. Diese entwickelte Gold- und Silberprojekte in Mexiko und wurde 2011 von Agnico Eagle Mines für 275 Mio. CA$ übernommen.

Wobei alle Augen zurzeit nicht auf den CEO gerichtet sind, sondern auf den größten Einzelaktionär von Orla, Pierre Lassonde, den aktuellen CEO, Gründer von Franco Nevada. Dem größten “Gold-Streaming” Konzern der Welt. Ein Goldstreamer ist ein kapitalkräftiges Unternehmen, dass sich im Explorations- und Juniorminenstadium an Projekten beteiligt und sich gegen Kapitalauslagen einen meist 1-3% Anteil an der Jahresproduktion (NSR) sichert. Diese 1-3% werden dann über die Lebensdauer der Mine geliefert und dies können nicht selten 20 Jahre Goldlieferungen, sozusagen frei Haus sein. Jedenfalls ist Pierre Lassonde mit Franco Nevada (New York: FNV – 10 Mrd. US$ Marktkapitalisierung) mal eben Milliardär geworden und dies gleich doppelt, da er das Unternehmen schon einmal für >4 Mrd. US$ an Newmont Mining verscherbeln konnte und später wieder dort herauskaufte, da Newmont ohne die Managementqualitäten eines Pierre Lassonde keinen Mehrwert aus Franco Nevada herauszuholen vermochte. Insofern ist Pierre Lassonde eine Legende im Goldminensektor.

Wenn ich eins und eins zusammenzähle, bekomme ich eine gute Vorstellung der neuen Orla Mining und würde annehmen, dass diese unter der Führung von Pierre Lassonde keine kleinen Brötchen backen und möglicherweise auch mit weiteren Kapitalspritzen versehen wird und auf Übernahmejagd nach weiteren Projekten geht.

Entwicklungstechnisch steht Orla Mining ganz am Anfang seiner Firmenhistorie und Herr Lassonde dürfte hier mit Sicherheit eine Milliardenbewertung im Sinn haben, die jedoch nicht durch reine Kursperformance sondern auch zusammen mit Kapitalerhöhungen und weiteren Aktientauschgeschäften entstehen wird.

Fazit

Orla Mining wird mit seinen neu dazugekommenen Aktionären, Managern und Insidern einen wesentlich besseren Kapitalmarktzugang genießen als die bisherige Pershimco. Man kann die Kursaussichten heute nicht einmal erahnen und jegliche Zukunftsprognose wäre hier fehl am Platz. Trotzdem bin ich überzeugt, dass man hier eine vorbildliche Junior-Minenkonzern entwickeln wird und die aktuellen Aktivitäten mehr den Charakter eines goldenen “Börsenmantels” haben. Darum sollten Sie an der Aktie festhalten so wie die Henne über dem Ei brütet.

Ausnahmsweise lasse ich diese Aktie ohne eine Angabe eines Kursziels laufen. Sobald sich fundamentale Entwicklungen ergeben, die ein realistisches Kursziel absehen lassen, informiere ich Sie umgehend.

Orla Mining ist eine solide Halteposition!

Ende Teil I

Anlagestrategie

Die zweite FED Zinserhöhung der letzten 10 Jahre!

Die FED hat die Zinsen erhöht, So What? Es ist erst die zweite Zinserhöhung in den letzten 120 Monaten! und wir stehen beim Zinsniveau weit unterhalb von 2008. Trotzdem diskutieren Anleger täglich darüber, ob die Zinsen nun im nächsten Monat die Zinsen um 0,25-0,50% erhöhen wird und wann wir wieder ein “normales” Zinsumfeld erreichen. Normal wären kurzfristige Zinsen zwischen 2-3%, entsprechend der Inflationsrate. Allerdings ist klar, dass wir “normale” Zinsen dennoch nicht so schnell bekommen werden. Ganz einfach weil >152 Billionen US-Dollar Kredite ausstehen und eine signifikante Erhöhung der Zinsen oder eine Verschlechterung der Konjunktur – oder Gott bewahre beides zusammen – die Bedienung dieser Schulden erheblich erschweren und die nächste große Finanzkrise heraufbeschwören würde.

Die 30-jährigen US-Anleihen fallen bereits gefährlich stark und ich glaube, dass die FED bzw. Janet Yellen gut daran täte, wenn sie den Anleihenmarkt ein wenig beruhigen würde. Die Frage ist: Reagiert die FED hier bald proaktiv oder wartet sie noch ab, bevor die Bonds ihren >20 Jahren bestehenden Trendkanal nach unten durchbrechen sollten, wie dies zuletzt 1995 der Fall war. 1-3 Monate haben wir wahrscheinlich noch, bevor sich Anleger ernsthaft mit dieser Frage beschäftigen müssen. Doch der Tag an dem die Zinsen zum Problem und einer Bremse für die Aktienmärkte werden dürften, rückt zunehmend näher.

30-jährige T-Bonds

Quelle: Stockcharts.com

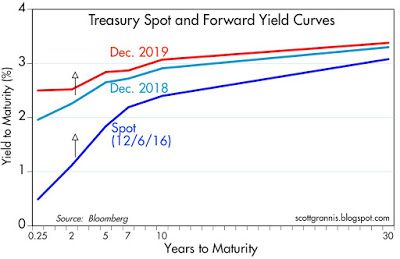

Die Medien kommentieren die Zinsentscheidung der FED natürlich zeitnah, obwohl doch jedem Marktbeobachter klar ist, dass die Marktbewegungen längst – über die Zins-Futures – eingepreist war und man zuletzt zu 99,9% mit diesem Zinsschritt rechnete sowie zwei weitere Zinserhöhungen für 2017 erwartet. Der Markt und die Inflationserwartung signalisiert, dass die US-Notenbank mit ihren aktuellen Zinsen von 0,50% mindestens 1,50% hinter dem Markt herläuft. Für Dezember 2018 werden die Leitzinsen bei 2% geschätzt, bis Dezember 2019 sogar auf 2,50%.

Quelle: Scottgrannis.blogspot.com

Demzufolge ist die US-Zinserhöhung als Begründung für die jüngste Goldpreisschwäche nicht ausreichend. Schließlich sprechen wir seit April oder Mai davon, dass die US-Notenbank die Zinsen anheben wird und dies fast sicher erst nach den US-Wahlen tun dürfte.

Die Marktzinsen orientieren sich damit längst an zwei bis drei Zinserhöhungen im nächsten Jahr. Wichtiger ist die Kerninflationsrate, welche weiterhin deutlich über den Zinsen steht und einen “realen Negativzins” bestätigt und nur auf den Realzins kommt es langfristig beim Goldpreis an.

Gemessen an der Inflationsrate müssten die Zinsen eigentlich noch stärker steigen:

Quelle: Scottgrannis.blogspot.com

Zunächst aber der aktuelle Chart für Gold, damit Sie wissen wo wir stehen. Beziehungsweise an welcher Marke wir standen, da ich diesen Report noch vor der Bekanntgabe der Fed-Zinserhöhung schrieb.

Nun der Goldchart, den ich vorgestern schon anfertigte und dessen kurzfristiges Erholungspotenzial, unabhängig von der gestrigen Fed-Entscheidung, weiterhin gültig bleibt:

Tageschart signalisiert weiterhin eine Chance auf Bodenbildung:

Quelle: Stockcharts.com

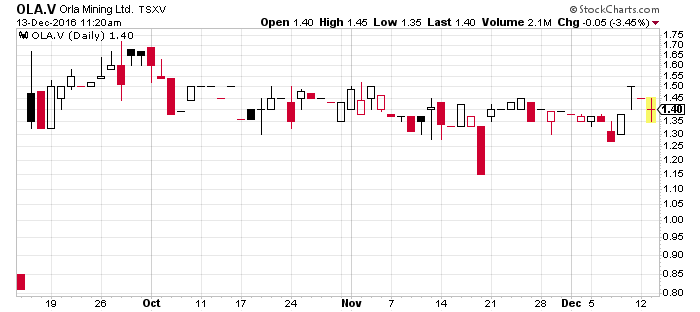

Silber ebenfalls mit relativer Stärke:

Quelle: Stockcharts.com

Zur Vervollständigung des wöchentlichen Chartbildes folgt noch der HUI Index, mit meinem bevorzugten Handelsverlauf.

HUI-Chart signalisiert baldige Bodenbildung

Quelle: Stockcharts.com

Ehrlich gesagt hätte ich nicht erwartet, dass ich Ihnen noch diese breite Unterstützungszone zwischen 140 und 160 Punkten im HUI einzeichnen müsste, denn ich hoffe eigentlich, dass der Markt vor dieser wichtigen Zone nach oben dreht. Doch man soll den Tag nicht vor dem Abend loben und so lange wir nicht wieder über die 190-200er Marke hinauskommen, bleibt ein nochmaliger Ausverkauf bis auf ein Extremniveau ein reales Risiko, das ich nicht verheimlichen will. Gleichwohl würde ich nicht darauf wetten, dass wir noch so weit abtauchen. Doch ich möchte Ihnen diese Marke schon zeigen, damit Sie verstehen, dass ich meine optimistische Haltung auch dann nicht aufgeben werde, wenn wir vom jetzigen Stand noch weitere 10-20% fallen sollten. Im Übrigen, wäre ein HUI Indexstand von 150 Punkten wirklich so katastrophal? immerhin läge selbst dieses tiefe Niveau noch 50% über dem Stand von Januar sowie >25% über dem Jahresanfangswert.

Aktienanleger aus dem Häuschen – Dow Jones Index feiert den Spurt auf die 20.000er Marke

Wir Goldanleger sollten uns auch immer vor Augen halten, welche sonstigen Marken in der Finanzwelt noch herumschwirren. Das für die Psychologie mit Abstand wichtigste Ereignis dürfte die 20.000 Punktemarke beim Dow Jones Industrial Average Index sein, kurz dem Dow. Vor Jahren hatten selbst die Optimisten unter den Experten kaum daran geglaubt, dass wir diese Marke jemals sehen und selbst vor ein oder zwei Jahren wurde uns mitgeteilt, dass wir uns eher bis 2018 gedulden müssten.

Viele Anleger neigen zu der Annahme, dass sie glauben, der Anstieg des Marktes würde sich bei Überwindung solcher prägnanten Meilensteine weiter beschleunigen. Doch dies ist sehr oft nicht der Fall. Im Gegenteil. Oft kommt es zwar kurzfristig zu einer kleinen Spitze, die dann aber das höchstmögliche Maß an Optimismus bedeutet und eine Korrektur und eine langfristige Konsolidierung nach sich zieht. Das beste Beispiel waren die Jahre nach 1999. Der Dow Jones knackte damals die 10.000 Punkte. Blieb dann jedoch stecken und notierte danach bis zu 20% unter der 10.000 und 10% darüber oder selten sogar 20% darüber.

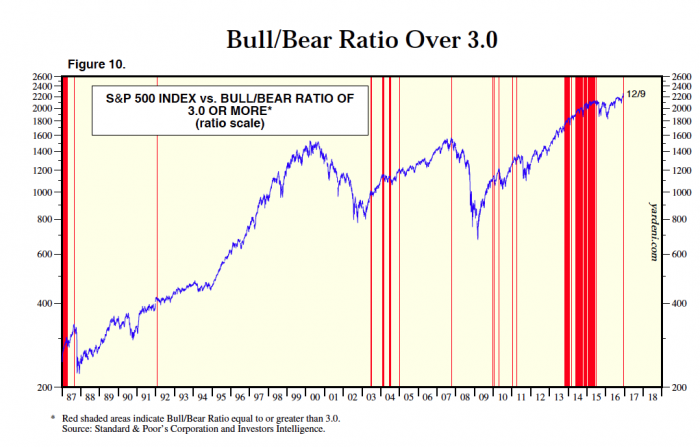

Aktuell sieht der US-Aktienmarkt – dank der jüngsten Trump Rally – schwer überkauft aus. Gemessen am Bullen- zu Bärenverhältnis, welches von S&P (Investors Intelligence) gemessen wird, gibt es zurzeit 3mal mehr Bullen wie Bären! Ein extremer Wert. Wobei ich anmerken muss, dass wie 2013-2015 ebenfalls lange mit starken Optimismus einher gingen und der Markt dennoch weiter stieg. Das hatte jedoch teils auch mit einer Kreditausweitung zu tun, welche Aktienrückkäufe finanzierten und die jetzt, im Zuge steigender Zinsen, eher schwieriger zu bewerkstelligen sind.

US-Aktienmarkt mit ersten Warnzeichen

Quelle: Edward Yardeni Stock Market Sentiment (hier verlinkt als PDF)

Der US-Markt befindet sich zudem volle 3-Standardabweichungen über dem 50-Tagedurchschnitt. Auch dies war in den letzten drei Jahren nicht mehr der Fall und signalisiert, dass wir uns schon sehr weit nach oben hinausgewagt haben. Aber das liegt ebenfalls an der starken “magnetischen Anzugskraft” einer psychologischen Marke wie 20.000 Punkte im Dow.

Fazit

Obwohl der schwache Goldmarkt eine vorübergehende Entwarnung vor finanziellen Risiken signalisiert und die Aktienmärkte von der euphorischen Konjunkturstimmung in den USA – gleichzeitig steigende Preise für Industrierohstoffe und teilweise sogar von den steigenden Zinsen, zumindest ein Stück weit, profitieren, da diese milliardenschwere Umschichtungen der Mischfonds – von Anleihen in Aktien – geradewegs erzwingen, bin ich der Meinung, dass wir nun in höchster Alarmbereitschaft sein sollten. Je weiter die Aktien steigen und je stärker die Anleihenkurse gleichzeitig fallen, desto stärker werden die Ungleichgewichte sein.

Anleger glauben, dass Sie mit einer Diversifikation in Anleihen und Aktien – je 50% Gewichtung beider Anlageklassen – gegen Marktschwankungen abgesichert seien. Doch das Gegenteil ist der Fall. Gehen die Bondmärkte deutlich in die Knie, hat dies mit zeitlicher Verzögerung fast immer negative Auswirkungen auf die Aktienmärkte. Vor allem wenn die Bondmärkte aufgrund eines Vertrauensbruchs sinken, ist Gefahr in Verzug und in dieser Konstellation bleiben die Edelmetalle wie Gold/Silber/Platin/Palladium, die einzige Alternative.

Außerdem bin ich der Meinung, dass die “Trumponomics“, eine steigende Wirtschaft dank der von Trump angekündigten Reformen, reines Wunschdenken sind. Egal was “Twitter-Trump” sagt, an der Realität kommt auch er nicht vorbei. Wachstumswunder sind von einer völlig überschuldeten US-Ökonomie nicht mehr zu erwarten, wobei eine Entschuldung zunächst noch schlimmer wäre. Darum wäre es möglich, dass die Hoffnungen auf Trump zu Beginn des nächsten Jahres – zumindest aus wirtschaftlicher Sicht – enttäuscht werden. Zumal noch relativ wenig über die erwarteten Budgetdefizite der US-Regierung bekannt ist. Die US-Steuereinnahmen sollen mit den Trump Reformen bis zu 6 Billionen US$ niedriger ausfallen. Ob der Kongress und die US-Regierungsstellen den nötigen Mut besitzen, um langfristig notwendige aber drastische Ausgabenkürzungen durchzusetzen und Subventionen wie Arbeitsplätze zu streichen, auch in der Rüstungsindustrie, wird man sehen. Mir allein fehlt noch der Glaube daran! Die Nettoeffekte werden erst einmal schmerzhaft sein, so dass an eine Gesundung US-Wirtschaft, für mich, nicht sehr realistisch erscheint.

Dies alles wäre wiederum und in eindeutig positiv für Gold! Anfang 2017 und im Laufe des nächsten Jahres sollten wir darum eine Rückbesinnung zum Gold erleben können.

Es grüßt Sie Ihr,

Günther Goldherz, Chefredakteur

Nächster Goldherz-Live-Chat am Montag 19. Dezember von 19:00 bis 20:00 Uhr im Live-Chat von Sharedeals.de![]()

Offenlegung von Interessenskonflikten & Risikohinweis, Haftungsausschluss

Hinweis auf mögliche Interessenskonflikte gemäß Paragraph 34b WpHG i.V.m. FinAnV: Ein Interessenkonflikt besteht darin, dass die bull markets media GmbH bzw. Redakteure, Mitarbeiter, Eigentümer oder anderweitig mit der bull markets media GmbH verbundene natürliche und juristische Personen Positionen in den folgenden besprochenen Finanzinstrumenten halten und diese Positionen jederzeit weiter aufstocken oder verkaufen können: Canarc Resource, Golden Arrow Resources, I-Minerals, K92 Mining, Margaret Lake Diamonds, Para Resources, Perseus Mining, TerraX Minerals, Treasury Metals, Wealth Minerals, Silver One Resources. Ein erhöhtes Interesse an den besprochenen Finanzinstrumenten, steigende Kurse und eine höhere Handelsliquidität sind bei einem geplanten Verkauf von Vorteil.

Darüber hinaus bestehen die folgenden weiteren Interessenkonflikte:

- I-Minerals: Mit dem Herausgeber geschäftlich verbundene Parteien halten Aktienoptionen des Unternehmens, die jederzeit ausgeübt werden können.

- Para Resources: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

- Wealth Minerals: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet.

- Golden Arrow Resources: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

- TerraX Minerals: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

- K92 Mining: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

- Margaret Lake Diamonds: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

Risikohinweis: In diesem Newsletter werden ausschließlich Aktienanlagen besprochen. Aktienanlagen bergen ein hohes Verlustrisiko, welches im schlimmsten Fall den Totalverlust des eingesetzten Kapitals bedeuten kann. Dies gilt insbesondere für Aktienwerte mit niedriger Marktkapitalisierung (kleiner 100 Mio. EUR), welche in diesem Newsletter ebenfalls regelmäßig besprochen werden.

Wir weisen ausdrücklich darauf hin, dass es sich bei in diesem Newsletter veröffentlichten Beiträgen um journalistische Beiträge und Meinungsäußerungen, keinesfalls aber um Finanzanalysen im Sinne des deutschen Kapitalmarktrechts handelt. Das Studium dieses Newsletters ersetzt daher keine individuelle Anlageberatung. Wir raten daher ausdrücklich dazu, sich vor einem Investment in die hier vorgestellten Aktien von einem Anlage- oder Vermögensberater in Bezug auf die individuelle Angemessenheit dieses Investments beraten zu lassen. Darüber hinaus sollten Anleger auf keinen Fall ihr gesamtes Kapital auf wenige Aktien konzentrieren oder sogar einen Kredit für die Aktienanlage aufnehmen.

Haftungsausschluss: Den Artikeln, Empfehlungen, Charts und Tabellen liegen Informationen zugrunde, welche die Redakteure für verlässlich halten. Eine Garantie für die Richtigkeit kann die Redaktion jedoch leider nicht übernehmen. Jeglicher Haftungsanspruch – insbesondere für aus einer Aktienanlage entstandene Vermögensschäden – muss daher grundsätzlich abgelehnt werden.

Bitte lesen Sie unbedingt unseren vollständigen Disclaimer.

Impressum

Der Börsenbrief „Der Goldherz Report“ ist ein Produkt der

bull markets media GmbH

Alexanderstrasse 7

10178 Berlin

Email: [email protected]

Webseite: www.goldherzreport.de

Amtsgericht Berlin (Charlottenburg), Register-Nr.: HRB 171343

Geschäftsführer & Herausgeber v.i.S.d.P.: Alexander Schornstein, Andre Doerk

Redaktion: Günther Goldherz (Pseudonym – Name des Redakteurs ist dem Herausgeber bekannt)